药捷安康-B(02617.HK),于周五(6月13日)起至下周三(6月18日)招股,预计2025年6月23日在港交所挂牌上市,中信证券、华泰国际联席保荐。

药捷安康,计划全球发售1528.10万股H股(占全球发售完成后3.85%),其中90%为国际发售、10%为公开发售,另有15%超额配股权。每股发售价13.15港元,每手500股,最多募资约2.01亿港元。

按每股发售价13.15港元、超额配股权未获行使,药捷安康预计上市总开支约3960万港元港元,包括3%的包销佣金,最多1.25%的酌情奖金,其他连同联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支等。

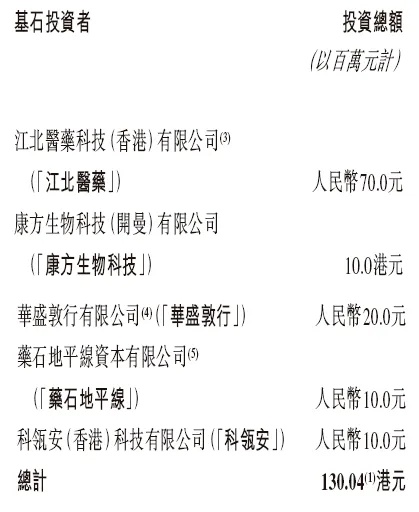

药捷安康是次IPO招股引入5名基石投资者,合共认购约1.49亿港元的发售股份,其中南京地方国资基金江北医药认购人民币7000万元、康方生物(09926.HK)认购1000万港元、华盛敦行认购人民币2000万元、药石科技(300725.SZ)旗下药石地平线认购人民币1000万元、合肥科颖旗下科瓴安认购人民币1000万元。

药捷安康是次IPO,募资净额约1.613亿港元:约90%用于核心产品Tinengotinib的研发,约10%用于一般营运资金及一般公司用途。

药捷安康是次IPO,中信证券、华泰国际为其联席保荐人、整体协调人、联席全球协调人,交银国际为其整体协调人、联席全球协调人,其他包销商包括中银国际、招银国际、浦银国际、TradeGo Markets。

招股书显示,药捷安康在上市后的股东架构中,吴永谦博士,通过直接及间接方式,合计持股约32.97%。其他股东包括药石科技(300725.SZ)、先进制造基金、CPE Investment、结构调整基金、金浦健康基金、国投创业、招商局资本等。

药捷安康,成立于2014年,是一家以临床需求为导向、处于注册阶段的生物制药公司,专注于发现及开发肿瘤、炎症及心血管疾病小分子创新疗法。药捷安康已自主发现及开发一种核心产品、建立五种临床阶段候选产品及一种临床前阶段候选产品的管线。药捷安康的核心产品Tinengotinib已获国家药品监督管理局的突破性治疗品种认定及FDA授予治疗胆管癌的快速通道认定(Fast-Track Designation)用于治疗胆管癌,亦获FDA授予用于治疗胆管癌的孤儿药认定,以及EMA授予用于治疗胆道癌的孤儿药认定。

药捷安康招股书链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2025/0613/2025061300036_c.pdf

版权声明:“港澳IPO上市”主要跟踪关注香港上市、澳门上市、美国上市等,所有原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则我们将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO、美国IPO、相关上市资讯可供搜索、查阅,敬请浏览:www.hkmipo.com

相关阅读

香港上市 72家“未盈利生物科技公司”市值排行及股市表现 (20250531)

陈翊庭:港交所放宽上市条件,以提升对内地新兴科技企业吸引力

香港:正推进上市制度优化,将按“成熟一项、推出一项”原则对外公布、进行市场咨询

香港:新经济股占港股总市值的比重,从2018年的2.8%增至目前的28%

港交所CEO陈翊庭:逾150企业等候香港上市,不少属超大型企业

港交所CEO陈翊庭:香港IPO募资跻身全球第二,“科企专线”接获多宗查询

港交所余学勤:香港市场交投显著升温,IPO市场展现出强劲势头

港交所Brian Roberts:众多大型IPO回归,更多人将香港市场视为“科技巨头”聚集地

港交所徐经纬:五大原因支撑香港资本市场“新能源”生态圈蓬勃发展

港交所陆琛健:A+H上市,将继续成为2025年的关键主题

致同 Steve Ng吴嘉江 :宁德时代香港IPO审计师,给赴香港上市企业的五点建议

香港上市中介机构“上市保荐人”排行榜:中金、华泰、中信等3家中资券商,包揽前三

竞天公诚、通商、金杜,排名前三 - 香港上市中介机构“IPO中国律师”排行榜

香港上市中介机构“IPO香港律师”排行榜:高伟绅、美迈斯、达维,排在前三

香港上市中介机构“IPO审计师”排行榜:普华永道,正在被安永、毕马威赶上

精彩评论