近期一家投资公司因旗下的几只主动型ETF今年的优异表现而大火,这家公司就是ARK。

ARK投资公司是由Cathie Wood于2014年创立的。Cathie Wood在业界有“女股神“之称,拥有近40年的投资经验。

此前Cathie Wood曾在著名的CapitalGroup就职,而后到Jennison Associates,担任过首席经济学家、股票研究分析师、投资组合经理和董事等多个职位。

2013年10月,Cathie Wood在芝加哥参加一场晨星的会,这是她第一次参加ETF主题的会议。会上主讲者宣判主动投资的失败与ETF行业将持续增长,赢得了满堂喝彩。此时Wood第一个想到的是:我可能是这间屋里唯一的主动投资者。一直是逆向思维的她,第二个想到的是:如果这里的每一个人都这么坚信这一点,也许我该成立ARK了。

之后,Cathie Wood就将自己主动管理的能力和ETF基金低成本、透明度高的优势相结合,创办了ARK公司。ARK的含义是:Active Research Knowledge。同年9月底就发行了主动型ETF。

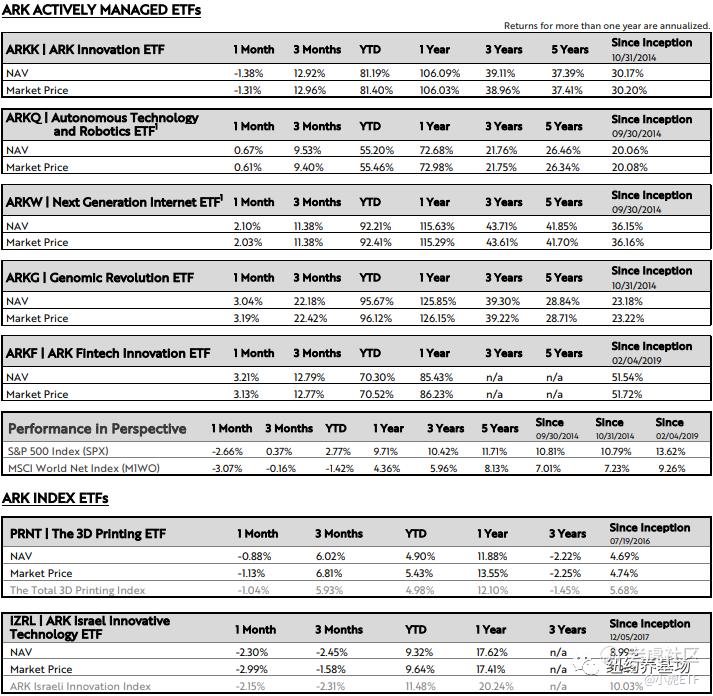

目前ARK旗下有7只ETF,其中5只是主动型ETF,2只指数ETF。从产品的表现来看,近一年这5只主动型ETF的收益碾压大盘基准。

管理的资产规模也飙涨。

旗舰ETF -$ARK Innovation ETF(ARKK)$ ,今年基金份额翻了3倍。目前资产规模超100亿美金。这只产品可以看作是ARK公司投资理念下的主产品,其余的4只主动型ETF是颠覆性创新领域下的4个分支。因此ARKK是本文介绍的重点。

什么样的魔力让ARKK脱颖而出?这种神话能否持续下去?普通投资者可以抄女股神作业吗?

投资策略与投资决策

1、专注于投资颠覆性创新(Disruptive innovation)公司

ARKK专注于投资具有颠覆性创新的领域。对于“颠覆性创新”,他们定义为一种在技术上可行的新产品或服务,这种产品或服务有可能改变世界的运作方式。对于这一主题包括六种类型公司:

- 基因革命公司 Genomic Revolution Companies

- 自动化转型公司 Automation Transformation Companies

- 能源转换公司 Energy Transformation Companies

- 人工智能公司 Artificial Intelligence Companies

- 下一代互联网公司 Next Generation Internet Companies

- 金融科技公司 FinTech Innovation Companies

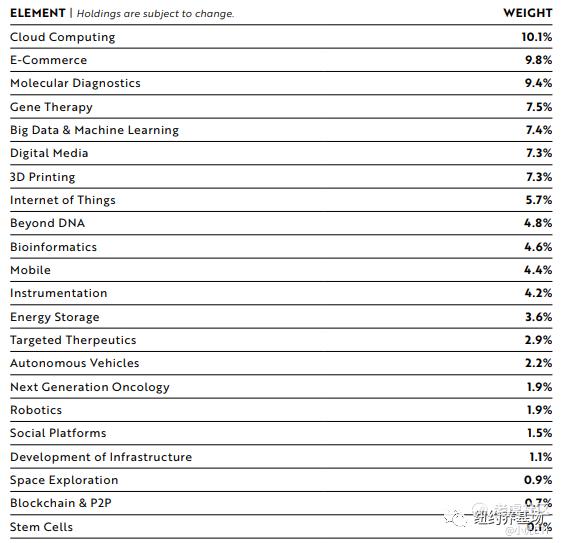

这些类型中包含众多颠覆性创新的元素。如下一代互联网中的云计算;基金革命中的分子诊断、基因疗法;人工智能中的大数据、机器学习等等。

总之,ARKK就是关注最前沿的技术,并从中寻找受益于颠覆性创新的公司。ARKK的持仓一般在50只左右。

2、开放式的投研机制与特立独行的投资决策

CathieWood和她的团队对颠覆性创新领域的公司开展研究,与其他投资机构不同的是:

公司将内部的研究报告免费发布;在推特、脸书等社交平台与专业人士讨论投资标的;向外部人士开放的每月一次的公司所有分析师都参与的研讨会;今年四月初每周五在YouTube上发布“Stay at Home With Cathie”的视频;每日发布公司的交易日志。

这种方法让很多领域的专业人士就ARK的观点进行交流,达到“众筹研究”探讨的目的;同时也提升了被投资标的的热度,有助于标的公司价值的挖掘;此外这种“网红”效应,让更多的潜在投资人了解到了ARK公司及其产品的信息,利于资产管理规模的增加。

在投资决策方面,ARK公司几乎不参考其他机构分析师的评级,只相信自己对标的的判断。这也许是40年的投资研究生涯及过往在亚马逊上投资成功的经验给Cathie Wood带来的自信。

业绩分析

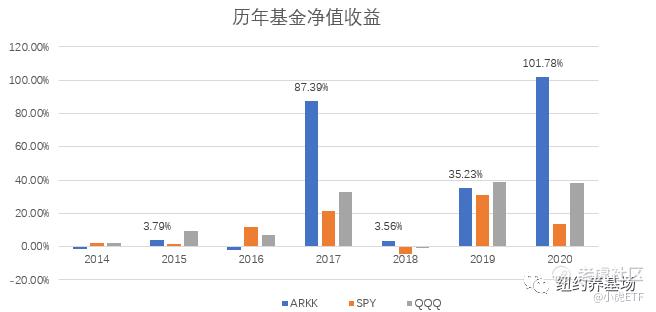

如此特立独行的投资,在过往自然年中并非每年都能跑赢大盘。我们来比较下ARKK与SPY、QQQ的历史业绩。

ARKK 于2014年10月31日发行上市,2017年前ARKK的业绩不算突出,2014年跑输大盘ETF ;2015年和2016年也跑输纳斯达克100指数ETF,QQQ。

2017年画风一变,基金净值暴涨了87.39%。这一年ARKK有6%的仓位配置了$比特币基金(GBTC)$ ,这只投资比特币的信托2017年涨了16倍,给ARKK的基金净值贡献了25.84%的收益。再加上2017年本身是个牛市,ARKK的其他持仓也贡献了不少收益,因此在这一年ARKK迎来了大丰收。到17年年底ARKK的基金份额增长了17倍。

2018年是比特币的小年,GBTC下跌了82%,ARKK早已将GBTC的仓位降到0.6%。因此2018年比特币的暴跌并未给ARKK的基金净值造成大的影响。这一年ARKK同样跑赢了大盘ETF。

2020年,年初至今(2020.11.17)ARKK基金净值收益高达101.78%,远远跑赢大盘。

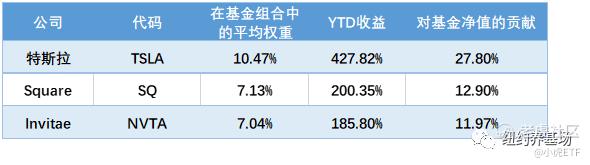

这里面最广为大家所知的是$特斯拉(TSLA)$ 。今年特斯拉在ARKK基金里的平均权重是10%,给基金净值贡献了27.8%的收益。Cathie Wood是特斯拉的超级大粉丝。早在2018年8月马斯克要私有化特斯拉时,Wood就发过一封公开信,恳请马斯克不要私有化。并说假如一切进展顺利,特斯拉在2023年的股价将到达4000美元/股,远超当时的320美元/股。还披露了对特斯拉估值的模型。此后Wood在几次采访中也力挺特斯拉,一直的坚守,并多次逆市加仓。今年特斯拉的暴涨也给Wood带来了丰厚的回报。

综上,尽管ARKK并不是每年都跑赢大盘,但是2017年的比特币与2020年的特斯拉,这两大战绩足以将ARKK送上神坛。

ARKK有点“守正出奇”的味道,表现不佳的年份与大盘的差距不是很大,表现好的年份收益就高出大盘一大截。

但我们需要注意的是在2016年加息周期里,ARKK当年的收益-1.99%,SPY是11.79%。如果接下来宽松的货币环境收紧,那ARKK是否就不能延续优异的表现呢?

对此,Cathie Wood表述到:“我们可能将经历一段不佳表现的时间,我们的策略可能像以前一样遭受到批评-这是一种泡沫策略。这都没事,我确信,即使经历一段不佳表现后也会回到超额表现的轨道上。因为我们所研究的领域处于黄金时代。” Wood 一如既往地自信满满。

抄作业可行吗?

现在流行一种投资方法叫“抄尖子生的作业“。有些投资者承认自己资质的平庸,依靠自身的能力无法挖掘到好的投资标的,就去跟随基金大佬们的布局。如业内有名的高瓴、景林、伯克希尔等等。这种投资方法可行吗?

私募基金每季度更新持仓,普通投资者若参考私募基金的投资,决策上会滞后很多。比如私募一般在11月份公布9月底的仓位情况,而在9月底至公告发布前这段时间可能仓位还在变动。所以对于私募基金的作业照搬不得。

而主动型ETF每日更新仓位变动显得更加透明。在ARK官网https://ark-funds.com/trade-notifications 上每日都会发布ARKK基金的交易记录。

但是呢,对于这份交易记录大家也得理性看待,不可盲目跟风。有些股票的买卖只是为了调节仓位,而不是出于看多或看淡某只个股。大家需要留意的是新建仓的股票或者大幅甚至全部清仓的股票,这些可以重点标记。

又但是呢,对于普通投资者来说去跟踪ARKK的交易记录,并对里面的标的进行研究,这个工作量实在太大了。而且除了抄标的,是不是还得抄仓位?加上仓位的配比,这样就更复杂了。

如果相信Cathie Wood团队的研究投资能力直接买他们的ETF岂不是更简单。想进一步学习,官网https://ark-invest.com/上也有他们公开的免费研究报告。

对于我来说,会去参考ARK的研究,同时会结合自己投资体系。毕竟颠覆性创新型公司的覆盖面还很窄,无法做到像资产配置那样在控制回撤的前提下实现穿越牛熊的目标。可以把ARKK这只产品当作配置科技创新领域的一部分。

精彩评论