港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

在金融操作上,许多将财技舞弄得出神入化的对冲基金往往使用空手套白狼的招式,借入低利率货币买入高利率资产,从中赚取利差。

航空租赁就是使用这样一套融通资金的逻辑来获利。

什么是经营性租赁?什么是融资租赁?

航空租赁主要分为两种,一种是经营性租赁,另一种是融资租赁。

经营性租赁比较像房地产的包租婆角色,出租房子,收取租金。航空租赁只是换了对象,出租飞机,收取租金。

融资租赁则比较像分期付款买房。融资出租人通过举债及股本融资等方式购买飞机,出租给航空公司,航空公司在租约到期时购买飞机或自动成为飞机拥有人,换言之,融资出租人的主要角色仅为提供融资。

航空租赁的盈利逻辑

从本质上来说,航空租赁公司就是一家金融公司——获取资金,例如通过发行ABS、发债、银行借贷或股权融资等方式,买入飞机,然后出租给航空公司或其他承租人,收取定期的租金收入或利息收入,最后处置资产或直接将资产交由承租人接管,确认资产折损后的剩余价值。

也就是说,一个租赁项目,在支出一端是投资初期购买资产的投入、这笔资金的利息;而收入一端则为每期的租金收入以及最后出售资产的收入。

当然实际情况要复杂得多,这其中还包括经营管理成本、资产养护成本、保险、税项、机会成本等等。

所以要赚取收益,飞机租赁公司需要降低成本一端的投入,并提高收入。购买飞机的成本基本难以改变,但是可以通过获取较低利息的资金来达到降低成本的目的。同理,在收入方面,购买优质资产、缩短机队平均机龄、优化经营、进行合理高效的资产养护等,都能提高收入表现。

接下来,我们运用以上的逻辑,看看香港上市的航空租赁公司当中,哪家更具投资价值。

目前国内外有不少航空租赁公司:

光大旗下的 $中国飞机租赁(01848)$ 是一家从事经营性及融资租赁业务的飞机租赁公司。截至2018年6月30日,该公司的机队规模为115架,其中自有飞机111架,其余为代管,机队平均机龄为3.9年,平均剩余租期约8.2年。用利息成本加上资本化利息计得的年化平均融资成本或为5.1%。

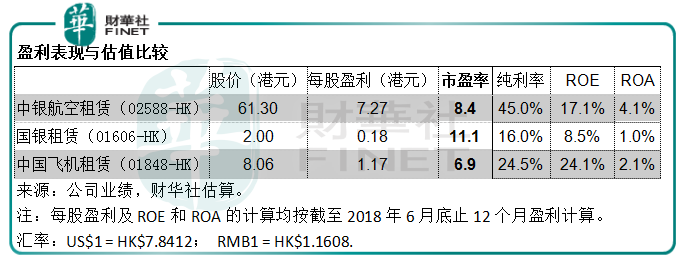

截至2018年6月底止的12个月,中飞租赁的股本回报率为三家香港上市航空租赁公司中最高,反映它的股本使用效率最高。但是值得注意的是,截至2018年6月30日,中飞租赁的资产与股本之比达到11倍,即该公司使用了10倍杠杆,也就是说它的债务负担最重,所面对的财务风险较高。

国家开发银行控股的 $国银租赁(01606)$ 也是一家为航空、基础设施、航运、商用车及工程机械制造业提供综合租赁服务的非银行金融机构。在航空租赁领域同样提供经营性及融资租赁两种服务。

国银租赁的中期业绩显示,截至2018年6月30日,该公司的自有飞机为211架,开展经营租赁的自有飞机加权平均机龄为4.6年,剩余租期为5.9年。该公司2018年上半年该公司的平均融资成本为4.45%。

无论从机龄(直接影响未来的经营表现)还是利润表现来看,国银租赁都逊色于中飞租赁,但估值却为最高,所以投资吸引力应该是三者中最低。

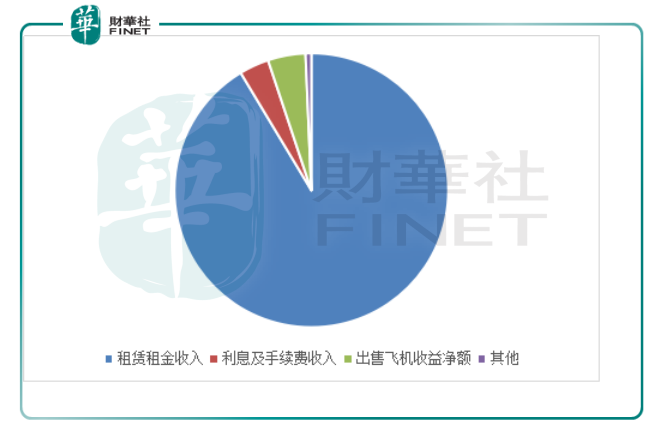

从投资的角度来看,中国银行间接持有70%权益的 $中银航空租赁(02588)$ 应该是较有竞争力的选择。该公司的业务比较单一,主要从事经营性飞机租赁业务。收入来源包括租赁租金、利息及手续费、出售飞机收益及其他,其中租赁租金收入占了91.4%。

2018年,中银航空租赁自有机队共有303架飞机,经账面净值加权后的平均机龄为3年,平均剩余租期为8.3年。从2013年至2018年,该公司的自有机队平均机龄都保持在3年左右,在同行之中处于较低的水平。飞机利用率为99.9%。平均融资成本也是三者中最低。

中银航空租赁的优越性

可以说,背靠中国银行的中银航空租赁在资金获取方面享有天然优势。除了能获得中国银行提供的贷款和授信外,还有中国银行管理班底提供支持。 2018年上半年,该公司的融资成本为3.1%,低于同行及市场平均水平,反映该公司在利率管理方面做得很不错。

中银航空租赁2018年上半年收入分类

来源:公司业绩,财华社编制。

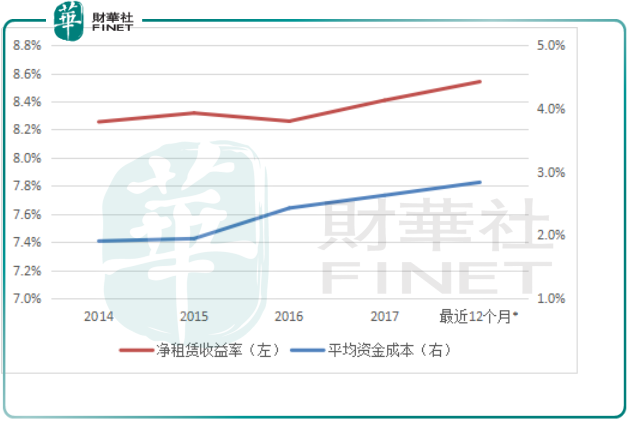

从过往的记录(2014年到2017年)来看,中银航空租赁的平均资金成本介于1.9%至2.6%之间。净租赁收益率,即扣除财务开支后的租赁租金收入与飞机平均账面净值的比率,则约为8.3%-8.4%。在截至2018年6月底止的12个月,平均资金成本约为2.8%,净租赁收益率为8.5%。

从其财务业绩来看,净租赁收益率维持稳定,而最近的平均资金成本有所提高,这与整体市场趋势一致。

中银航空租赁的平均资金成本与净租赁收益率

*为截至2018年6月底止的12个月。

根据中银航空租赁刚刚公布的全年经营业绩,2018年签订的租赁承诺总数为92份,低于2017年的103份。整体来看,中银航空租赁2018年的业务增长表现一般,大致保持平稳,但资金成本有所提高,这可能降低全年利润率。

中银航空租赁不但拥有较年轻的机队,而且不论是从纯利率还是ROE及ROA等股本和资产使用效率指标来看,都比同行优胜,而估值适中。

中银航空租赁的ROE低于中飞,是因为杠杆倍数只有3倍,这意味着中银航空租赁有更大潜力增加债务以拓展业务,而纯利率和ROA都远高于同行,反映中银航空租赁经营效率更佳,可拓展的动能更大。中银航空租赁应该是香港上市的飞机租赁企业中较为可取的选择。

中银航空租赁的资产回报率(ROA)与股本回报率(ROE)

来源:公司业绩,财华社估算。

*为截至2018年6月底止的12个月。

根据国际民航组织的数据,2018年全球总定期收入客公里(RPKs)同比增长6.7%,低于2017年7.9%的增幅,但仍为正数增长,意味着航空公司客运需求仍保持稳定。货运方面,货运吨公里(FTK)同比增长4.5%,低于2017年的增幅9.5%,可能受贸易紧张局势和进出口订单下降影响,不过需求未见恶化。

展望未来,在全球及国内经济不明朗之际,航空公司可能节衣缩食降低开支,因此经营性飞机租赁的需求应可维持稳定。

但是,风险也不容忽视,这包括:

1)全球经济可能放缓,英国脱欧的不明朗因素,利率波动,这些都可能影响到航空租赁公司的借款利率。

2)全球范围经济放缓可能令承租人的盈利表现受压,而未能按时履行购买或租赁或付款承诺,这将影响到航空租赁公司的收益、现金流和飞机的剩余价值。

3)经营性航空租赁公司的经营现金流中,飞机出售占据显着地位,如果整体市况不佳、航空公司客户需求减弱以及同行竞争,导致飞机未能卖出,可能影响到经营性租赁公司的现金流表现。

4)飞机市值及租金率下降。

5)美国的贸易政策,以及美元汇价变动,可能导致汇兑风险,因为航空租赁公司的收入及贷款一般以美元计价。

作者:毛婷

编辑:张骏芬 贺秋霞

精彩评论