扯个犊子023

上次发完$富途控股(FUTU)$ 的财报解析反馈不错,有朋友说希望$老虎证券(TIGR)$ 出财报后也发一篇文章讲一讲,那咱们就来一篇。

北京时间2021年3月26日下午4:00,老虎证券发布2020财年第四季度财报和全年报告,各种闪耀的数字简直亮瞎狗眼,大有一扫最近连连暴跌阴霾的架势,股价在盘前也一度涨超15%。

然而截至发文,老虎发扬了发财报必跌的传统艺能,抹去了盘前超过15%的涨幅不说,还跌去了12%。坦诚讲,对此我目前也没有头绪,希望有见解的朋友可以在下面留言讨论。

之前的扯个犊子008和022(点击蓝字阅读)已经详细解析过老虎和富途作为互联网券商的业务模式和发展前景。强烈建议大家回看这两篇文章以达到更充分的理解。

简要概括一下,目前中国互联网券商的盈利模式就是通过赚取用户的交易佣金,融资利息以及协助公司做上市分销以及帮助企业搭建员工持股架构的服务费和其他一些杂项来实现盈利。

发展前景方面,互联网券商目前来讲还是高度依赖用户的增长来实现高速发展,而用户的增速与市场形势挂钩,牛市用户增长迅猛,熊市用户增长缓慢。

当前市场已经基本达成共识:2021年将会让投资者很难受,目前来看市场对于后疫情时期通货膨胀和美债收益率走高十分敏感。再加上最近中概股受到退市威胁,老虎股价也是一路下跌。

巴菲特老先生曾说过:“如果你不想持有一只股票十年,那就不要持有十分钟。”在面对自己曾经看好的公司股价下跌时,我们能做的就是冷静下来,回归初心,思考当时为什么要买入这只股票,然后分析当前形势的变化是否根本影响了买入和长期持有的逻辑,或者有什么之前自己遗漏的地方没有去分析。

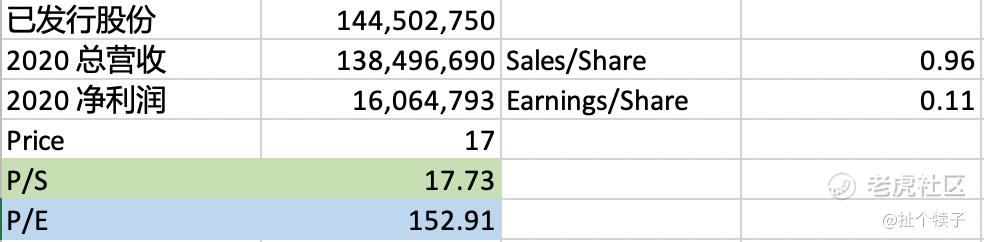

下图是自己用Excel计算的截至202012月31日过去12个月老虎证券的市盈率(PE)和市销率(PS),等一下会用到。

买入老虎时,我最看重的就是公司的高增长。前文已经提到过,互联网券商的收入增长和用户数量的增长是高度挂钩的,而用户数量的增长和市场形势也是高度挂钩的。

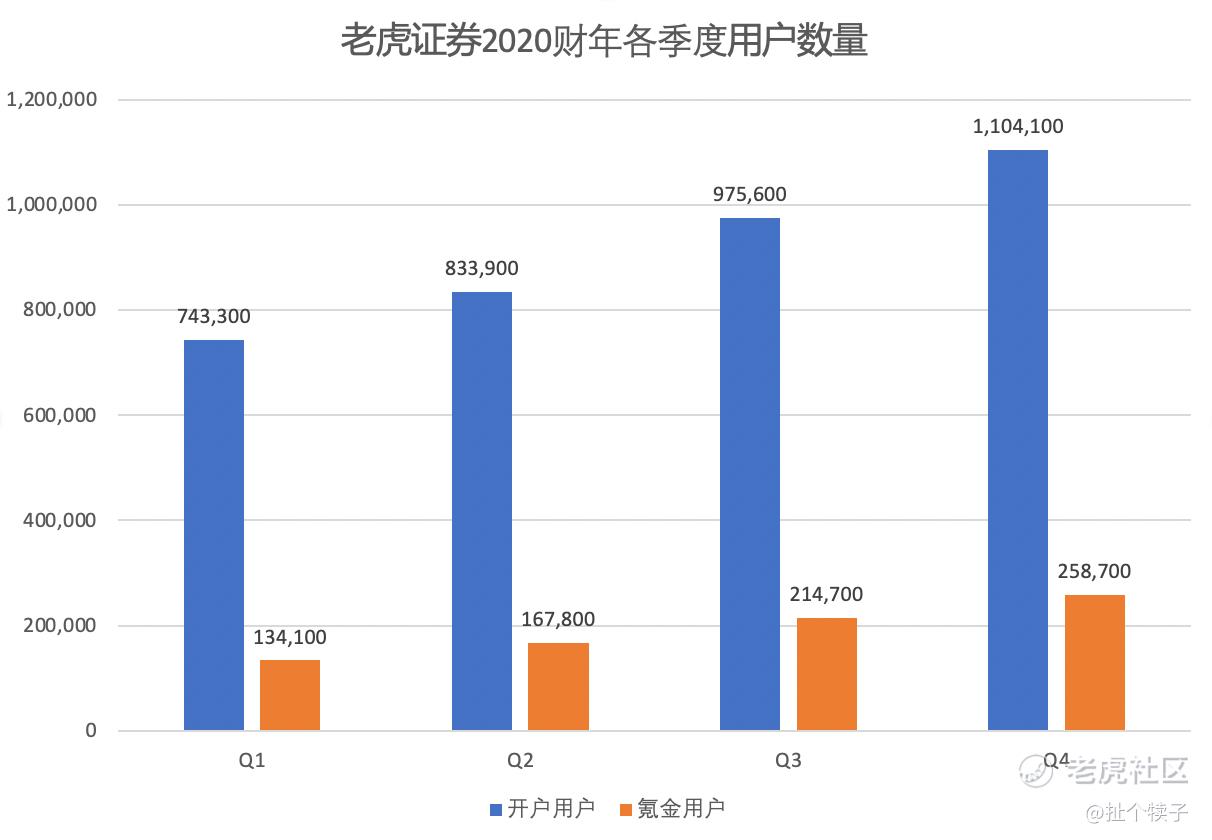

我们首先来看老虎证券用户的增长情况:四个季度的开户用户和入金用户都在稳步增长,其中开户用户超过110万,入金用户数量超过了25万。

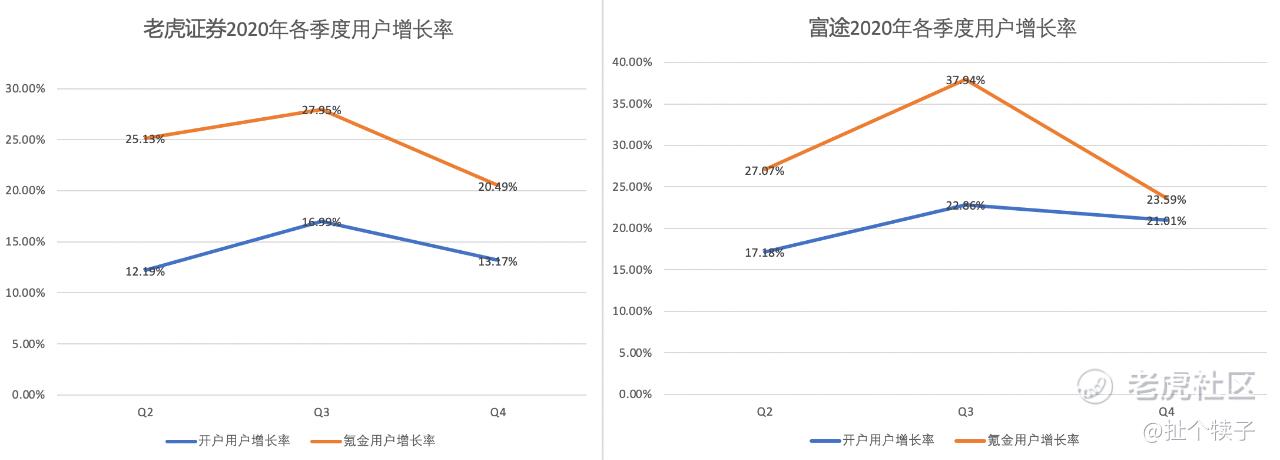

看入金用户数量增长率的时候,能够发现其走势和富途如出一辙,都是在Q3增长率最高,达到28%;Q4增长率有所回落,为20%。这从某方面证实了券商之间还是处于同涨同跌的阶段,还没有到成熟时期的高度竞争。

结合美股2021年年初到现在的市场趋势,可以预料到2021年Q1的用户增长率应该会很难看,比较悲观的估计就是增长率直接腰斩为10%,Q2-Q4的增长率大概率也会在15%以下,如此计算,2021年入金用户全年增长率为65%左右,折算为人数大概为17万人。

然而老虎证券CEO巫天华在电话会议中重申了老虎的国际化战略,2021年入金用户增长的预期数量为35万,增长率为140%。

对于这个预期,我个人是不太相信的。2020年这个大牛市入金用户增长率也不过128%,即使有海外地区用户增长作为弥补,预计2021年入金用户的增长率应该也不会超过80%。

从Yahoo Finance上的数据来看,目前华尔街一共3位分析师给出的2021年收入增速平均为84.6%,与上述分析所得结果基本相同。

80%的增速难道不香吗?如果收入增速在未来三年按照80%,65%,50%来计算,2023年年底,老虎的PS大概为3.4倍,真的是非常非常的便宜!

老虎以前久为诟病的一个地方就是没有自清算业务,由于依靠盈透来做清算导致佣金和融资的收入都大打折扣,而这两部分收入在总收入的占比超过了80%,这也直接导致了老虎只有15%左右的净利率,对比富途40%和盈透50%的净利率差距很大。

根据老虎2021 Q4财报,目前老虎收购了美国券商Marsco之后自清算的进度达到了20%,巫天华在电话会议中表示2021年底,自清算进度会达到“大几十”(这是原话),所以这里暂且理解为超过50%。

打通了自清算之后,净利率应该会有一个大幅提高,而且随着客户规模增大,互联网产品的规模化效应会显著体现,边际成本会逐渐降低。

所以暂时毛估未来3年利润增长率为90%,75%,60%,如此计算,2023年年底,老虎的PE大概为25倍!对比同行业已经很成熟的$盈透证券(IBKR)$ 30倍的PE,嘉信理财22.8倍PE可以说已经非常低非常低了。

综上所述,当初看重的高增长逻辑不仅没有改变,反而更加的坚实。而且从估值来看,目前15元的股价已经十分明显的低估了,如果按照未来5年利润增长率90%,80%,70%,50%,35%,2025年PE为30倍(对比盈透证券)来计算的话,当前老虎股价至少在40元以上。

以上增长率或许看起来是比较乐观的估算,但还有几个潜在的增长点是没有考虑进去的:1)5万美元的外汇额度可用于投资的政策落地;2)随着大部分年轻用户的财富逐渐增长,单客收入也将增加;3)未来拿到港股甚至A股的牌照等等。

诚然,风险也是存在的,包括中概股的退市风险,海外市场扩展不利等等,但这些风险的存在也不会是近期股价下跌如此凶猛的理性原因。

但如文章开头所述,我确实对于这种非理性下跌没有任何头绪,如果说悦刻下跌是由于政策打击,蔚来汽车下跌是因为半导体缺产,近期所有成长股都在下跌是因为美债收益率提升导致的整体估值降低,那么老虎证券的凶猛下跌我确实找不到合适的原因。

所以结论就是:当前老虎股价的下跌是非理性的。长期投资并不是为了长期而长期,而是在买入股票的基本逻辑没有发生改变时,用长期的视野来对冲掉短期市场的非理性所带来的损失。

番外篇:

这里想聊一下最近看到论坛里很多朋友说起“免佣”的事情。论点大概是“很多美国本土的券商比如Robinhood都开始免佣啦,老虎还收佣金,以后肯定没竞争力”之类。

对此,想做个小小的科普。首先,天下没有免费的午餐,都是出来搞钱的,人家凭什么提供免费的服务?所以这里面是存在问题的。那么问题在哪里呢?这里截取一段老虎证券合伙人徐杨在知乎发的一篇文章:

“免费”的交易?

罗宾侠之所以这么出名,还是因为他们的“免佣金”旗号叫得响彻大地:所有使用罗宾侠交易的客户,都不需要付出交易佣金。罗宾侠靠着这个旗号,快速的从美国市场崛起,要知道市场上交易费用最低的电子交易商老大,盈透证券(IB),每笔最低交易佣金也大概需要在2.6美金左右。我当时用盈透证券,每个月交易超过4亿美金时的综合成本,也仅仅在0.007%左右。

只做佣金业务的罗宾侠,不收佣金,怎么赚钱?具体来讲其实有3种方式:

1.利息:客户账户中的现金部分的利息,100%的被罗宾侠赚取。

2.高级会员的月费:如果你要做杠杠交易,你需要付10美金的月费。

3.杠杆交易的利息:罗宾侠收取大概7.5%左右的杠杆利息费。

当然还有一些乱七八糟的费用,比如你打电话下单每笔需要收费等。但是这些收费项目,纵使罗宾侠有300万的用户,都不是特别高频次的项目,所以对罗宾侠的收入贡献有限。

那么完美的如同圣母的罗宾侠,它最赚钱的,也是最遭受诟病的收入来源,其实是“Sell Order Flow”。Sell Order Flow翻译成中文就是“卖订单流”,简单理解就是:这个券商拿着你的订单,不直接去交易所寻找全国最优价格 (NBBO“National best bid and offer”),而是转手绕到市场上的高频交易公司,让这些高频交易公司进行撮合交易。

理解了高频交易的套利机制(已经了解的可以直接跳过),才能更好的理解我对卖订单流的顾虑。由于国际金融市场普遍实行做市商制度,也就是中间商来撮合买卖价格,中间商通过买卖双方的价差来赚钱,同时为市场提供流动性。这种买卖之间的细小价差,吸引了大笔资金进入套利。

高频交易公司就是其中的一员,由于订单交易指令从券商发射到交易所,这中间不仅有时差,还有多个交易所同时询价的机制。而高频交易公司走的是技术派,就是利用时间差和多交易所进行毫秒级的套利(有些疯狂的高频交易商为了极致的算力,在铺设光纤线路时,要是设计的路线没走直线,而是多出一个拐角,都会暴跳如雷)。

当然了除了速度,他们在“流量”上也要狠下功夫。要是高频交易公司能够触碰更多的交易量,赚到的钱就会成倍的放大。而这些高频交易公司不可能去做消费者业务,所以就需要在市场上付出一定的价格,去买券商的交易量。可以理解为:券商并没有带你的订单走最优的“中间商”路径,而转手把你的订单卖给了高频交易商,高频交易商再通过各种交易策略,来撮合买来的或者市场上自然的流量,进行套利。问题在哪?我们举起一个非常极端的栗子:

比如,你想以40美金买入200股股票,一共8000美金的投资。假设市场上最优的买卖价差(NBBO)为1美分(注意这个时候,交易成本是:$0.01x200股=2美金),但是券商没有让你的订单直接去跟最优价格成交,而是将你的订单卖给了高频交易商。如果高频交易商将你的买单,跟一个价差2美分的卖单撮合了,这个点差,就把你的交易成本变成了4美金($0.02x200股=4美金),而你2美刀的羊毛就这样被高频交易商给薅了。

问题是,个人投资人基本上无法发现这个行为,因为速度太快,频率太高了。

全文链接放在这里:https://zhuanlan.zhihu.com/p/52535475 感兴趣的朋友可以自行阅读。结论就是券商提供服务收取佣金天经地义,明码标价的收取佣金总比打着免佣的旗号暗地里抽成来得好。

精彩评论