全球投融资年报观察&综述

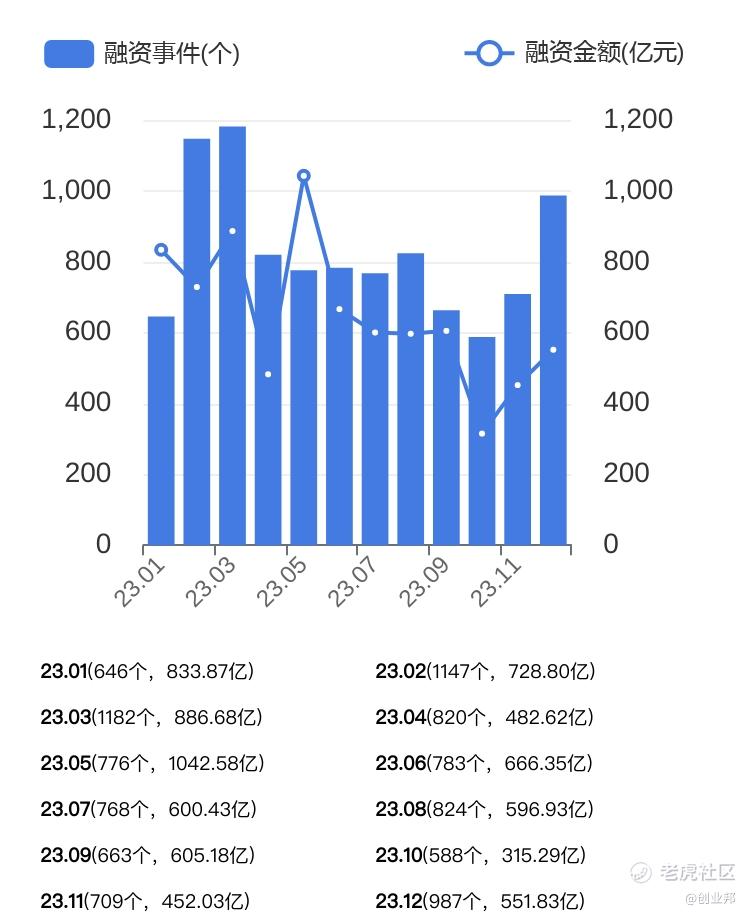

睿兽分析数据显示,2023年中国一级市场发生融资事件9893个,比去年减少505个(下降5%)。已披露融资总额7762.59亿元人民币,比去年减少2869.46亿元人民币(下降27%)。

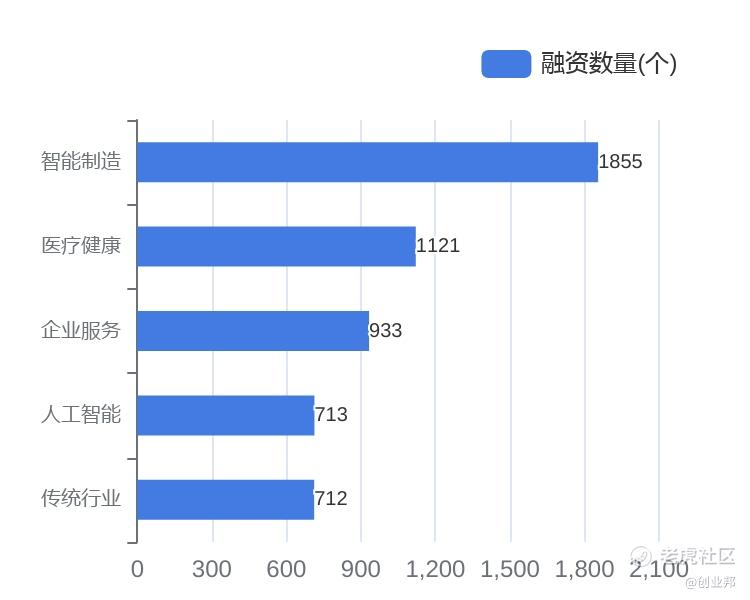

2023年,热门融资行业主要为:智能制造(1855个)、医疗健康(1121个)、企业服务(933个),其中医疗健康行业较去年下降较多 (下降22%) 。

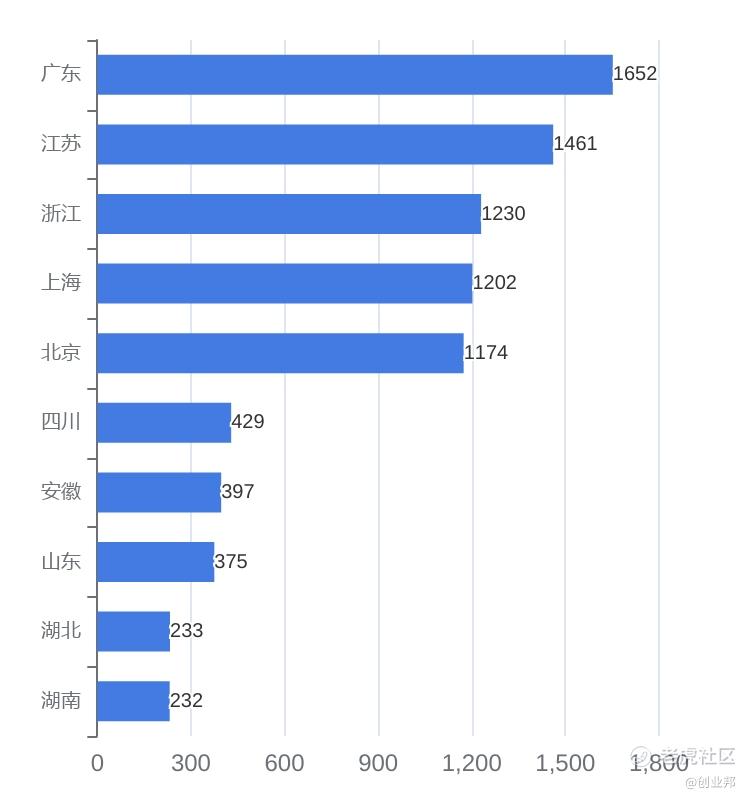

一级市场热门地区主要为:广东(1652个)、江苏(1461个)、浙江(1230个)、上海(1202个)、北京(1174个)。

阶段分布上:早期(7426个)、成长期(1923个)、后期(544个)。

2023年,全球新增691个大额融资事件,其中中国新增177个。全球新增92家独角兽企业,其中中国新增34家。

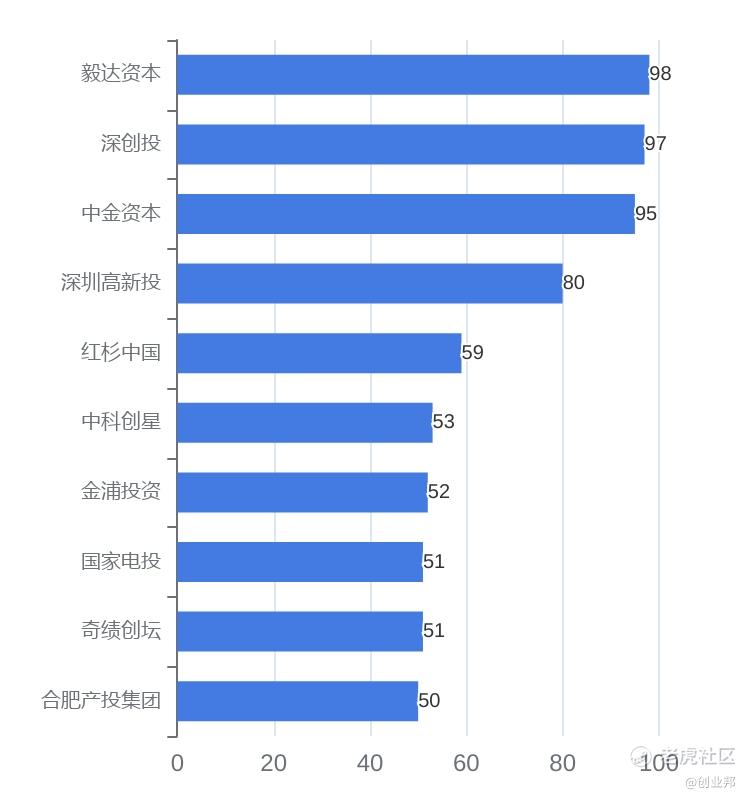

2023年,投资活跃的机构主要为:毅达资本(98个)、深创投(97个)、中金资本(95个)、深圳高新投(80个)、红杉中国(59个)。

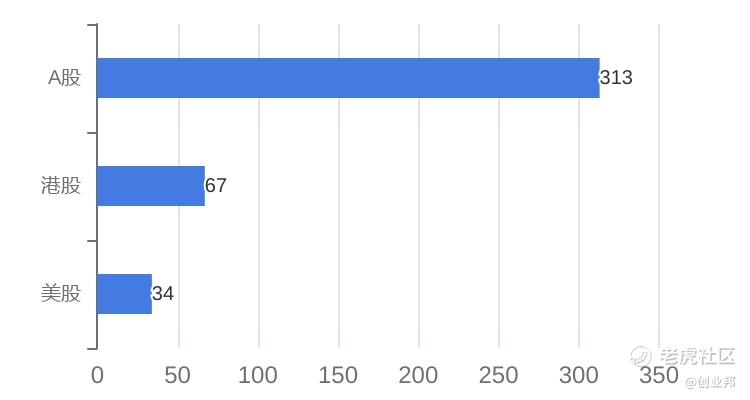

2023年,414家中国企业完成IPO,比去年下降19%。其中登陆A股(313家)、港股(67家)、美股(34家),涉及募资金额总计3486.43亿元人民币,比去年减少75%。其中VC/PE支持的企业数量为291家,VC/PE渗透率为70%;CVC支持的企业数量为128家,CVC渗透率为31%。

中国一级市场投融资分析

睿兽分析数据显示,2023年中国一级市场发生融资事件9893个,比去年减少5%;已披露融资总额为7762.59亿元人民币,比去年减少27%。

行业分布

从融资事件发生的行业来看,排名前五的行业共发生融资事件5334个(占所有行业54%),分别是智能制造、医疗健康、企业服务、人工智能、传统行业;前五行业涉及已披露总金额为3046.69亿元人民币(占所有行业39%)。

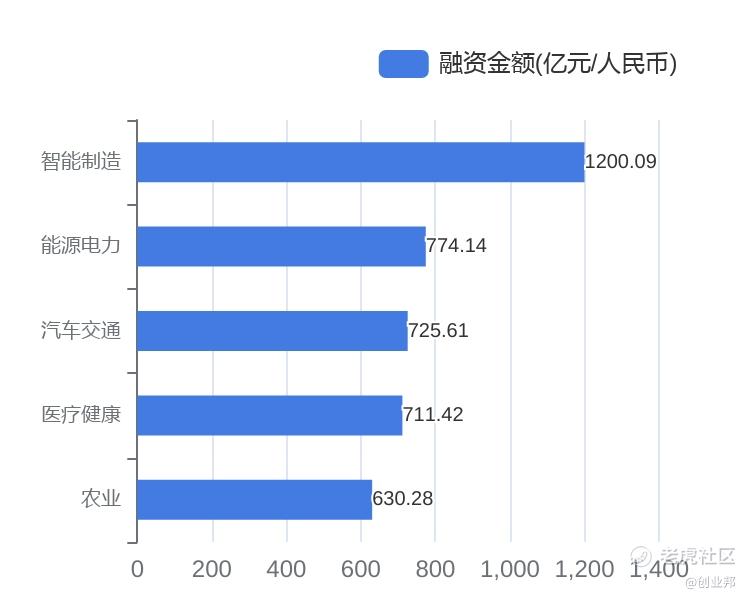

另外已披露交易金额排名前五的行业依次为智能制造、能源电力、汽车交通、医疗健康、农业,涉及已披露总金额为4041.54亿元人民币(占所有行业52%)。

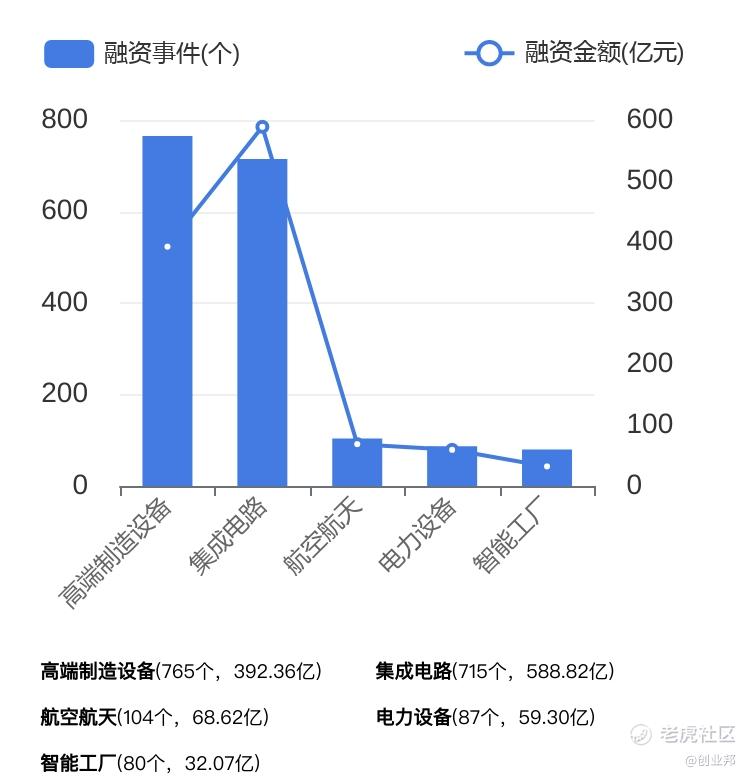

智能制造细分赛道趋势分析

2023年,智能制造是最热行业,共发生1855个投融资事件,其中高端制造设备赛道有765个,成为智能制造行业最热赛道。

地区分布

从融资事件发生的地区来看,2023年事件数量排名前五的地区为广东(1652个)、江苏(1461个)、浙江(1230个)、上海(1202个)、北京(1174个)。

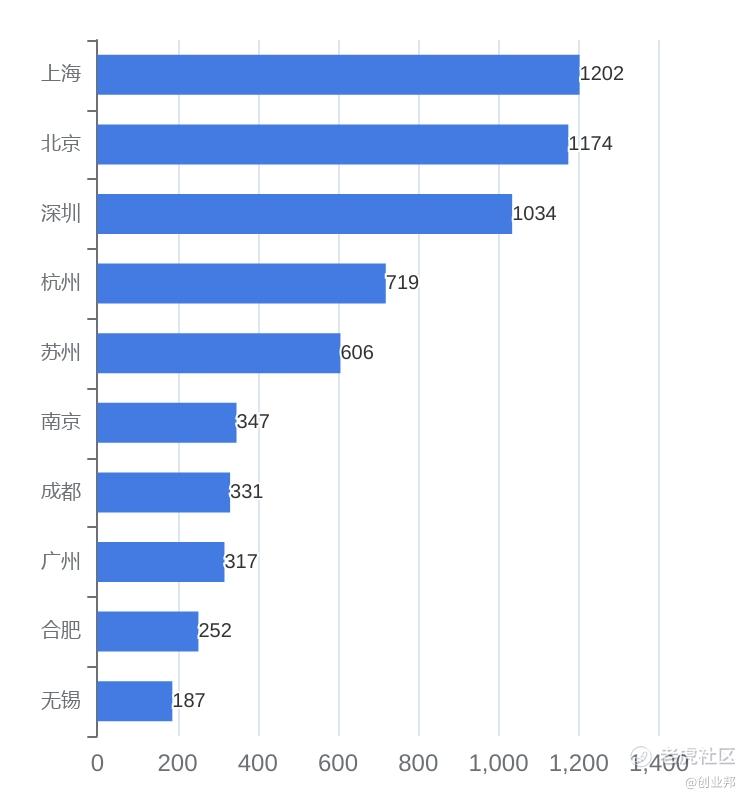

热门城市分布

从融资事件发生的城市来看,2023年投融资事件数量排名前五的城市为上海(1202个)、北京(1174个)、深圳(1034个)、杭州(719个)、苏州(606个)。

阶段分布

2023年一级市场投融资事件按阶段划分,分布最多在早期,共7426个,占比75.06%;其次是成长期,发生1923个,占比19.44%;后期共544个,占比5.5%。已披露融资金额方面,早期2544.11亿元,占比38.55%;成长期2362.72亿元,占比35.8%;后期1692.25亿元,占比25.65%。

2023年中国投融资阶段事件分布

2023年中国投融资阶段金额分布

全球大额融资及独角兽分析

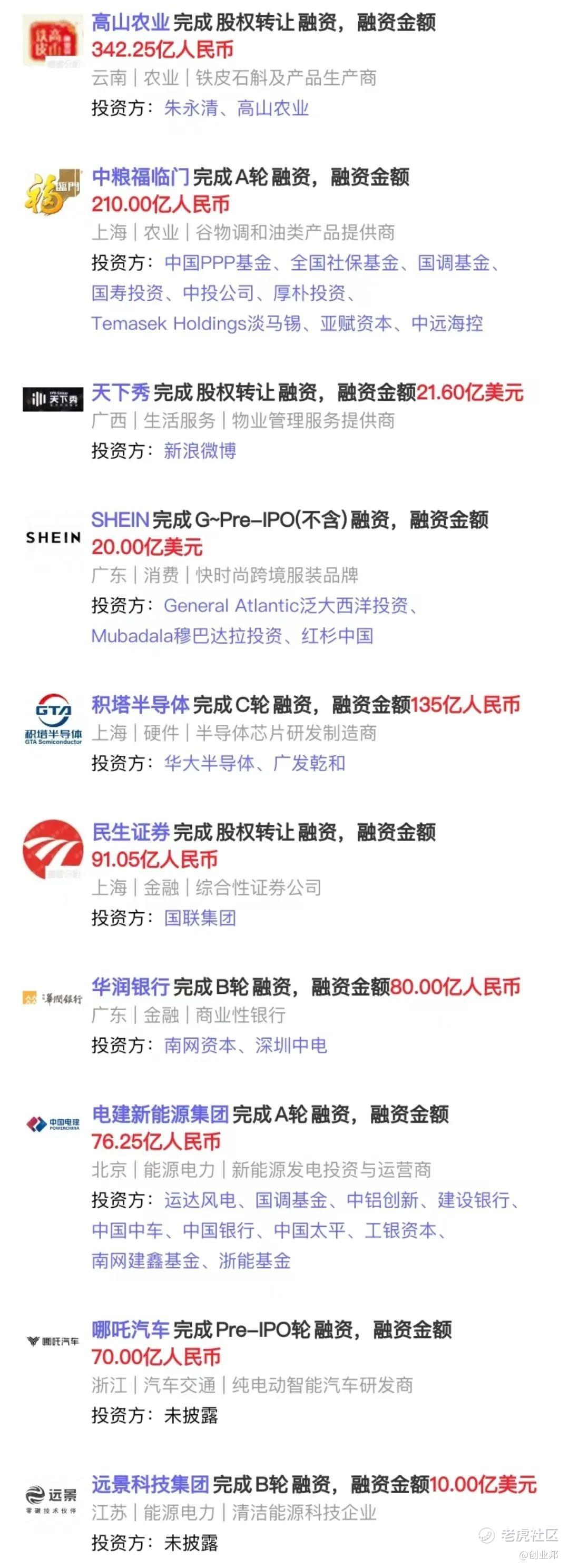

大额融资事件

2023年,全球新增691个大额融资事件,已披露融资总额为17448.47亿元人民币。

其中中国新增177个大额融资事件,占2023年全球大额融资事件总数的26%。涉及融资总额为4522.37亿元人民币,占2023年全球新增融资金额总数的26%。

中国新增大额融资事件(部分)

海外新增大额融资事件(部分)

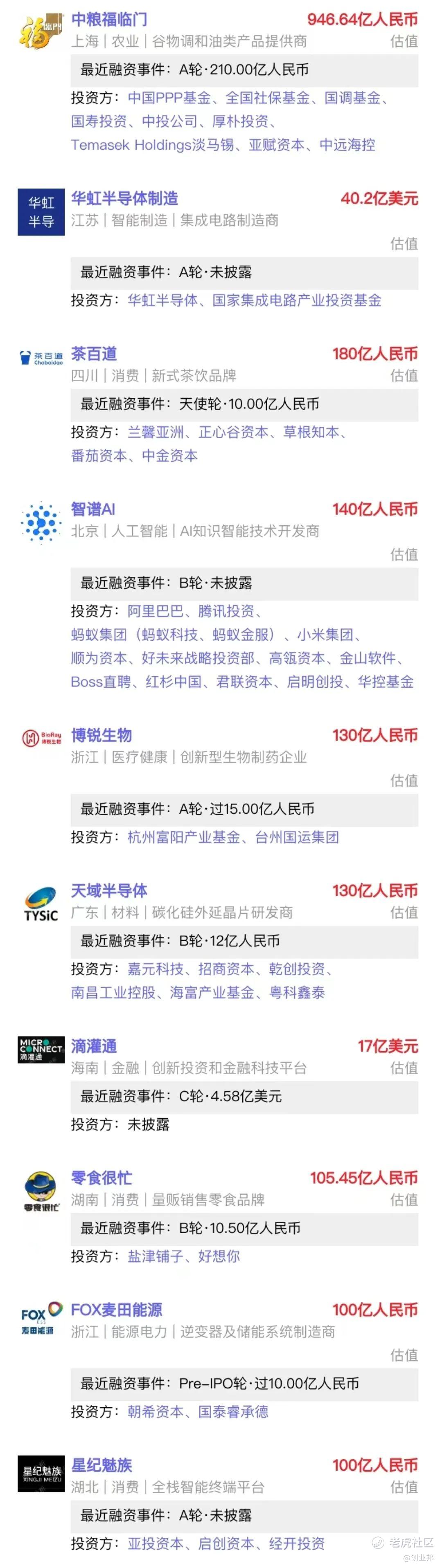

新晋独角兽统计

2023年,全球新增92家独角兽企业,其中中国新增34家,占比37%。

全球当前总计有1867家独角兽企业,其中中国当前总计有554家,占比30%。

中国新晋独角兽(部分)

海外新晋独角兽(部分)

投资机构分析

睿兽分析数据显示,2023年中国一级市场参与投资的VC/PE机构有4213家,数量比去年减少11%;参与投资的CVC机构有624家,数量比去年增加1%。

VC/PE机构排行

从投资事件数来看,排名前五的VC/PE机构为:毅达资本(98个)、深创投(97个)、中金资本(95个)、深圳高新投(80个)、红杉中国(59个)。

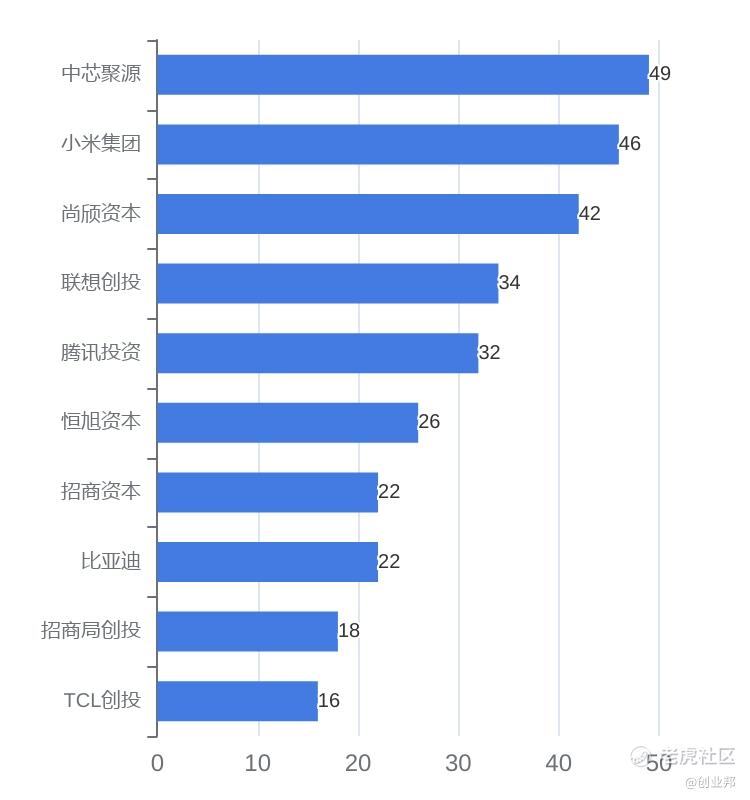

CVC机构排行

从投资事件数来看,排名前五的CVC机构为:中芯聚源(49个)、小米集团(46个)、尚颀资本(42个)、联想创投(34个)、腾讯投资(32个)。

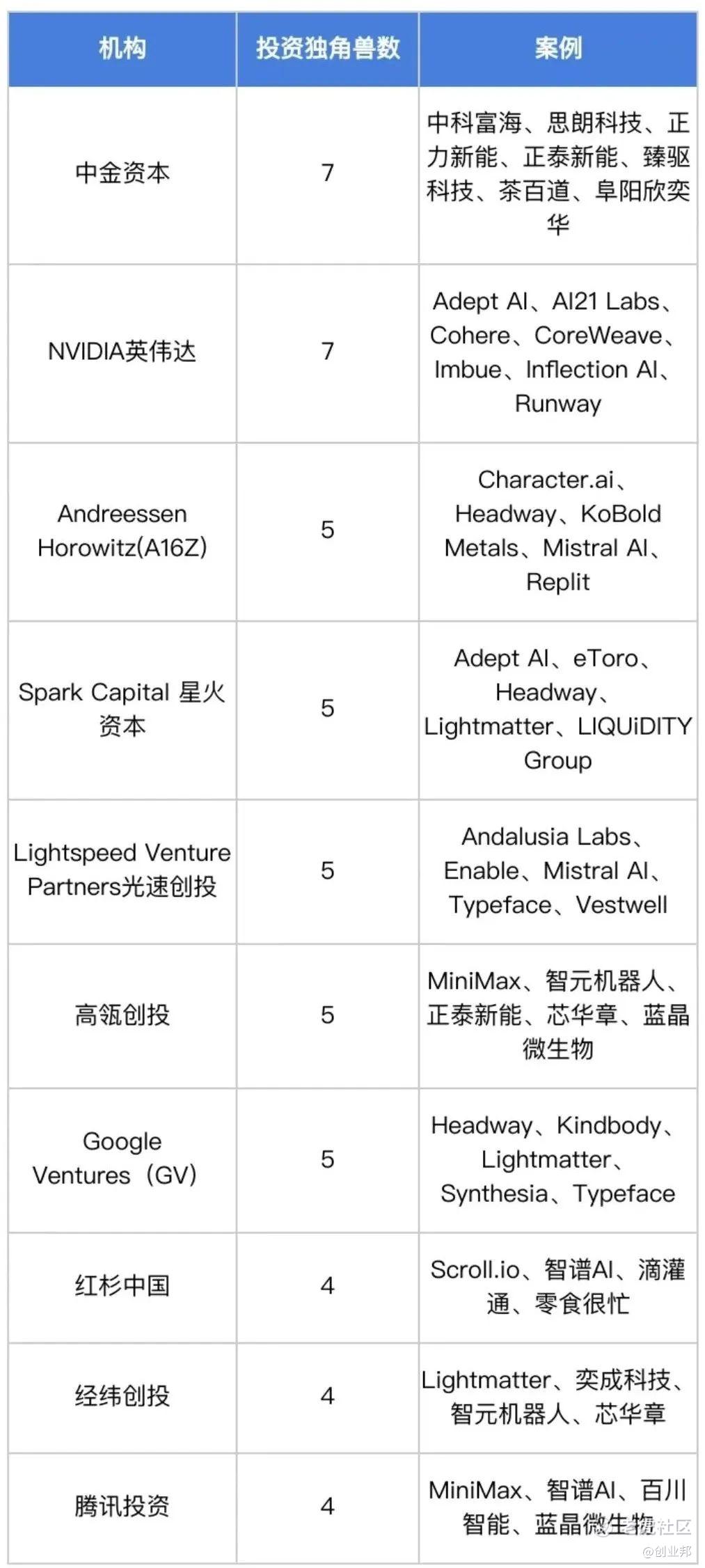

在对2023年92家新晋独角兽企业的投资战绩中,投出独角兽公司数排名前五的投资机构为:中金资本(7个)、NVIDIA英伟达(7个)、Andreessen Horowitz(A16Z)(5个)、Spark Capital 星火资本(5个)、Lightspeed Venture Partners光速创投(5个)。

2023年截至12月底,国内有10家机构投资企业IPO超过8家,其中较为瞩目的是深创投,2023年已有22家被投企业IPO。

中国企业IPO市场分析

睿兽分析数据显示,2023年在全球交易所完成IPO上市的中国企业共计414家,数量比去年减少19%;募资金额总计3486.43亿元人民币,金额比去年减少75%。智能制造以107家IPO企业数量成为最热IPO赛道。地区分布上,广东排名第一为67家。IPO企业中,有VC/PE支持的291家,VC/PE渗透率70%,涉及融资总额为1951.88亿元人民币;有CVC支持的128家,CVC渗透率31%,涉及融资总额为822.31亿元人民币。

上市板块分布

2023年完成IPO上市的414家企业中,登陆A股(313家),港股(67家),美股(34家)。

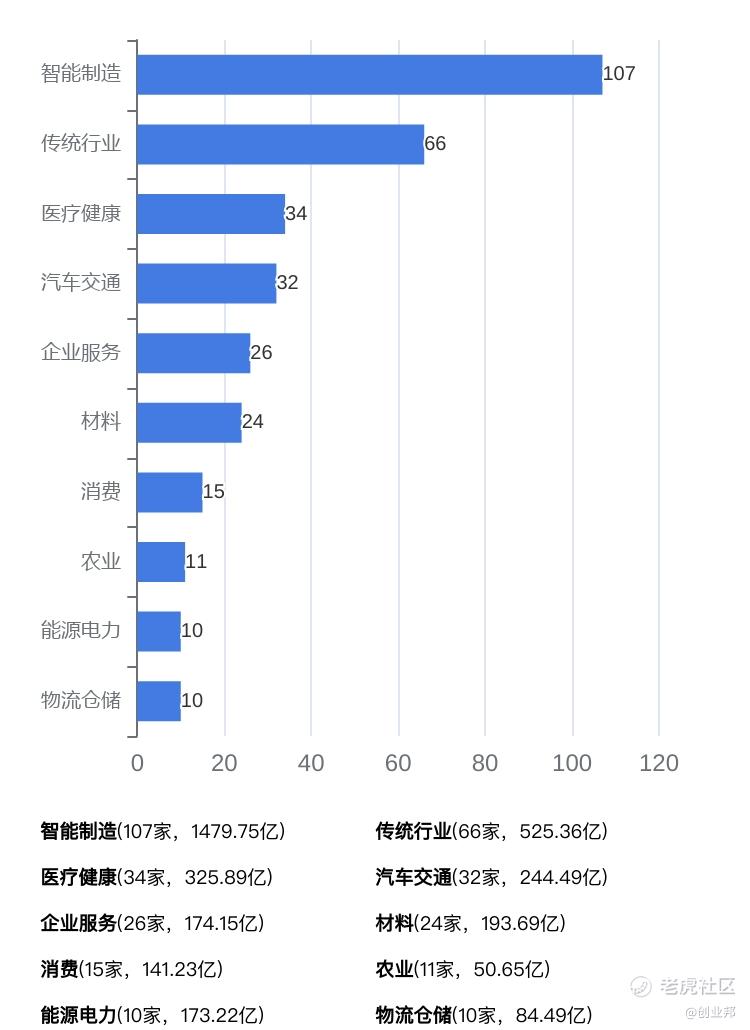

IPO企业所属行业分布

2023年完成IPO上市的企业共集中在24个行业,排名前五的行业为:智能制造(107家)、传统行业(66家)、医疗健康(34家)、汽车交通(32家)、企业服务(26家)。

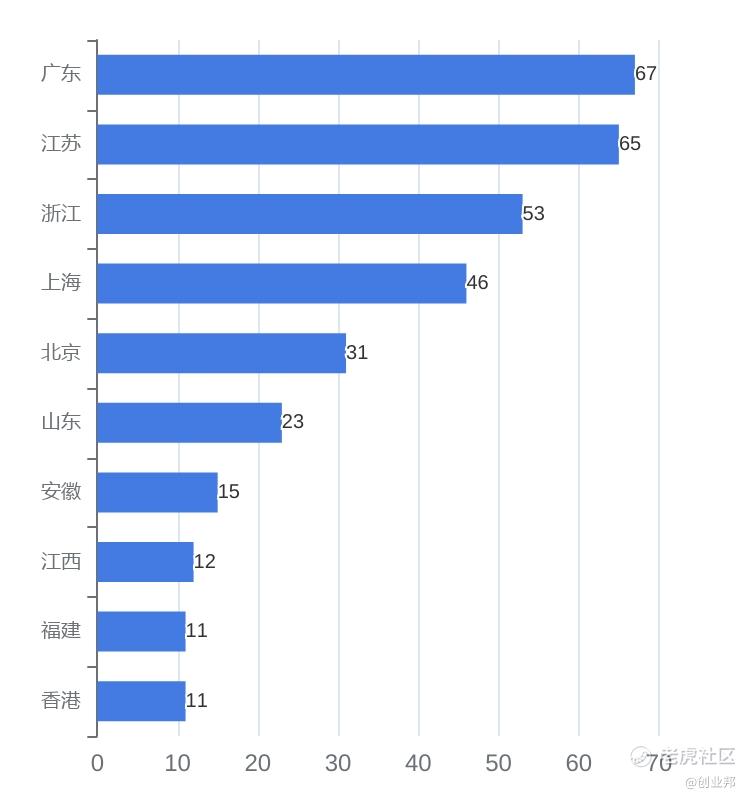

IPO企业所在地区分布

从地区分布来看,排名前五的地区为广东(67家)、江苏(65家)、浙江(53家)、上海(46家)、北京(31家)。

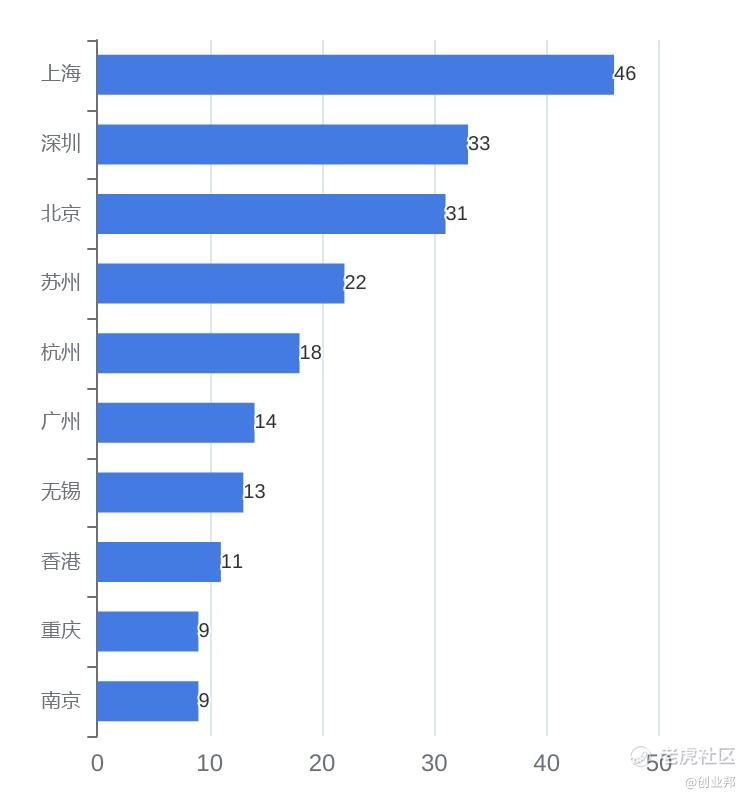

IPO企业所在热门城市分布

从城市分布来看,排名前五的城市为上海(46家)、深圳(33家)、北京(31家)、苏州(22家)、杭州(18家)。

获VC/PE或CVC支持的IPO企业

2023年,IPO的414家企业中,获得VC/PE支持的企业有291家,占比70%,总共获得1285家VC/PE支持。

2023年,IPO的414家企业中,获得CVC支持的企业有128家,占比 31%,总共获得154家CVC支持。

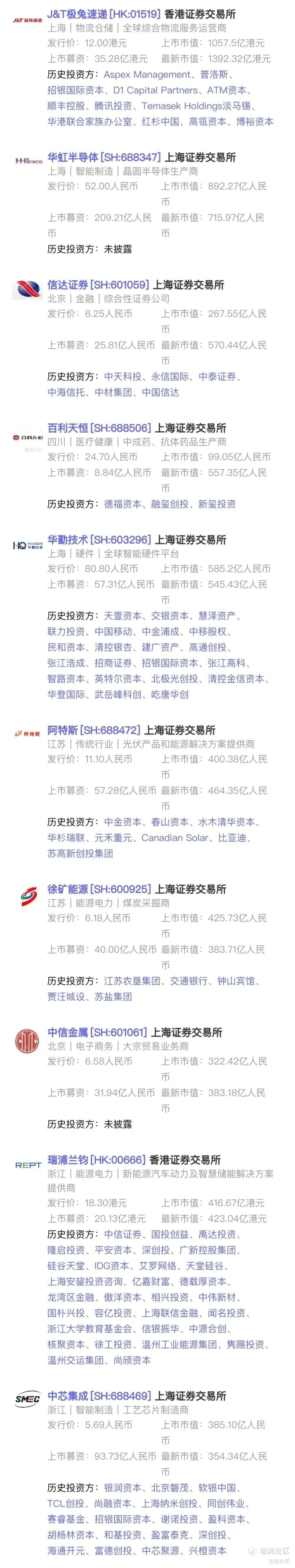

2023年重大IPO事件

以上内容摘自创业邦《2023年投融资报告》,更多详细内容、数据分析,请登录睿兽分析获取完整版报告。

精彩评论