虎友,你好

欢迎来到期权芝士专栏-高阶策略篇第二期,我们上期讲了比例价差策略,该策略主打一个稳,但是有两个缺点:一是必须持有至到期才能赚到预期的权利金收入,二是盈利有限,那有没有一种策略可以让我们限定轻微亏损的同时拉高盈利呢?

也许很多小伙伴立马会想到直接做单腿期权,即call或者put的买方,因为本身买方就是亏损有限,收益无限的,然而芝士虎想告诉大家,这句话本身就是一个伪命题,因为它忽略了胜率,只谈亏损和收益的不对称,举个例子,如果一个投资者做了100次long call策略,每次的权利金支出是1块钱,并且99次都是权利金全部亏光,即99次每次收益率都是-100%,只有一次做对了,收益率直接飙升到了2000%,即盈利了20块钱,然而最终还是净亏79块钱的,按照100的投资本金去算,这100次交易最终收益率是-79%。

所以,买方亏损有限收益无限的代价就是胜率会被拉的特别低,这种操作如果对未来的股价预期不是非常确定的情况下芝士虎是不建议的。

我们需要的是一个可以极大的拉高胜率和盈利区间,并且在做错的情况下只有轻微亏损的策略,这就是今天我们要介绍的蝶式策略。

一.什么是蝶式价差策略?

所谓蝶式价差策略,就是选出一个高的执行价,再选出一个低的执行价,然后在二者中间确定一个中间价,在高执行价和低执行价上各卖出一个看涨期权,在中间价上买入两个看涨期权,这样一共是4份看涨期权构成了一个阶梯型的价差组合。

比如,我们分别在185美元和195美元的价位上各卖出一个 $苹果(AAPL)$ 的看涨期权,然后在190美元的价位上买入两个看涨期权,这样就构成了一个蝶式看涨期权价差策略,这么操作如何产生盈利呢?

二、蝶式价差策略的损益

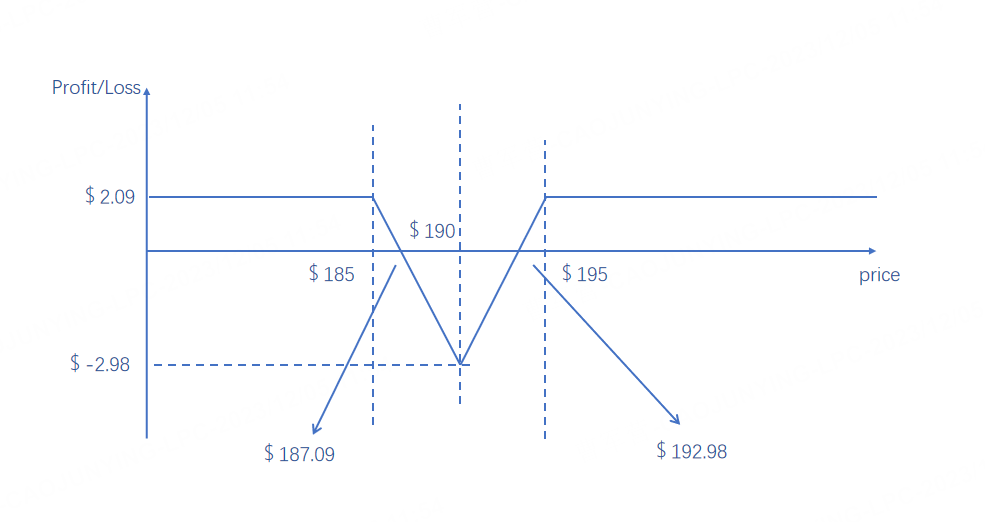

首先,该组合会产生净的权利金收入2.09美元(6.56+0.33-2*2.4),其次根据后续的股价变动,大概会出现以下几种盈亏场景:

1.股价跌破185美元,此时该组合中,卖出185和195的看涨期权不会行权,净赚权利金6.89美元,中间买入的两个190的看涨期权也不会行权,净亏权利金4.8美元,最终组合净赚权利金收入2.09美元。

2.股价上涨超过195美元,此时该组合中,卖出185和195的看涨期权会被行权从而产生亏损,买入的190的看涨期权也会行权,从而产生盈利,最终相互抵消,组合最终还是净赚权利金收入2.09美元。

3.股价处于185到195之间,此时组合利润最低点出现在190的价位上,首先卖出的185的看涨期权会被行权,产生行权损失5美元,其次买入的两份190的看涨期权不会行权,卖出的195的看涨期权也不会被行权,所以组合净权利金收入还是2.09美元(6.56+0.33-2*2.4),最终净亏损是2.98美元(5-2.09)

4.该组合的盈亏平衡点价位出现在187.09美元和192.98美元这两个点上,即股价在187.09美元和192.98美元之间组合是亏损的,在区间之外组合是盈利的。

综上,我们可以直接画出该策略的损益图

根据损益图,我们可以看出来蝶式策略的盈利区间拉的很宽,换句话说亏损区间的长度只有大约5个单位,股价波动越大该策略的胜率就越大,其次即使落在了亏损区间,最大亏损2.98美元也是远远小于单腿期权下的权利金亏损的。

细心的虎友会发现该策略和芝士虎之前介绍过的straddle策略的收益图很像,唯一不同的是straddle策略的损益图是完全的“V”字型,其次straddle策略的最大损失会远大于蝶式,盈利区间也小于该策略(胜率低),而优点是straddle策略的潜在收益理论上是无限的。

当然了,如果我们的预期是相反的,预计未来股价变动不大,又想限定轻微亏损,那么我们可以做反方向的蝶式策略,延续上例,我们就需要买入执行价为185和195的看涨期权,卖出两份190的看涨期权了,此时损益刚好就和上例是反过来的。

好了,今天的内容就到这里啦,如果你觉得这篇文章对你有帮助,欢迎点赞转发,你将赢得虎币!

精彩评论