“股神”也亏钱“割肉”,伯克希尔Q3财报出炉。

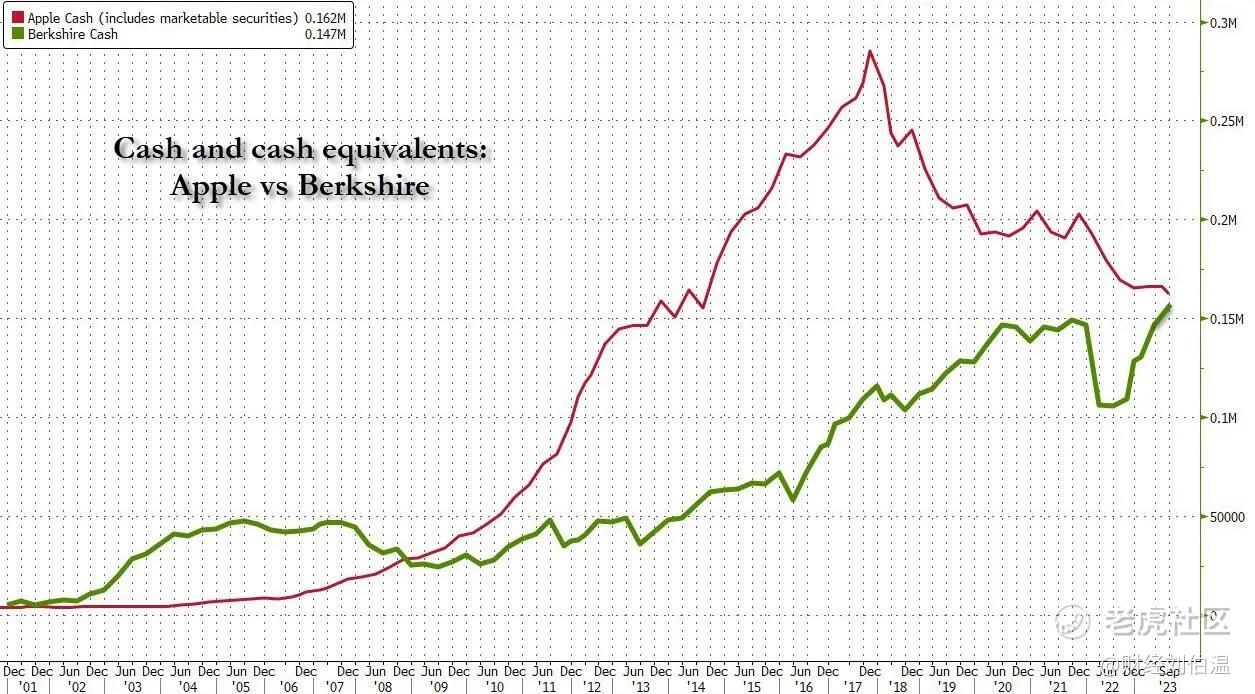

美东时间周六早上,股神巴菲特旗下$伯克希尔-A(BRK.A.US)$/$伯克希尔-B(BRK.B.US)$公布三季报,该公司的现金储备再次刷新纪录,达到1572亿美元(其中现金为308亿美元,投资于美国国债的金额为1264亿美元,而去年年底为930亿美元),第三季度增加了100亿美元,这既受到高利率的支撑,也受到巴菲特无法找到有意义的交易来投资的困境的影响。伯克希尔的现金储备有望在本季度超过苹果的1620亿美元现金储备。

伯克希尔周六表示,该公司的储备(主要是短期国债)超过了两年前创下的最高纪录。该公司还公布营业利润为107.6亿美元,较上年大幅增长,受益于利率上升对现金储备的影响以及保险业务的收益。

尽管伯克希尔近年来加大了收购力度,但该公司仍然难以找到许多引起巴菲特兴趣的大额交易,这使他手头的现金比他和他的投资副手能够迅速投入的资产更多。在疫情期间保持观望后,他随后购买了$西方石油(OXY.US)$的股票,并达成了一项116亿美元的交易,以收购阿勒格尼公司(Alleghany Corp.)。在替代选择不足的情况下,巴菲特还大量进行了股票回购,并表示这些措施有利于股东。

Edward Jones的分析师吉姆·沙纳汉表示:“现金的投入明显放缓。最终,伯克希尔将开始感受到一些将现金投入运作的压力。”

交易荒并没有抑制投资者对该公司的热情。由于投资者寻求其多元化的业务范围作为对经济状况恶化的对冲,该公司的B类股在9月份创下历史新高。尽管股价回落了一些,但全年股价仍上涨了近14%。

该公司在这一时期还进行了11亿美元的回购,使今年前九个月的总额达到约70亿美元。这个企业集团在本季度减少了其整体股票投资组合,净销售额达到了近157亿美元,过去12个月的总销售额达到创纪录的383亿美元。

包括投资和衍生品损失在内,伯克希尔本季度亏损近128亿美元,远高于去年28亿美元的亏损,主要是由于苹果股价的下跌。$苹果(AAPL.US)$股价在本季度下跌了11.7%。伯克希尔经常建议投资者忽略与会计规则相关的投资收益或损失,称这可能会误导投资者。

该公司在美国经济的各个角落进行经营和投资,拥有包括Geico、BNSF、Dairy Queen和See's Candies在内的企业,这意味着投资者将该公司视为对更广泛经济健康状况的窗口。

保险部门的实力以及包括了Pilot Flying J的收益(去年伯克希尔没有将其纳入财报结果)有助于推动盈利能力。伯克希尔表示,其保险业务实现了24.2亿美元的利润,而去年同期保险行业遭受灾难的冲击而亏损。

Geico,伯克希尔保险帝国的明珠和巴菲特的“宠儿”,在今年截至目前的时间里将广告费用削减了54%,报告了又一个盈利的季度;该部门的总承保收益为11亿美元。这家汽车保险公司正在进行一次转型,此前曾失去市场份额给竞争对手$前进保险(PGR.US)$。

彭博经济学家Matthew Palazola和Eric Bedell表示,伯克希尔再次展示了其多样化的盈利能力,这在不确定的宏观经济条件下是一个好兆头。运营公司的盈利接近100亿美元,超过了我们的核心预期,这是因为保险业的复苏,包括有利的准备金趋势和更高的投资收入,抵消了铁路公司盈利的下降和能源诉讼成本。

尽管巴菲特在五月份奥马哈的年度会议上警告称,由于美国经济的“非凡时期”即将结束,其大部分运营单位的收益可能会下降,但伯克希尔的运营收益仍然较强。美联储积极加息的步伐帮助该公司在其主要储备资金中(主要是短期美国国债)获得更高的收益。

同时,这些较高的利率给伯克希尔的一些工业企业带来了困扰。由于抵押贷款利率上涨,这个企业集团的建筑产品业务收入下滑了11%。

伯克希尔在一份详细报告中表示:“过去一年美国房屋抵押利率的显著增加对我们的住宅建筑业务和其他建筑产品业务的需求产生了减缓的影响。我们预计,我们的某些业务将在2024年之前经历需求疲软、收入和利润下降的情况。”

通胀对集团的其他部门造成了压力。其铁路运营部门BNSF的利润下降了15%,主要是由于货运量下降和非燃料运营成本上升所致。

精彩评论