在5月29日,日经225指数再次创下自1990年8月以来的历史新高。从日本企业加大回购和分红,以及巴菲特增持日本五大商社开始,日经225指数已经增长了20%,而日经300指数今年也上涨了15%。

外资都将目光投向了融资成本最低的日本,低估的日本股市似乎有第二次牛市的机遇。而前一次,要追溯回1990年,这也是被日本媒体称之为消失的30年。

那么,在30年前的日本,股市经历了什么?为何日本股市有一半股票PBR小于1倍?如何从低估的困境中走出来?

一、日本大牛市的破灭:1990年

在1986年至1990年间,日经225指数的涨幅高达2倍,这是日本历史上的首次大牛市。但是,这个牛市在1990年达到顶峰后就崩溃了。这场泡沫的破裂是日本陷入长达30年通缩的原因之一,对日本企业的发展模式产生了深远影响,同时也给日本投资者带来了深深的创伤。

1990年日本牛市的出现,与广场协议和房地产市场有着密切的关系。

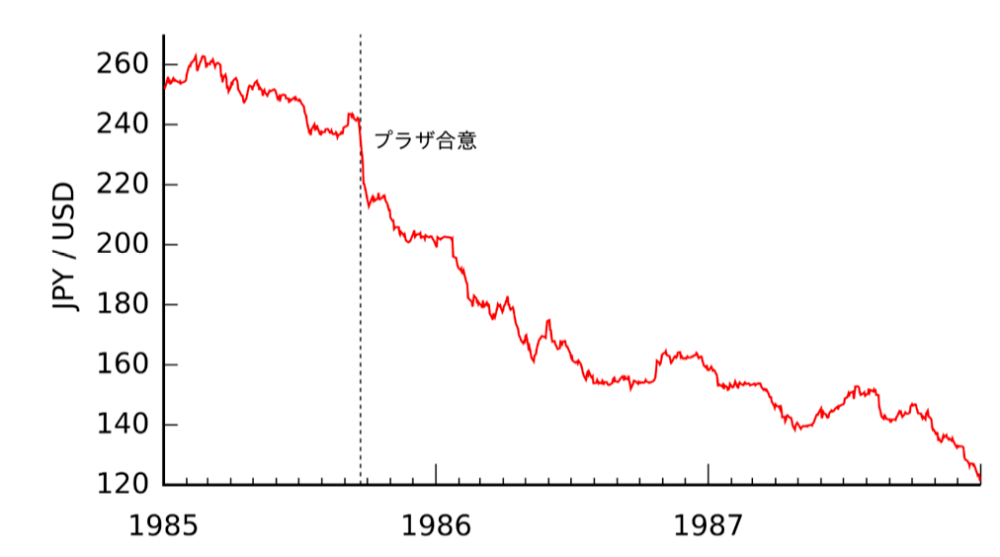

在上世纪80年代,制造业出口是日本与美国的重要经济增长引擎。然而,1985年签署广场协议后,日元大幅升值,对日本出口造成了巨大冲击。

尽管如此,日元的升值反而吸引了大量海外资金流入日本。在当时,有两个主要因素使得日本房地产市场吸引了大量的资金。

首先,1985年,日本政府实施了大规模的基础设施投资政策,如高速公路、铁路、机场等。这些项目需要大量的劳动力和资源,推动了建筑业的繁荣,同时也推动了房地产和建材行业的上涨。

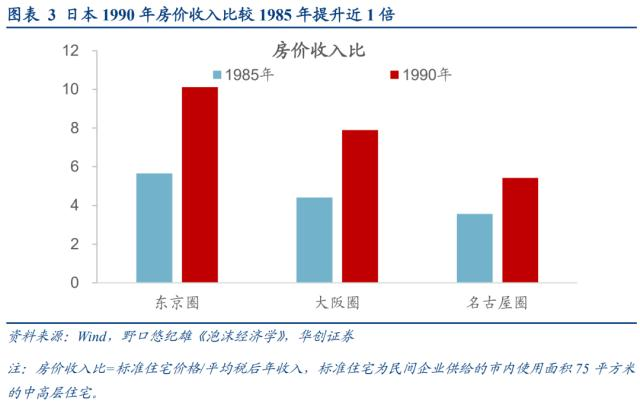

其次,在上世纪80年代,日本政府对土地开发实行了严格的控制,限制了新建住宅的供应,导致供求失衡,推高了房价。

日本政府的举措,在泡沫破裂后被定义为:无用的公共基础投资+制造资产价格泡沫。利用制造非生产性的日元负债来抬升资产价格,通过低效,甚至无效的公共投资来刷内需刷GDP,同时消耗过剩的产能。

1985年:在政策支持和外资流入日元升值之下,使得东京地价急剧飙升。与往年相比,1985年东京商业区的平均地价上涨了42%。与此同时,也推动了日经指数上涨了13%。

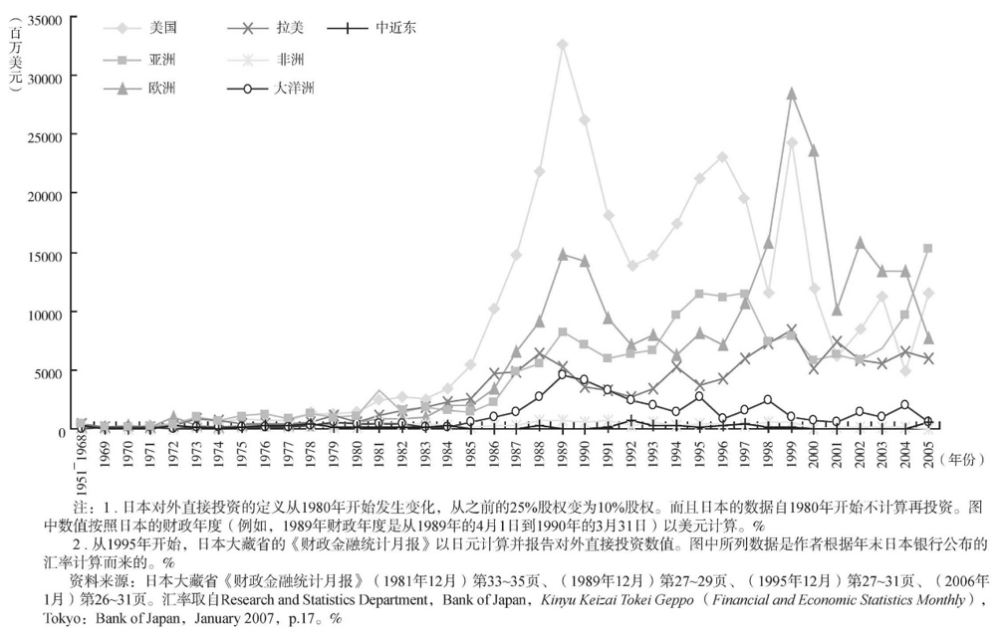

尽管日元升值抑制了出口,但日元的升值降低了日本企业在海外投资的成本。日本企业开始大举投资海外资产。

例如,巴菲特投资的五大商社之一的三菱地产,在当时以8.46亿美元买下了纽约地标建筑洛克菲勒中心。而索尼以34亿美元买下了哥伦比亚影业。

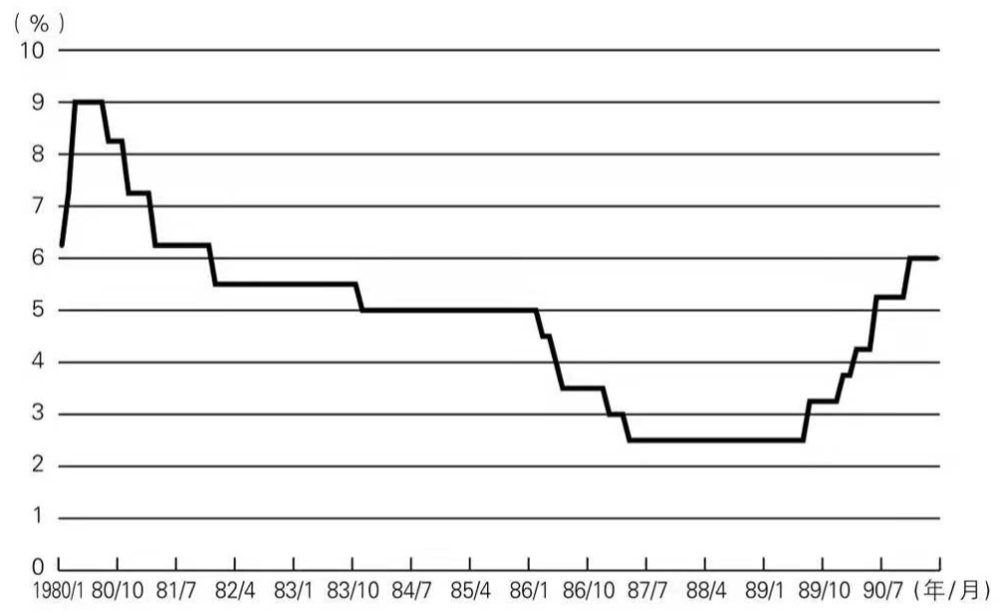

1986年:由于日元升值给出口带来了压力,这一年日本GDP增速为3.3%,是80年代GDP增速最低的一年。为了应对日元升值,日本央行将利率从5%降低到3%。然而,在降息后,日元仍然继续升值,但对国内经济有所提振。

这也助推了房地产泡沫进一步吹大。1986年,日经225指数上涨了43%,东京住宅区和商业区平均地价分别上涨45%和122%,而大阪的商业用地价格上涨了35%。

1987年:日本央行将利率由3%下调至2.5%,日经指数先涨超30%。但由于美国股市迎来黑色星期一,在经济不确定性下,日经指数有26000点回落至21500点,全年涨幅为15%。

届时,由于东京都内的土地供应稀缺,投资者开始炒作东京地区周边的土地,东京附近城市的地价出现近成倍的异常增长。

1988年:日经225指数突破3万点,全年涨幅为40%。然而,东京核心地区的价格增长开始停滞,尤其是住宅区和商业区。东京都内部分区的地价开始下滑。

当东京的核心地价开始下跌时,这已是泡沫裂痕的信号。

然而,在宽松流动性和持续三年的大牛市下,投资者早已失去理性。东京周围的城市地价依旧保持上升,并没有受到东京核心地价下跌的影响。

1989年:日本政府意识到经济过热,有通胀的风险。开始征收消费税,并加息由2.5%提升至4.25%。日经225指数仍创下历史最高的38950点。

在股市再创新高的背景下,人们都未意识到房地产和股市酝酿了巨大的风险。

此时,东京平均1平米的住宅用地下降了4.2%,而商业区和工业用地的价格停滞不前。但日本所有其他主要城市的地价并未受到东京资产价格下跌的影响。

1990年:这是房地产迎来重要拐点的一年。日本政府要求银行对房地产贷款增速不超过总贷款余额增速。这使得日本房地产贷款余额增速在一年内,从15%下降到0.3%,这使得房地产的融资活动大幅减少。

与此同时,日本央行将4.25%利率加息到6%,这加快了泡沫的破裂。

这一年,日经225指数由37200点急剧下跌至23800点,这一年跌幅超38%。东京大都市的地价从下行趋于稳定,但其他主要城市土地仍在上升趋势中。

当时的日本GDP仅为3.13万亿美元,但其房地产市值却是GDP的6.38倍,接近全世界实体经济总值的三分之一。

1991年:日经225指数微跌3.6%。然而,东京房价指数全线下跌,由最高值的250下跌至150,跌去50%。

与此同时,其他主要城市地价仍在温和增长或增长停止。但临近年末时,由于东京房价的下跌幅度过大,大部分城市地价也跌入负值区域,开启长达30年的房价下跌之路。

整体而言,这场房地产泡沫危机的衍生。主要由于在当时,日本国内强劲的经济需求,在宽松货币政策下被更加放大,使得市场极度乐观。

人们对新系统过于信任,都认为在这种基建政策和货币刺激下,实体经济、股市、房地产有这样的表现是合理的。

然而,这些资产价格的超高估值都是个人抵押贷款/私营部门过度负债换来的繁荣。当房地产政策和货币政策不再支持时,以及日本政府不出手救市的情况下,这一切都破灭了。

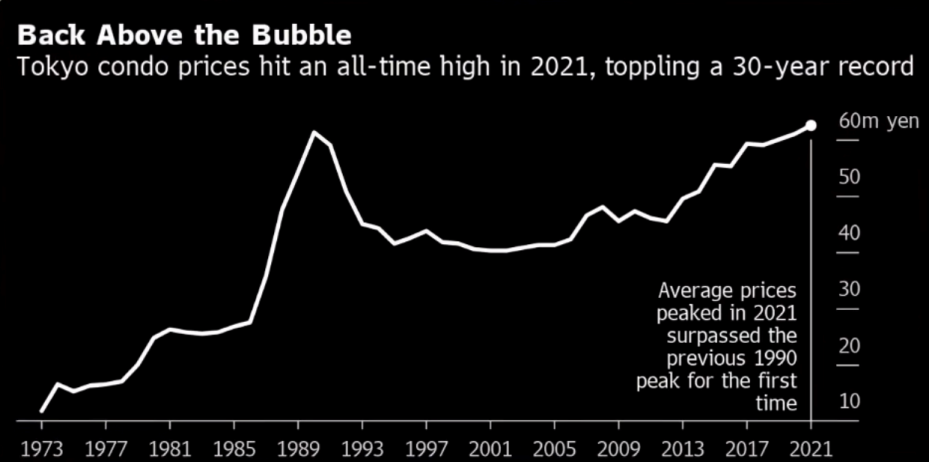

由此以后,东京房价开启了长达30年的下跌。但在2021年时,东京新建公寓的房价已回到历史最高点,目前2023年东京新房公寓价格已创下新高。

二、日本股市为何一蹶不振?

在1990年的泡沫破裂后,日本股市长时间难以复苏。

2000年至2022年,日经225指数涨幅仅为37%。而同期,港股和欧洲股市涨幅为8倍,美股为12倍左右。这使得海外投资者产生了日本企业不再增长的感觉,日本的个人资金也同样如此认为。

据数据显示,到2021年,日本国内信托基金对海外股票的投资额增长到了8.3万亿日元,这是对日本股票投资额(280亿日元)的近300倍。这主要是因为投资者更看好那些具有更高的权益回报率(ROE)的海外企业,而日本企业在过去30年里的ROE表现一直较为平均。

日本的GDP在全球占比在1994年达到了18%的顶峰,随后持续下滑,到2018年以后,已经跌破了6%。在全球市值排名前500的企业中,1989年有203家日本企业,而到了2021年11月,这个数字只剩下31家。

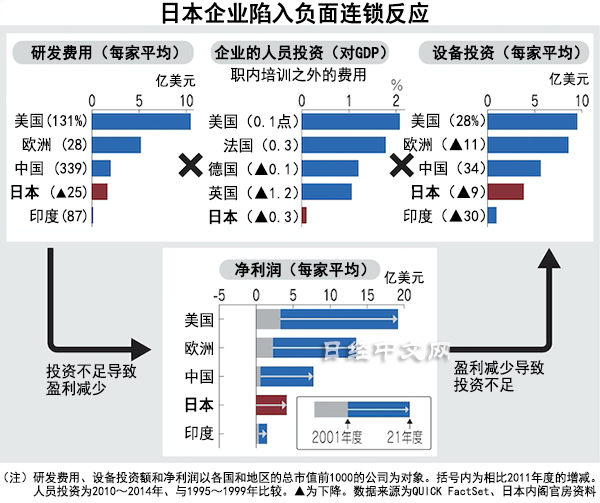

再看世界各国主要企业(总市值前1000的企业)的净利润变化,日本在过去20年间的增长仅从4亿美元增长至4.11亿美元。而在同期,中国的增长从7亿美元增长到了7.72亿美元,美国则从15亿美元增长到了19亿美元。这种盈利能力的差距不断扩大。

日本企业的销售利润率仅为6%,而欧洲和印度则在8~10%左右,美国更高达12%。

那么,为什么日本的差距如此之大呢?这主要与日本企业在投资上的不足有关。这和巴菲特三十年前所说的日本企业的ROE过低导致他不愿投资日本,是一样的道理。

数据显示,日本每家企业的平均研发投资在过去10年里增长了25%,而美国增长了130%。中国增长了340%。若从每家的设备投资额来看,日本增长了9%,而美国增长了28%,中国增长了34%。

然而,在1970年至1990年间,日本企业的设备投资和净利润,大部分时间都维持在两位数的增长。

当企业未能充分利用现金进行投资,就会导致企业增长受限,收益再投资的良性循环并未形成。这正是日本有一半企业的PBR都在1倍以下的主要原因。自2000年起,日本企业的现金持续增加,这正验证了上述情况。

在安倍政权期间,大规模的流动性政策使得公司的融资成本降低,公司的剩余利润增长了1.5倍。

然而,这些公司并没有利用这些现金流进行设备投资,也没有提高员工的工资。

因此,日本员工从公司利润中获得的工资比例一直在下降,而公司的现金储备却在不断增加,造成了资金的闲置,这也是导致日本消费低迷和股市表现乏力的一个原因。

日经的报道称,自2000年以来,日本企业的主要关注点只是如何生存下去,整个企业界丧失了进取心,内向倾向日益明显。

在欧美,如果企业的股价和业绩持续低于投资者的预期,企业和经营者会被市场淘汰。但在日本,资本市场压力相对较小,即使经营者和企业无法创造收益,也并未遭到淘汰。

今年3月,东京证券交易所提出改变市净率(PBR)低于1倍的现象,并在大股东的要求下,要求现金充裕的公司加大回购和分红,试图解决长年的通缩问题。

在33年前,日本以房地产引起的股市泡沫陷入通缩,现如今想通过上市企业产生的正向循环带动经济发展。

从2022年度的股票回购额度来看,日本企业整体约为9.4万亿日元,比2021年度增加2成。创出16年来的历史新高,而今年更加之高。

因此,现在热火朝天的日本股市看起来一切都很合理,但也存在风险。

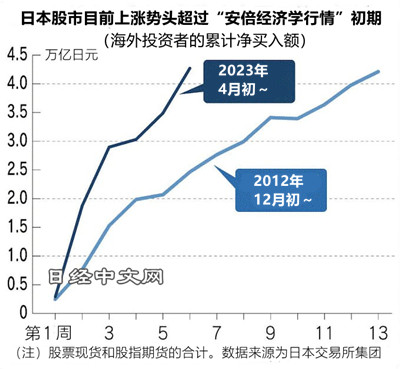

目前,日本股市的上涨势头已超过安倍经济学行情的初期。在当时,大量流动性的释放,日本股市在六周的时间内,外资净流入2.47万亿日元。而在过去六周的时间内,海外投资者的净买入额共计为4.27万亿日元,比当年超过7成的水平。

现在,日本政府呼吁扩大分红回购,效仿2014年由安倍晋三推出的“企业内部保留”政策。这项政策鼓励日本企业将盈余用于投资、分红和回购股票,以提升股东价值并推动经济增长。

然而,虽然当时确实吸引了大量外资流入日本股市,但日本企业的投资惰性依然存在,导致行情只持续了不到一年。之后,当外资发现企业的ROE未有提升时,开始退出日本股市。

因此,现在外资也在密切关注企业的持续措施,希望进一步推动ROE超过10%。

三、结语

若想摆脱“失去的30年”,只能改变肩负经济增长的企业。当下要求企业的现金流充分运用,即是在尝试解决长达多年的通缩之痛,不仅痛在宏观经济,日本股市也痛在其中。

在巴菲特投资日本之后,日本又一次重回了海外投资者的目光之中,而这一次,日本是否会有牛市?日本企业能否改变多年来的低投资意愿?

精彩评论

期待日股市能带来好消息,让股民们赚个盆满钵满

日经225指数创历史新高,这可是个不错的机会啊

哈哈,这个低估的日股市有点意思啊

哇,看来我应该会找个机会买入了

外资都在关注,这或许是第二次牛市的机遇