一、业务分解:

现金流业务:

1. 产品:Search、Ads、Commerce、Maps、YouTube、Google Cloud、Android、Chrome &Google Play

2. 收入:广告、数字内容销售、应用和云服务以及硬件销售,其中广告是大头,在该项收入占比90%以上。

未来业务:

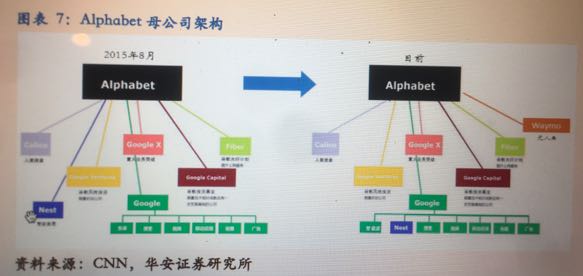

1. Other Bets:Access、Calico、Capital G、GV、Nest、Verily、Waymo and X

2. 收入:互联网和电视服务、Nest产品和服务,授权和研发服务,这部分收入占总收入比较低,只有1%左右。

二、定性分析:

1. 公司生意模式简单(用黑科技卖广告),04年上市,有稳定运营历史,在自动驾驶、人工智能等领域布局领先,未来的前景很光明;

2. 公司管理团队优秀,优秀的企业家组合带领一帮科学家在创新的道路上狂奔,公司充满了创新的文化,同时也关注市场和盈利

3. 公司处于快速增长到稳定增长阶段,公司改组了架构,进行了大量的布局:人工智能、自动驾驶、生物科技和智能硬件,这些领域的布局可以视为其隐蔽的无形资产,从这个角度,可以认为其具有隐蔽资产的特性。

三、定量分析

1. 过去五年平均ROE在15%以上,虽然腾讯ROE比谷歌高,但是谷歌的财务结构更为稳健,资产负债率低于20%,而腾讯的资产负债率超过了50%;

2. 过去五年的经营现金流远远大于净利润,谷歌具有极强的现金流获取能力,而维护现有广告业务的盈利能力,不需要太多的资本开支,所以,谷歌将大量的现金流投向了代表未来的新技术,这将会为谷歌未来创造更多的现金流;

3. 公司的过去五年的平均毛利在60%左右,并在未来能够保持这种毛利水平。

四、如何估值?

1. 自由现金流估值: 以现有的业务进行估算,谷歌每年大概可以创造300亿美元左右的自由现金流,参考美国十年期国债收益率进行,毛估估给予35倍,则谷歌的估值在1万亿美元左右;

2. 市盈率估值法:以现有广告业务收入进行测算,假设今后三年利润每年增长15%,则2019年净利润可以达到300亿美元左右,给予35倍PE,则谷歌估值在1万亿美元左右。

五、值得投资?

1. 如果只考虑广告业务的正常增长,谷歌当前市值在8千亿美元左右,如果以1万亿美元作为其三年内合理估值,则三年内的投资回报率约为30%,年回报率约为10%左右,基本也算是一个合理回报,但谈不上优秀;

2. 考虑到谷歌在AI领域的领先布局,通过Ai应用于广告,提升广告业务的价值;同时收购了HTC的Pixel开发团队,取得了相应专利和技术授权,进入高端智能手机行业;并将Waymo升级为和Google平级的独立子公司,在自动驾驶领域进行发力。如果三年之内,智能手机或者自动驾驶业务能够崛起,则谷歌有机会改变完全依赖广告收入的局面,实现两分天下,或者三足鼎立。那个时候,谷歌则至少可以现在400亿美元以上的利润,给予35PE,则估值可以达到1.4万亿美元左右。

六、投资风险

1. 谷歌的收入来源单一,90%依靠广告收入,而在这一块市场面临如下挑战:广告业务移动化、TAC增加、Facebook激烈竞争,如果谷歌不能有效地应对,则会导致盈利能力下降,从而影响公司估值;

2. 在谷歌新布局的领域人工智能、自动驾驶和手机硬件等领域,谷歌面临亚马逊、苹果等实力强劲的对手,究竟鹿死谁手还不好说;

3. 谷歌投资了大量的新产品、新技术,比如Calico,研究生物科技,这些投资会消耗大量的现金流,而短期内难以看到收益,一旦谷歌现金流创造能力下降,而这些业务迟迟没有起色,这将会影响公司价值。

$谷歌A(GOOGL)$

@爱发红包的虎妞 @Tony特别帅 @小虎活动 #谷歌亚马逊百度#

精彩评论