中泰证券股份有限公司范劲松,何长天,赵襄彭近期对今世缘进行研究并发布了研究报告《今世缘:跨过百亿,继续向前》,本报告对今世缘给出买入评级,当前股价为57.42元。

今世缘(603369) 事件1:公司发布2023年年报,2023年公司实现营业收入101亿元,同比增长28.05%,实现归母净利润31.36亿元,同比增长25.03%。 事件2:公司发布2024年一季报,1Q24实现营业收入46.71亿元,同增22.82%,实现归母净利润15.33亿元,同增22.12%。 营收站上百亿,回款表现良性。公司4Q23实现营业总收入17.35亿元,同比+26.67%;实现归母净利润5亿元,同比+18.75%,2023年收入端圆满站上百亿。综合考虑4Q23和1Q24的回款来看,4Q23和1Q24销售收现同增19.64%,4Q23和1Q24连续两个季度累计营业收入+△合同负债同增22.75%,反映回款与增长较为匹配。 产品结构持续提升,利润进入释放期。23年毛利率同比提升1.75pct至78.34%,而归母净利率同比-0.68pct至31.05%。分产品收入方面,全年特A+/特A/A/B/CD类/其他酒收入同比+25.1%/+37.1%/+26.7%/+9.7%/+2.5%/-22.0%,较高结构的特A+/特A/A类增长较快拉动结构升级,预计主要受益于四开对开的宴席回补,淡雅也符合价格带趋势,更高结构的V系理清价格体系逐步贡献增长。费用率方面,23年销售费用率同升3.14pct至20.76%,预计主要系新竞争格局的环境下加大市场投入和空白市场拓展,管理费用率保持稳定。1Q24毛利率同降1.16pct至74.23%,归母净利率基本稳定,特A+/特A/A/B/CD类/其他酒收入同比+22.4%/+26.5%/+16.4%/-0.9%/-4.4%/-26.8%,大众价格带放量使产品结构略有承压,销售费用率同比下降1.76pct。预计2024年全年有望维持盈利能力稳定。 苏中表现最为亮眼,各区域稳步增长。2023年淮安/南京/苏南/苏中/盐城/淮海/省外分别同增25.84%/21.17%/28.64%/38.78%/25.98%/24.99%/40.18%,扬州、泰州、南通、盐城为代表苏中表现最为亮眼,大本营淮安、高地市场南京、苏南也有出色表现。1Q24苏中、苏南、盐城、淮安增速靠前,省外也保持持续增长。公司拥有多个省内次高端价位段主流产品,我们预计公司营收将在宴席趋势带动下实现快速增长。公司锚定“2025年挑战营收150亿”的既定战略目标,2024年经营目标为总营收122亿元左右,净利润37亿元左右。 盈利预测及投资建议:根据公司2024年经营目标及2025年规划,同时考虑到江苏省内竞争烈度变大,行业增速放缓,我们调整盈利预测,预计公司2024-2026年营业总收入为124、151、175亿元(2024-2025年前值为124、155亿元),同比增长23%、21%、16%;预计公司2024-2026年净利润为39、49、58亿元(2024-2025年前值为40、51亿元),同比增长24%、25%、20%;对应EPS为3.11、3.88、4.65元(2024-2025年前值为3.18、4.08元),对应PE分别为18、15、12X。维持“买入”评级。重点推荐。 风险提示:全球疫情持续扩散;消费升级不及预期;食品安全问题。

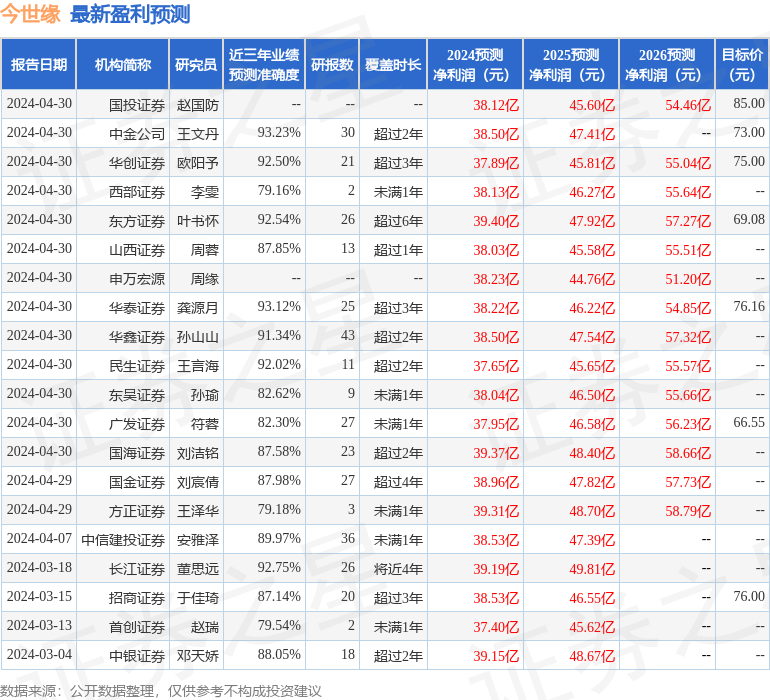

证券之星数据中心根据近三年发布的研报数据计算,中金公司王文丹研究员团队对该股研究较为深入,近三年预测准确度均值高达93.23%,其预测2024年度归属净利润为盈利38.5亿,根据现价换算的预测PE为18.7。

最新盈利预测明细如下:

该股最近90天内共有34家机构给出评级,买入评级30家,增持评级4家;过去90天内机构目标均价为74.58。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论