通胀上行风险的迹象日益增多,而市场上对冲通胀的证据仍然很少。

彭博宏观策略师西蒙·怀特(Simon White)撰文警告,尽管有明显迹象表明通胀上行风险正在上升,但市场上对冲通胀的证据仍然很少。

本周通胀仍是市场的焦点,周五美国将公布3月个人消费支出(PCE)数据。怀特认为,无论数据分项表现如何,趋势显然是通胀已停止下降,多项领先指标都表明通胀将卷土重来。

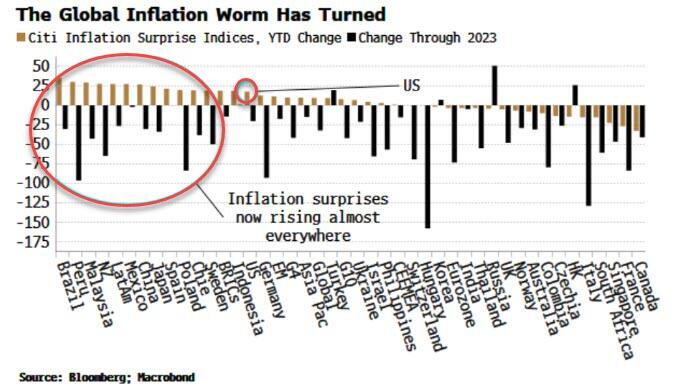

但这种情况并不只发生在美国。在全球范围内,通胀都在重新浮现。去年,几乎所有地区的花旗通胀意外指数都在下降。截至2024年年初,该指数涵盖的三分之二的国家的通胀意外指数都在上升。

但市场并未对此进行定价。市场分析师Ven Ram指出,即使本周晚些时候美国3月核心PCE数据表现强劲,两年期美国国债也难以被大举抛售,短期内可能也是如此。当前的两年期国债收益率也尚未反映出发生适当通胀冲击的可能性,而这种冲击可能需要美联储再加息几次。尽管目前这不是基准情景,但其可能性仍被低估。

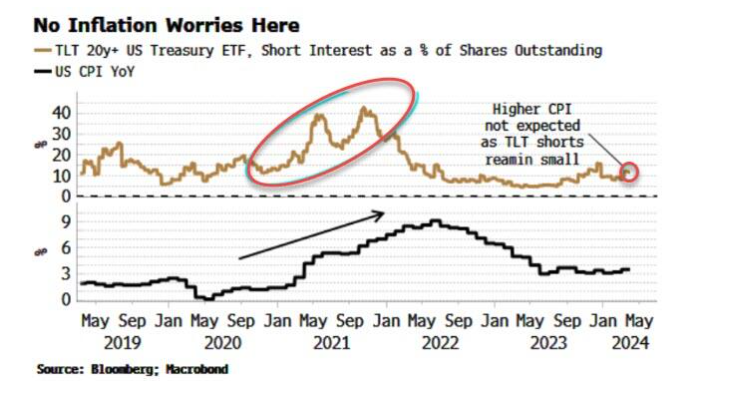

美国国债收益率一直在上升,黄金和白银也是如此,但通胀明显没有2021年和2022年初所见的紧迫性,当时CPI创下十年新高,而美联储尚未加息。

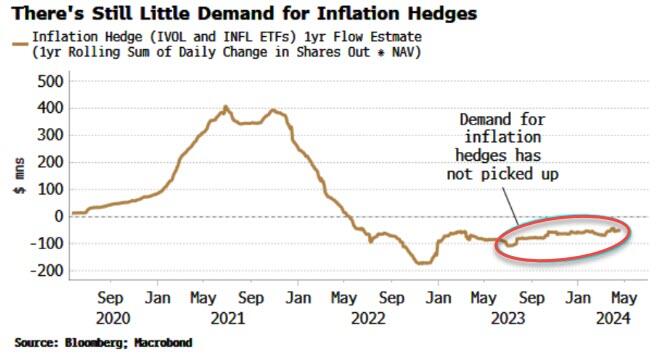

市场相对自满的标志之一在于两只旨在对冲通胀的ETF——INFL和IVOL为例。这些基金在2021年出现了明显的资金流入,但自美联储在2022年开始加息以来,其资金流入一直处于低迷状态,并且一直如此。

通胀挂钩债券ETF(如TIP ETF)的资金流入也没有明显回升。

同样,美国国债的卖空兴趣仍然很低迷。摩根大通的美国国债客户调查显示,直接卖空量接近历史最低水平,而20+年以上美国国债ETF-iShares(TLT)的卖空兴趣也很低,几乎没有上升。

怀特指出,所有的迹象都表明通胀警报并未响起。但事实证明,这种做法是错误的,因为通胀已明显出现复苏迹象,尤其在财政政策和货币政策日益协调的结构性背景下,这将有利于推动通胀的长期上涨。

精彩评论