东兴证券股份有限公司林瑾璐,田馨宇近期对招商银行进行研究并发布了研究报告《2023年年报点评:分红比例进一步提升,资产质量较平稳》,本报告对招商银行给出买入评级,当前股价为32.39元。

招商银行(600036) 事件:3月24日,招商银行公布2023年年报,全年实现营收、拨备前利润、归母净利润3,391.2亿、2,243.7亿、1,466.0亿,分别同比-1.6%、-1.8%、+6.2%。年化加权平均ROE为16.22%,同比下降0.84pct。点评如下: 营收降幅环比收窄,拨备反哺利润增6.2%。 收入端:其他非息收入较快增长下,营收降幅环比收窄。2023年招商银行营收同比-1.6%,降幅环比前三季度收窄0.1pct。具体来看:①息差持续收窄、信贷增长降速下,净利息收入同比负增长。2023年净利息收入同比-1.6%,环比前三季度下降1.7pct。②中收持续承压,其他非息收入表现亮眼。2023年非息净收入同比-1.7%,环比前三季度收窄2.9pct。其中,在资本市场震荡、信用卡交易缩量的背景下,代理业务、资管业务、托管业务、信用卡中收均有不同程度下滑;手续费及佣金净收入同比-10.8%,降幅环比收窄0.7pct。其他非息净收入同比+25.01%,主要贡献来自债券投资收益、外币交易收益、以及招银金租租赁业务收入增长。 成本端:精细化管控费用、拨备反哺,净利润正增长。公司持续精细化配置费用资源,2023年管理费用同比-1.4%,成本收入比33%,相对保持稳定。信用减值损失同比-28%,年末拨备覆盖率为437.7%,同比下降13pct。在拨备反哺下、净利润同比增6.2%,增速环比前三季度下降0.3pct。 规模增速整体放缓,小微、消费贷投放力度加大。 2023年末,招商银行贷款余额同比+7.6%,增速较9月末放缓0.1pct。从全年信贷新增情况来看,2023年新增贷款4574亿,对公、零售分别占49%、60.4%;年末对公、零售贷款占比分别为39.9%、52.8%,同比提升0.69、0.57pct。其中,对公贷款主要投向制造业、基建相关行业,新增占比分别为24.3%、16.5%,对公房地产贷款净减少493亿。零售贷款主要增量贡献来自小微贷款、消费贷款及其他,新增占比分别为26.3%、23.6%。 2023年,在银行业零售业务承压的大背景下,招行零售客户基础持续夯实,实现高基数下的稳健增长。年末零售客户、金葵花及以上客户、私行客户分别达1.97亿户、464.1万户、14.88万户,同比分别增长了7.07%、12%、10.42%。零售AUM达13.32万亿,同比增长9.88%;金葵花及以上客户AUM10.82万亿,同比增长9.66%。 息差收窄符合预期,预计24年仍有所承压。 2023年净息差为2.15%,较前三季度下降4BP,同比下降25BP。Q4单季度净息差为2.04%,环比Q3下降7BP,符合预期。其中,①资产端:在存量按揭利率调整下,贷款收益率降幅较大(Q4环比-16BP),生息资产收益率环比下降4BP。②负债端:由于存款持续定期化、且重定价较慢,Q4存款付息率环比持平;而发债、同业资金成本有所上升,计息负债付息率环比上升2BP。展望来看,2024年资产端收益率仍有下行压力,但考虑到负债端存款降成本红利将逐步释放,预计息差收窄幅度将有所减小。 资产质量总体稳定,零售端有所波动 资产质量账面指标保持良好。截至2023年末,公司不良贷款率为0.95%,环比、同比均下降1BP;关注贷款占比为1.1%,同比下降11BP。动态来看,不良生成保持平稳。全年新生成不良贷款610亿(超六成来自信用卡),同比减少19.78亿;不良贷款生成率1.03%,同比下降12BP。 从细分贷款资产质量来看:①对公总体平稳,房地产风险平稳释放、风险敞口持续收缩。2023年末,公司贷款不良率为1.19%,同比下降7BP。其中,对公房地产不良余额同比增加18.35亿,不良率同比上升1.18pct至5.26%。风险敞口持续收缩,年末房地产相关的实有及或有信贷、自营债券投资、自营非标投资等承担信用风险的业务余额同比下降13.9%。②零售贷款不良率平稳,信用卡不良生成偏高。2023年末,零售贷款不良率为0.89%,同比持平。其中,信用卡不良率相对较高,年末不良率为1.75%、同比下降2BP;测算不良净生成率4.38%。 分红比例提升至35%,当前股息率达6.1%。 2023年公司拟每股派发现金股利1.972元,分红比例达35%;较公司过去五年32.45%的平均分红比例进一步提高。招行分红比例长期稳定在30%以上,且近年来持续提升。我们认为,在资本充裕、稳定盈利、30%分红比例写入公司章程的支撑下,公司稳定高比例现金分红可期。截至3月27日收盘,公司股息率6.1%,配置价值突出。 投资建议:我们判断2024年招商银行贷款增速或保持平稳,息差仍有收窄压力、但降幅收窄;非息收入平稳恢复,预计营收仍将承压。但考虑资产质量总体稳定、拨备充足,在可持续支持实体经济诉求下,净利润有望平稳释放。预计2024-2026年净利润同比增长1.4%、3.2%、5.6%,对应BVPS分别为42.67、48.81、55.31元/股。2024年3月27日收盘价32.3元/股,对应2024年市净率0.76倍。现阶段招行坚持“质量、效益、规模”动态均衡发展,四大板块均衡协同发展,有望更好支撑零售优势业务再上台阶,看好公司成熟的管理机制、领先的零售优势。维持“强烈推荐”评级。 风险提示:经济复苏、实体需求恢复不及预期,扩表速度、净息差水平、资产质量受冲击。

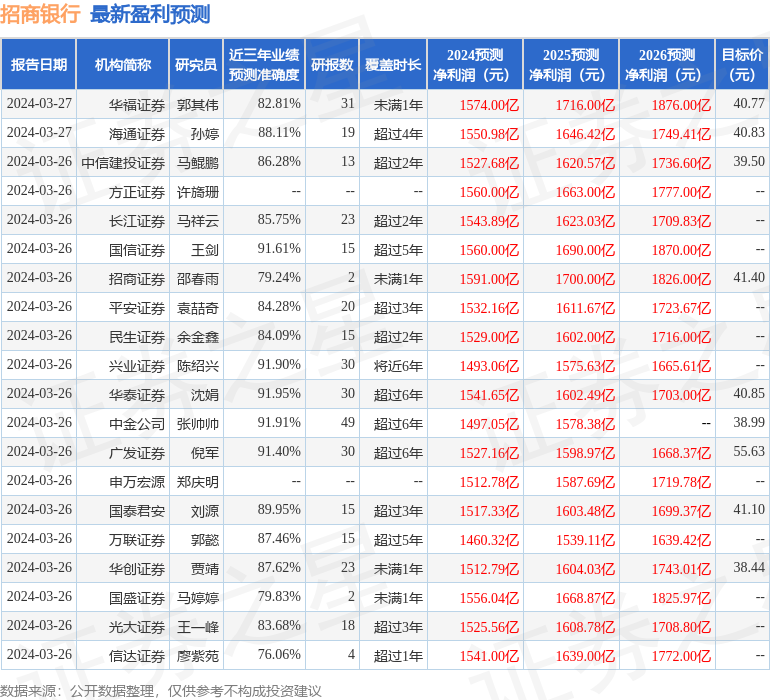

证券之星数据中心根据近三年发布的研报数据计算,华泰证券沈娟研究员团队对该股研究较为深入,近三年预测准确度均值高达91.95%,其预测2024年度归属净利润为盈利1541.65亿,根据现价换算的预测PE为5.47。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级18家,增持评级4家;过去90天内机构目标均价为41.36。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论