在半导体这个技术高度密集的行业,大者恒大,强者愈强的规律体现得非常明显。业内常有这种说法:行业老大吃肉,次席喝汤,而第三名只能勉强维持生存。这在一定程度上体现了相关企业的生存现状,特别是在各细分领域,以上说法还是很形象的。不过,世事无绝对,特别是对于行业排名第三的企业来说,有的勉强维持经营,甚至几乎被产业遗忘;有的则踌躇满志,受到多方关注和支持,前途光明;还有的成为了行业明星,光芒几乎盖过了前两强企业。总之,在纷繁复杂的半导体行业内,“老三”们也是有喜有忧。

不过,总体来看,行业老大的营收规模和市占率的优势大都非常明显,排名次席的企业与老大之间的市占和营收差距非常明显,而“老三”与行业二哥之间的关系则依细分领域而各有不同。

在CPU领域,除了Intel、AMD,宝岛台湾的威盛电子(VIA)也是会造x86处理器的,不知道还有多少人知道?

成立于1992年的威盛,经过几年的发展,于1999年收购了Cyrix(当时是国家半导体的一个部门)以及Centaur。自从收购了Cyrix之后,威盛开始涉足x86架构的CPU设计领域,先后推出了多款处理器,虽然性能无法与第一、第二名的Intel和AMD抗衡,但是其特长在于低功耗,因此得以在某些特殊领域的市场上站住脚跟。此外,威盛CPU有一个与众不同的特色,就是硬件整合了数据加密/解密的功能。

与此同时,威盛也为Intel和AMD提供PC用芯片组,但随着市场的发展,第三方提供的芯片组逐步退出市场,这也使得威盛在CPU及相关芯片市场的存在感越来越弱。如今,其CPU市占率不足1%。只能看着“苏妈”领导下的AMD单枪匹马地对抗Intel。不过,不知道2016年以来AMD在CPU领域对Intel的强劲逆袭势头是否能带给威盛更多的信心和动力?

在GPU芯片领域,英伟达和AMD已经统治多年,一个主攻高性能应用,如服务器和汽车,另一个则主攻消费类产品,以PC和游戏机为主。而自从2005年AMD收购ATI之后,市场上就再也没有出现过第三家能有一定市占率的独立GPU芯片供应商。这不禁让我们怀念起40多年前那个GPU诞生和处于生长期的时代,Intel、IBM和TI等群雄逐鹿,你方唱罢我登场,热闹非常。

而在半导体行业的上游,IP供应商的行业角色愈加重要,掌握标准制定权和产业上游核心资产的重要性已深入人心。而在当今的GPU IP领域,主要厂商只剩下Imagination和Arm了,几乎找不出第三家。

当下,无论是泛IT领域,还是半导体行业,最受瞩目、发展潜力最大、对人们的生活和工作影响最为深远的非人工智能(AI)莫属了,而谁能在AI发展初期针对该时期的应用推出适当的芯片,无疑就会有巨大的商机,而这正是英伟达最近几年在做的。

拓墣产业研究院发布的2020年第一季度全球前十大IC设计公司榜单显示,排名第三的英伟达(NVIDIA)表现依然稳健,第一季度营收年增长率达到39.6%。

图片来源:拓墣产业研究院

英伟达在数据中心的增长相当强劲,特别是其GPU在高性能AI计算应用方面,在当下的芯片界一枝独秀。也正是因为如此,该公司的市值在前些天一度超过了Intel,成为了全球市值排名第三的半导体企业,前两名分别是台积电和三星。

这样风光无限的第三名,在半导体发展史上也不多见,特别是对于一家IC设计企业来讲,更是如此,因为它是轻资产企业,自家没有芯片制造和封装厂,在这种情况下,市值能够超越Intel,且紧跟台积电和三星这样的资金、技术高度密集的重资产半导体企业,实属难得。记得上一次出现类似情况,还是在智能手机市场“疯狂”增长的2013年,当时,高通凭借其在手机基带和4G技术方面的提前布局,抓住了那一波智能手机高速发展的风口期,市值也一度超过了Intel,当时也是无限风光。

对于晶圆代工和封装测试这种重资产领域,起步早的企业具有非常大的先发优势,台积电和日月光都是如此。而对于后来者来说,追赶起来就显得非常吃力,几乎可以肯定地讲,只要细分领域的龙头老大不犯方向性的错误,后面的二哥和老三就很难逼近甚至超过。

而要缩短与领头羊,或是行业二哥的差距,往往就要采取一些“非常规”手段。

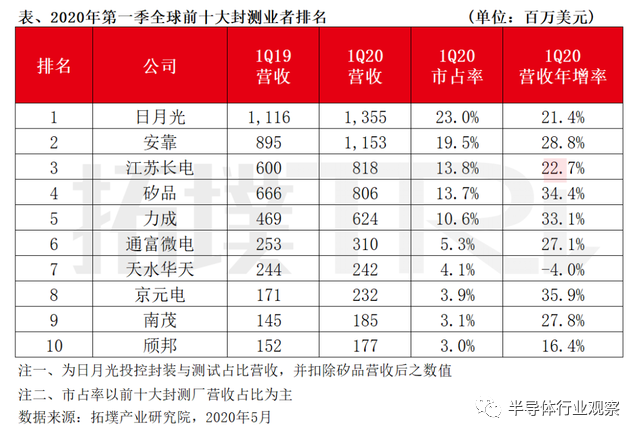

在全球封测业,中国台湾地区的日月光和矽品长期占据着第一和第三的位置,二哥则是美国的安靠。而中国大陆的长电科技为了提升营收规模和行业影响力,于2015年收购了新加坡的星科金朋,排名也来到了行业第三的位置。

那之后,一度出现了“消化不良”的状况,整体规模虽然提升了,但利润水平却出现了明显下滑,经过这些年的调整和适应,长电科技与星科金朋逐步实现“化学反应”,营收和利润不断改善,2019年实现扭亏为盈,且2020年第一季度经营业绩创历史同期新高。

图片来源:拓墣产业研究院

从上图也可以看出,行业排名第三的长电科技,无论是市占率,还是营收的同比增长情况,都是比较健康的。在收购星科金朋四年后,该公司以行业第三的位置继续向前发起着冲击。

作为封测业的上游,晶圆代工在全球半导体行业的地位举足轻重,甚至可以被看作为产业的核心。

台积电一直是该细分领域的龙头老大,而二哥和老三的位置在近些年有所变化。2017年之前,行业排名第二的是格芯(GlobalFoundries),而处于下风的三星一直将台积电作为赶超目标,为此,该集团于2017年将其晶圆代工业务部门独立了出去,也正是因为如此,三星晶圆代工业务的营收计算方法出现了很大的变化(为三星自研的手机处理器代工营收归为晶圆代工业务部门),这样就使得三星晶圆代工的市占率提升了很多(目前是18.8%),远高于格芯的7.4%,因此将后者挤到了第三的位置。

格芯自诞生之日起,一路走来,充满着坎坷。在4大纯晶圆代工厂中,GlobalFoundries的历史最短(成立于2009年),而且是脱胎于传统的IDM公司AMD,在经过了一系列的分拆、整合、并购和更名以后,才形成了今天的格芯。

虽然有中东母公司的巨额投入,但格芯的盈利能力一直难以令人满意。2018年,该公司宣布放弃12nm以下(不包括12nm)先进制程技术的研发,将精力放在特色工艺技术研发。

这一策略,一方面是为了避开与台积电硬碰硬式的竞争,以降低风险,提升资金利用效率,另一方面,格芯要更加大力发展特色工艺SOI。实际上,SOI虽然不是什么新的技术,但这真的是一种比较好、接地气的工艺。当下,相对于FD-SOI,RF-SOI已经取得了比较广泛的应用,特别是以手机为代表的移动通信终端的RF前端,其应用的如鱼得水。而FD-SOI发展的相对较慢,其可以说是与体硅的逻辑工艺并驾齐驱的竞争技术,最大的特色就是漏电少,低功耗。

而今的晶圆代工行业老三正处在大调整时期,在市占率方面,要想追赶前面的两家,难于登天,与此同时,身后的联电和中芯国际对其位置也虎视眈眈,而且,相对于格芯追赶前两名的难度来说,联电和中芯国际追赶格芯的难度要小得多,它们三家的市占率差距不是很大,联电为7.3%,排名第五的中芯国际市占率为4.8%。

最近,中芯国际登陆科创板,其市值一度超过了6000亿元,这极大地提升了其在A股市场的融资能力,对于资本高度密集的晶圆代工厂商来说,有足够和持续的资金供应是至关重要的,而科创板和“大基金”会给它巨大的支持。也因为如此,越来越多的人对于中芯国际进一步提升营收和市占率充满信心。

招商电子日前发表了研究报告,表达了对中芯国际的看好,认为该公司现在的研发强度及资本开支都要高于行业平均水平,到2021年,有可能接近或超越没有10nm及更先进制程的联电和格芯,从而来到行业第三的位置。

中芯国际已经量产了14nm芯片,12nm也已经导入客户验证,而且还在研究N+1、N+2代工艺,虽然官方一直不肯明确这两代工艺到底是什么节点的,不过,据业界分析,N+1大概是8nm制程,而n+2则接近7nm工艺。不过,这些只是猜测,准确信息还要以中芯国际的官方公告为准。

当然,在2021年就能来到行业第三的位置是我们美好的愿望,但要实现起来,难度非常大,特别是在晶圆代工这个技术壁垒高起的细分领域,短时间内赶超前者非常困难。

可见,在半导体行业,要坐到、坐稳各细分领域老三的位置,也不是一件容易的事情。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第2377期内容,欢迎关注。

推荐阅读

★摩尔定律的突围

★模拟芯片江湖

★台积电登顶背后的三大关键

半导体行业观察

『半导体第一垂直媒体』

实时 专业 原创 深度

识别二维码,回复下方关键词,阅读更多

台积电|CMOS|模拟芯片|晶圆|TWS|5G|功率半导体|射频

回复 投稿,看《如何成为“半导体行业观察”的一员 》

回复 搜索,还能轻松找到其他你感兴趣的文章!

精彩评论