对于许多投资者来说,期权是一种重要的对冲工具。如果做得好,只需少量的期权头寸就可以帮助管理投资者的投资组合风险。很多人使用期权作为投机工具,买入看涨期权并押注单个证券或市场的方向(当证券上涨时看涨期权价值增加;当证券下跌时看跌期权价值增加)。

尤其是看跌期权,今天美国股市处于熊市中,需求量很大。通过购买他们拥有的ETF的看跌期权,投资者可以抵消他们在 ETF下跌时所遭受的部分损失。

然而,期权是有成本的(也称为溢价),因此保护并不是免费的。它们仅适用于愿意承担该成本以换取期权可以提供的保护的投资者。期权提供了在市场上进行更复杂投注的能力。

资产管理规模大并不意味着流动性大

与个股一样,ETF领域也提供期权。大多数交易所交易产品都有可供交易的期权,但并非所有产品都具有流动性。

一个很少交易的 ETF自然会有一个非流动性的期权市场。另一方面,流行的 ETF往往会有一个流动的期权市场,但并非总是如此。

以 iShares Core S&P Mid-Cap ETF (IJH)为例。它是最大的中型股 ETF,拥有 570亿美元的巨额资产。然而,根据彭博社的数据,其期权市场规模很小,总未平仓合约只有 8,447份。(每份合约赋予所有者持有 100股标的 ETF股份的权利,在看涨期权的情况下有权购买,在看跌期权的情况下有权出售。)

规模较小但规模流动性较大的 SPDR S&P Midcap 400 ETF Trust (MDY)拥有 170亿美元的资产,拥有更活跃的期权市场,未平仓头寸为 21,498。

然而,与其他一些 ETF相比,将 MDY的期权称为流动性仍然有些牵强。

Midcap ETF不是期权交易者关注的领域。因此,那里还没有发展出充满活力的期权市场。IJH和 MDY的 740亿美元中的大部分可能是几乎不需要期权交易的长期资金。

拥有最强大的期权市场的ETF

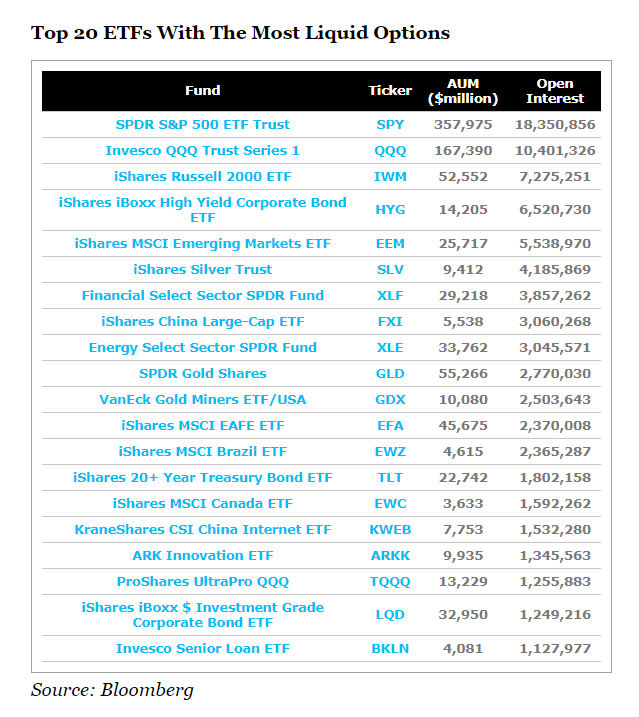

除了中型股之外,还有许多其他拥有强大期权市场的ETF。世界上最大和最受欢迎的 ETF,3580亿美元的 SPDR S&P 500 ETF (SPY)就是其中之一。

事实上,SPY是世界上拥有最具流动性的期权市场的 ETF。目前,该基金有1840万份未平仓期权合约——也称为未平仓合约。SPY期权的买卖价差通常不超过一美分,从而最大限度地降低了那些想要对冲或投机标准普尔 500指数的人的交易成本。

以下是流动性最强的五只ETF。

以价值 2580亿美元的 Vanguard S&P 500 ETF (VOO)为例。按资产计算,第二大 ETF的总期权未平仓量仅为 78,420。对于这么大的基金来说,这不算什么。与 SPY相比,VOO期权的买卖差价巨大,使得该基金成为期权交易者的糟糕选择。

有些 ETF表现超出其权重

在 SPY之后,景顺 QQQ信托 (QQQ)目前拥有基于未平仓合约的最具流动性的期权市场。该基金拥有 1040万份未平仓合约,领先于榜单第三名的 iShares Russell 2000 ETF (IWM),持仓量为 730万份。

iShares MSCI Emerging Markets ETF (EEM)、SPDR Gold Trust (GLD)和 Financial Select Sector SPDR Fund (XLF)是其他一些拥有活跃期权市场的庞然大物。

此外,名单上还有一些 ETF的表现远超其权重。其中包括 iShares中国大型股 ETF (FXI)、iShares MSCI Canada ETF (EWC)和 ARK Innovation ETF (ARKK)。

尽管没有大量资产,有些 ETF拥有一些流动性最强的期权市场。例如,FXI的资产管理规模只有 55亿美元,而 EWC有 36亿美元,ARKK有 99亿美元。这表明这些基金很受短期交易者的欢迎。

精彩评论