8月10日,心玮医疗-B发布公告,公司拟全球发售660.185万股股份,其中香港发售股份66.02万股,国际发售股份594.165万股,另有15%超额配股权;2021年8月10日-8月13日招股,预期定价日为8月13日;发售价每股发售股份160.00港元-171.00港元,入场费约8636.16港元,每手买卖单位50股;高盛及中金公司为联席保荐人,预期股份将于2021年8月20日于联交所主板挂牌上市。

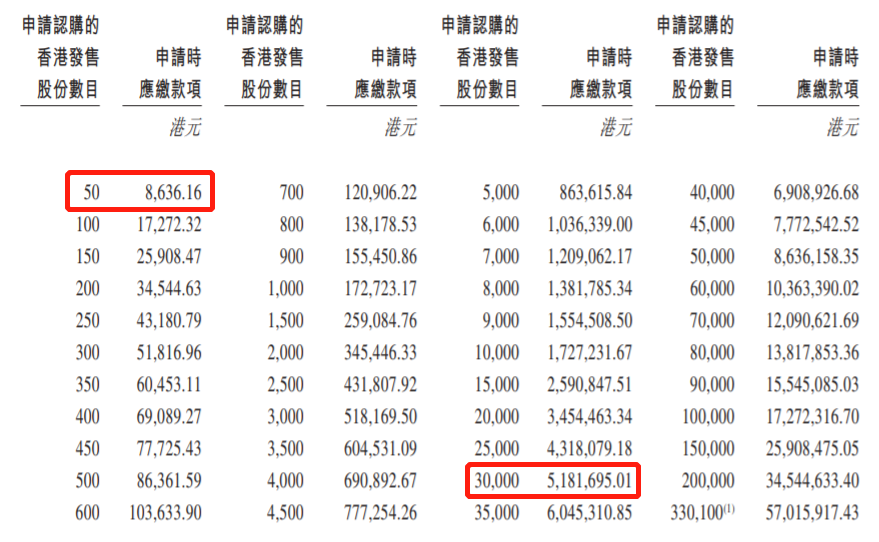

申购阶梯:

每手50股,入场费8636.16港元。

乙组门槛为3万股,申购所需资金约5181695.01港元。

集团是一家创新型神经介入医疗器械公司,凭藉商业化产品及在研产品的广泛产品组合在中国神经介入市场占据领导地位。集团的产品组合包括神经介入及心脏医疗器械。凭藉集团在研发、生产及商业化方面的能力,集团致力通过商业化在研产品,降低中国乃至全球的脑卒中死亡率并改善预后。

集团两款核心产品分别是CaptorTM取栓器械及左心耳封堵器。Captor是为急性缺血性脑卒中而设,且已在中国商业化,而左心耳封堵器是为心房颤动而设,正待NMPA注册审查。集团成立于2016年6月,产品组合广泛,在中国拥有四款商业化产品和19款获批产品及在研产品,覆盖了神经介入领域的所有主要脑卒中亚型及手术路径,而集团的缺血性脑卒中预防在研产品亦有助集团掌握心脏病市场的需求。集团的所有产品及在研产品,从设计阶段到后续的产品注册及商业化,整个过程均属内部研发。集团的组合从治疗及预防缺血性脑卒中(包括急性缺血性脑卒中及颅内动脉狭窄)到出血性脑卒中的治疗。

截至最后实际可行日期,集团已商业化四种缺血性脑卒中治疗器械,组合成支架取栓术的完整产品套装。集团于2020年开始销售产品套装中的取栓器械、远端通路导管及微导管,并于2021年4月销售封堵球囊导管。此外,集团预期于2021年商业化最多达九款在研产品,并于2022年至2025年间商业化另外约10款在研产品,包括全球首个用于治疗颅内动脉狭窄的雷帕霉素颅内药物洗脱球囊导管,进一步扩大并丰富集团的产品类型,满足脑卒中患者千差万别的需求。

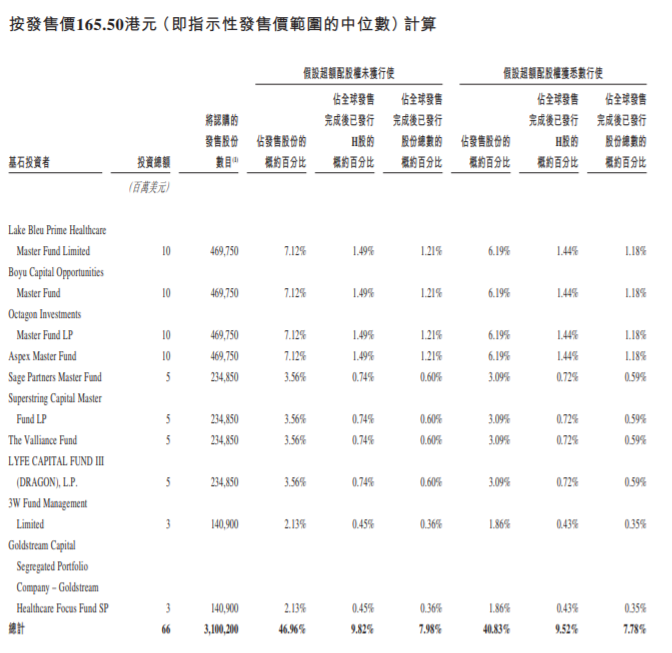

集团已经与基石投资者订立基石投资协议,据此,基石投资者同意按发售价认购以总金额6600万美元(或约5.1315亿港元)可购买的发售股份数目。假设发售价为165.50港元(即发售价范围中位数),基石投资者将认购的发售股份总数将为310.02万股,占根据全球发售发行的发售股份的约46.96%、全球发售完成后已发行H股的约9.82%及紧随全球发售完成后已发行股本总额的约7.98%(假设超额配股权未获行使)。

基石投资者包括Lake Bleu Prime(由清池资本(香港)有限公司管理)、Boyu Capital Opportunities Master Fund(由博裕资本投资管理有限公司管理)、Octagon Investments Master Fund LP、Aspex Master Fund、Sage Partners Master Fund、Superstring Capital Master Fund LP、The Valliance Fund、LYFE CAPITAL Fund III (DRAGON), L.P.、3W Fund Management Limited、及Goldstream Capital Segregated Portfolio Company – Goldstream Healthcare Focus Fund SP。

集团估计,假设并无超额配股权未获行使及发售价为每股165.5港元(即发售价范围中位数),集团将自全球发售收取所得款项净额约9.806亿港元。集团拟将自全球发售收取的所得款项净额约45.3%分配至集团的核心产品;约39.9%所得款项净额预期将分配至集团管线内的其他在研产品;约4.8%所得款项净额用于为透过内部研究提升研发能力及持续扩充产品组合提供资金;及约10.0%所得款项净额预期将用作营运资金及一般企业用途。

精彩评论