3月非农和通胀超预期导致美联储短期内降息概率下降,但也为后续降息交易的重启埋下伏笔。结合基本面情况,美国本轮不需要太多降息,也无需等到经济大幅恶化,只需要找到一个合适的通胀窗口即可。降息窗口的到来需要需求降温推动价格再走弱配合,而要做到这一点则需要金融条件再度收紧。

为了实现下一轮降息交易的开启,恰恰需要信用利差的走阔和美股的下跌。资产布局上,短端国债优先,长端国债次之,美股和信用债暂时回避,大宗抢跑。

一、CPI超预期的后果:短期降息概率下降,但为后续降息交易重启埋下伏笔

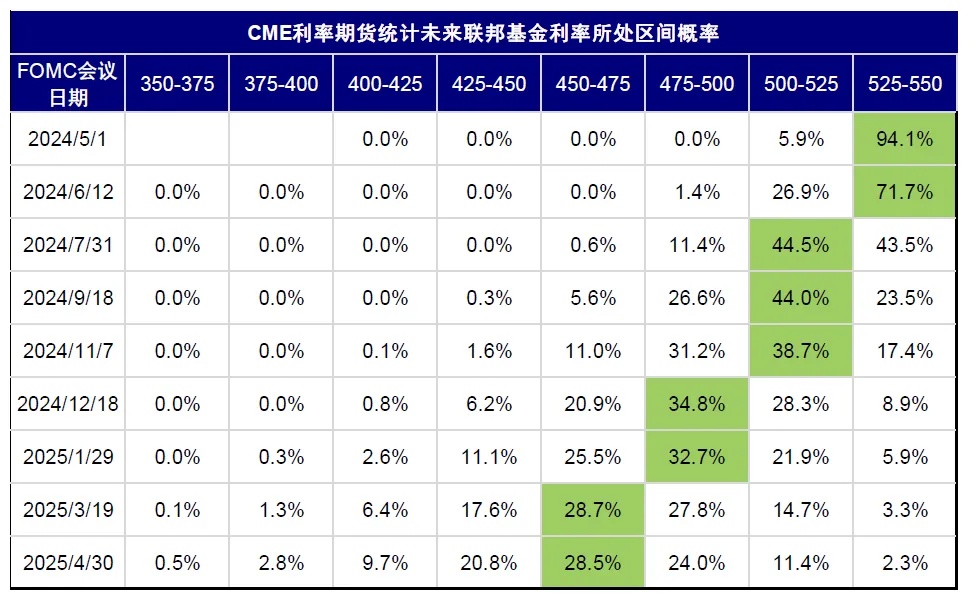

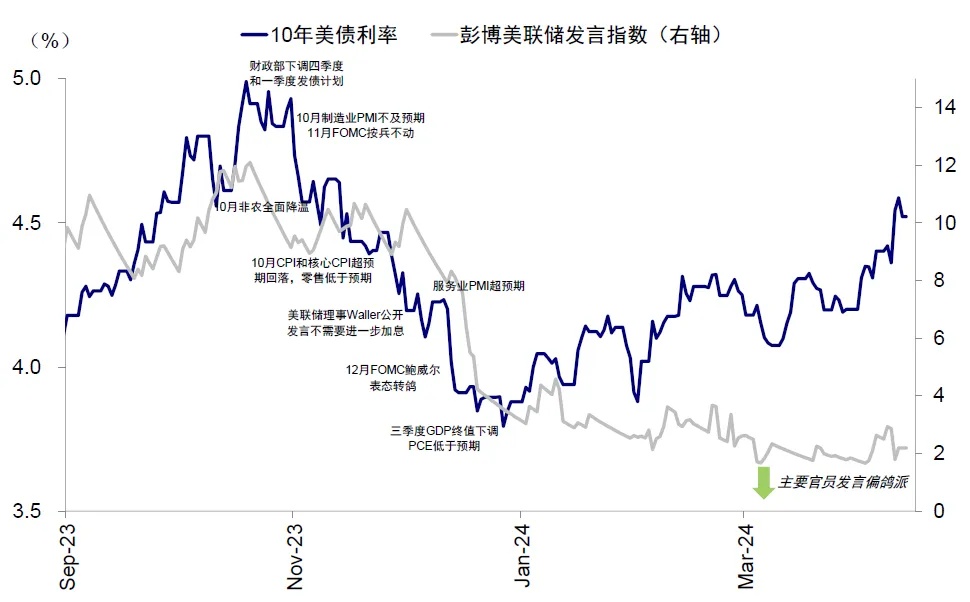

3月美国非农和CPI接连超出预期,引发市场广泛关注和相关资产的动荡,我们认为这一变化直接导致了三个结果。第一,美联储短期内降息的窗口不复存在。目前CME利率期货隐含全年降息次数降至2次,降息时点由6月延后至7/9月和12月。多位美联储官员也表态称通胀韧性或推后降息预期,如博斯蒂克表示不急于降息,且预计仅在年底降息一次;柯林斯重申短期内没有降息紧迫性,今年晚些时候开启降息可能更合适。由于5月FOMC(5月1日)前没有进一步的通胀数据,因此5月和6月会议(6月12日)明显转松的可能性下降。

图表:CME利率期货隐含全年2次降息,分别是7月和12月

图表:3月美国非农和CPI接连超出预期,导致美联储短期内降息的窗口不复存在

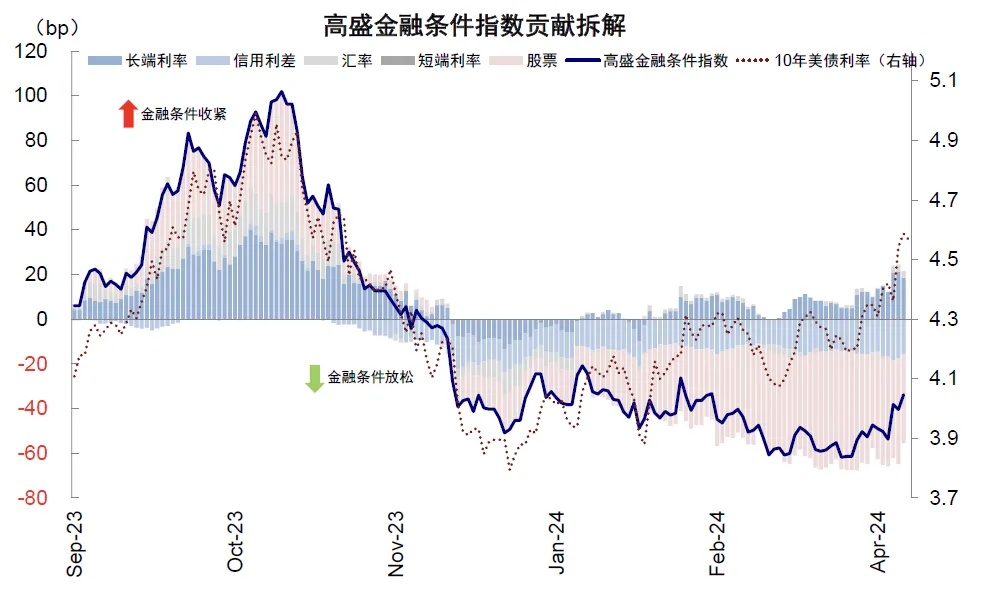

第二,部分资产还没有反应完毕,如股票、信用债和大宗商品等资产尚未明显回调。因为不通过这些资产的回调,无法实现金融条件的收紧,而金融条件的收紧又是最终压制需求前提,目前金融条件距离去年10月的高点仍较远。

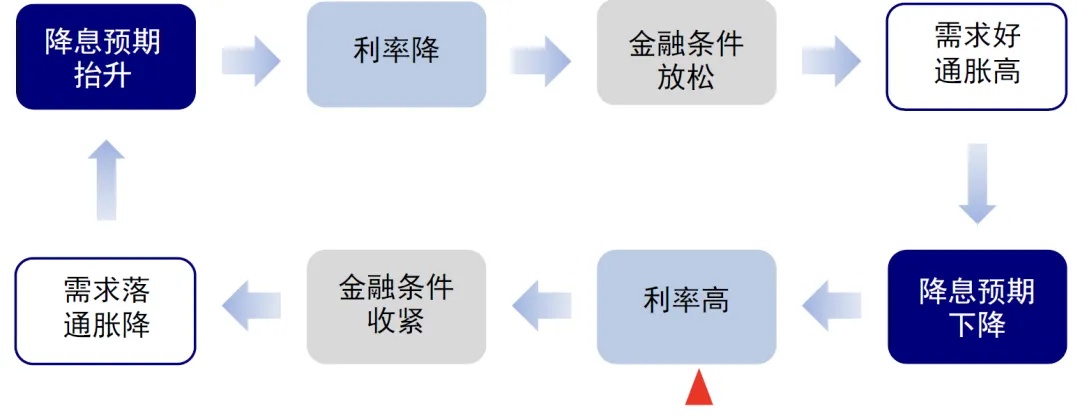

第三、近期降息的推后恰恰有利于后续降息交易的再开启,就如同之前过多的降息交易导致了现在的再通胀担忧一样,当前的利率抬升也可能为下一轮降息交易提前埋下伏笔,因为当前很多的需求改善都是去年四季度金融条件大幅宽松后的延迟反应,其反身性体现为资产、降息预期、增长、甚至美联储官员表态的“折返跑”(鲍威尔在去年12月意外提到降息使得预期快速转向《12月FOMC:美联储开始转向》,3月在国会听证会上又表示“充分意识到降息过晚的风险”),也导致了各类资产混乱的表现,呈现“利率降→股票涨→大宗涨→利率升→股票跌→大宗跌”的循环。因此,一定意义上,如果不是去年底美债过快过多下行至3.8%,也就不会导致后续这一连串的结果(《股债大宗同涨,是谁“错”了?》)。

图表:近期资产呈现“利率降→股涨→大宗涨→利率升→股跌→大宗跌”的循环

二、降息的门槛是什么?合适的通胀窗口即可,无需经济大幅恶化,降息次数也不需很多

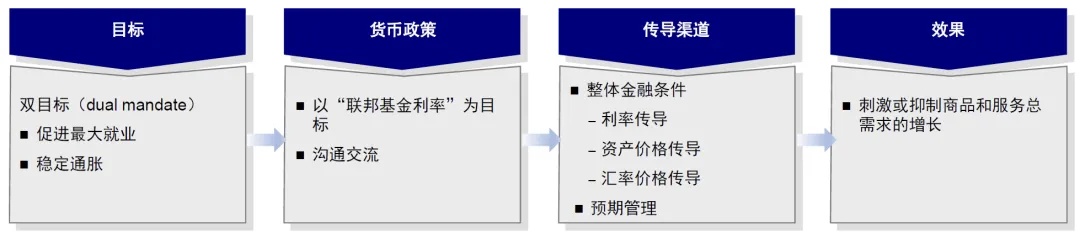

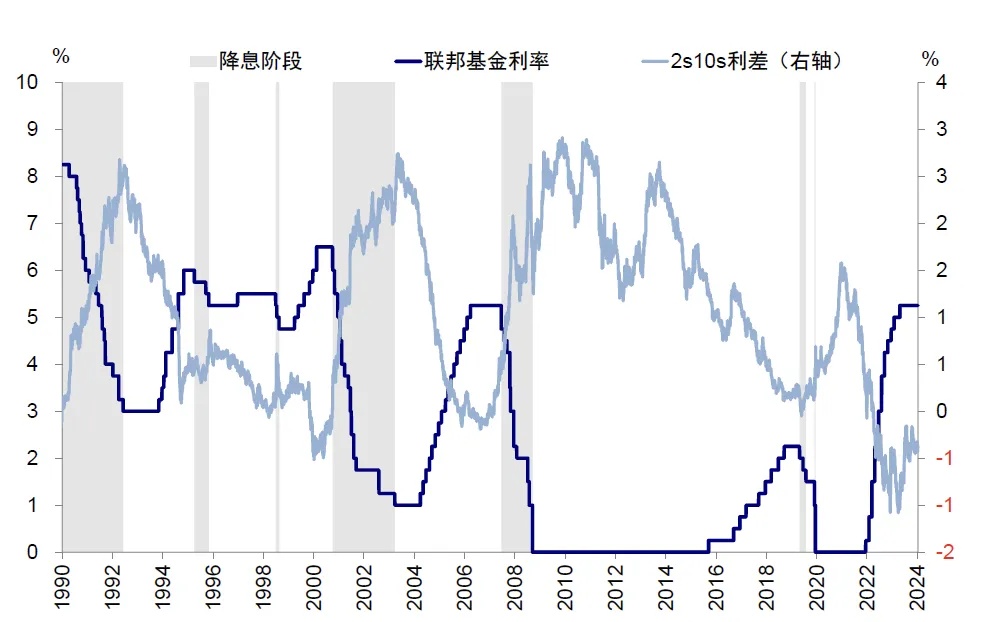

这里涉及到一个关键问题,美联储开启降息的门槛是什么?通常的认知是非农差(代表经济差)和通胀弱,这也是美联储的双目标(dual mandate),即充分就业和通胀稳定。因此,市场通常会把降息与经济大幅恶化,以及降息开启与连续多次大幅降息直接划等号。但事实并非如此,否则就无法解释1995年和2019年仅仅三次“浅尝辄止”的降息(《美联储如何降息?》、《1994年快加息何以能避免衰退?》)。另外,此轮还有一个最大不同在于金融稳定性。为了应对供给冲击导致的恶性通胀,本轮加息周期从2022年11月开始,短端利率就持续高于长端利率,这也是90年代以来历次加息周期中前所未见的,直接导致了美股在2022年加息周期中就开始下跌。持续且深度倒挂的曲线会对金融机构造成巨大压力,成为美国中小银行麻烦不断的根源(《美国银行问题将如何收场?》)。

图表:美联储的双目标为促进最大就业和稳定通胀,即我们通常认为的非农差和通胀弱

图表:降息并不等于连续多次大幅降息,1995年和2019年降息开启前经济下行压力有限,因此美联储为了预防经济进一步承压,分别仅三次“浅尝辄止”的降息

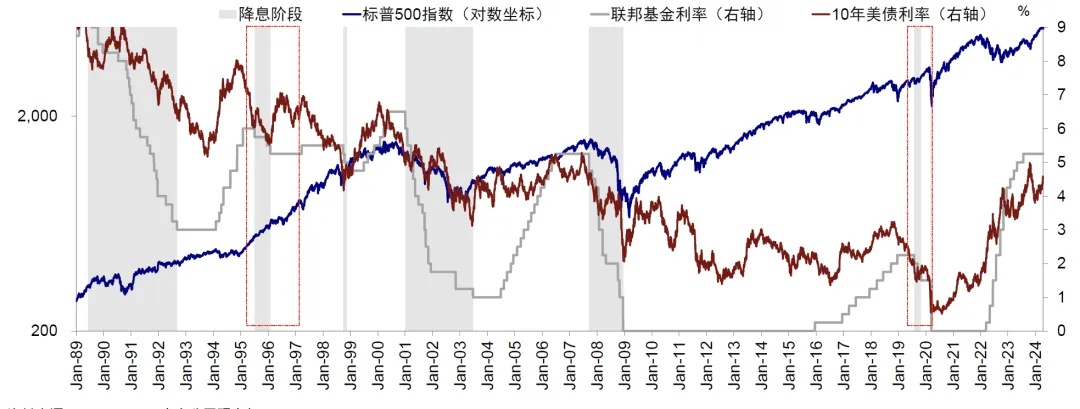

图表:本轮加息周期从2022年11月开始,短端利率就持续高于长端利率,直接导致了美股在2022年中开始下跌

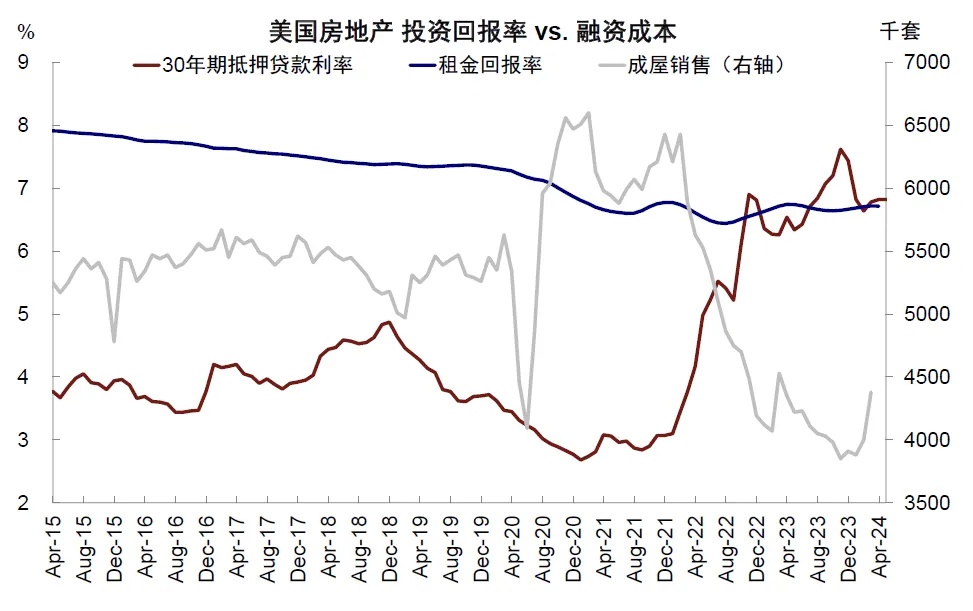

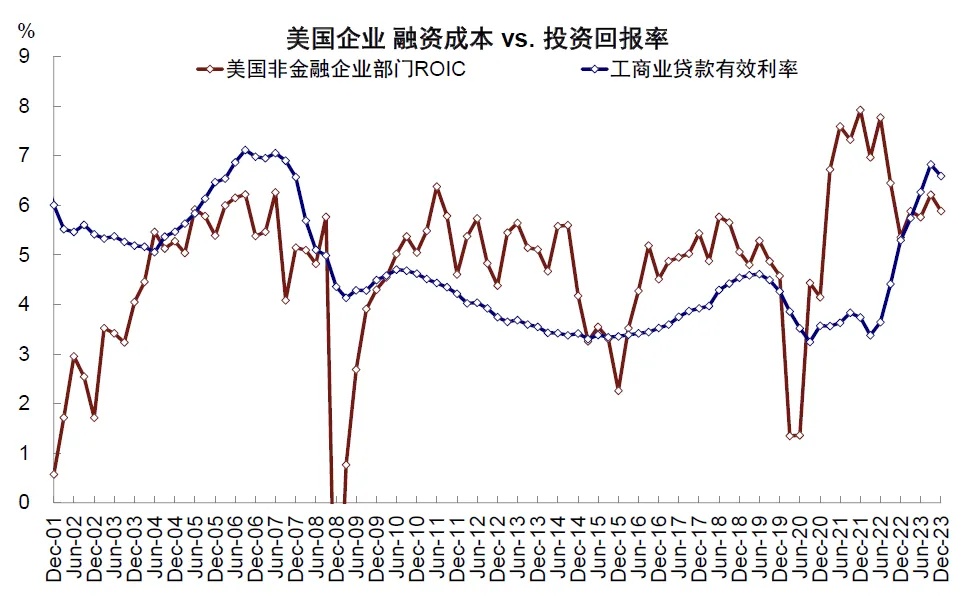

因此,结合此次美国基本面的韧性和深度倒挂的利差,我们可以得出两个结论:一是本轮并不需要太多降息,所以降息次数并没有降息开启本身更重要。二是美联储无需等到经济大幅恶化再降息,而只需找一个合适的通胀窗口略微降息几次即可,解决利差倒挂问题、并使金融条件摆脱限制区域。当前美国实际利率已经略微高于自然利率,且美国居民和企业面临的融资成本也高于投资回报率,表明整体实际经济缓解所面临的金融条件的确处于限制区间(《详解中美各部门融资成本与负担》)。

图表:持续且深度倒挂的曲线会对金融机构造成巨大压力

图表:当前美国实际利率略微高于自然利率,实际利率与自然利率之差约为0.69ppt

图表:居民端,房贷利率再度上行至租金回报率上方

图表:企业端,融资成本显著高于投资回报率

三、合适的窗口如何到来?需要以信用利差走阔和美股下跌为前提

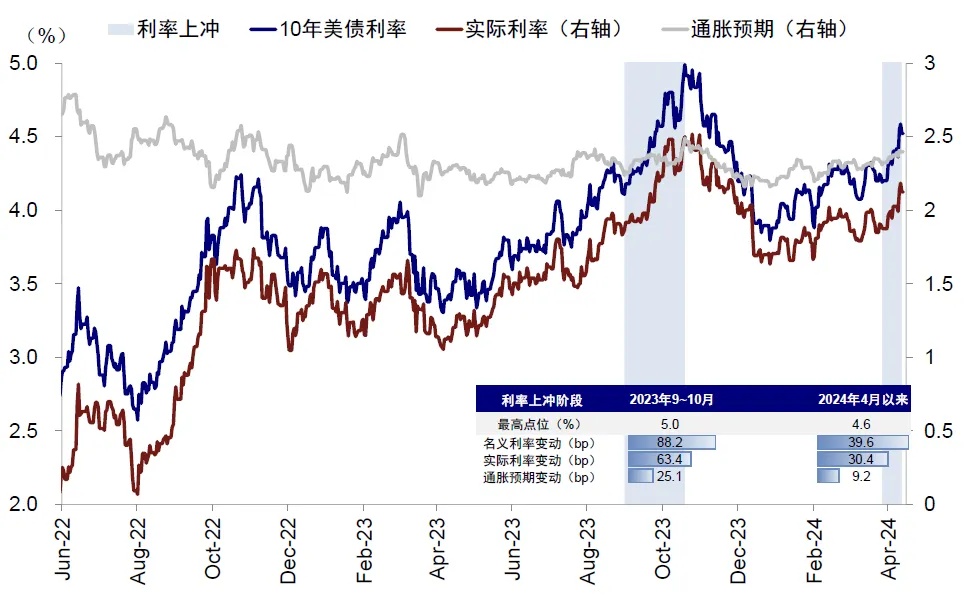

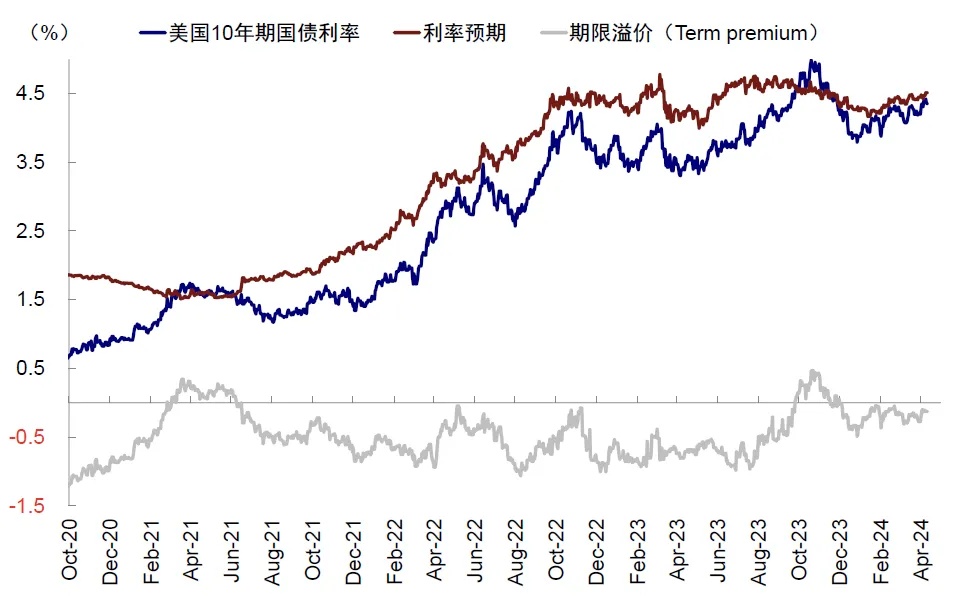

那么如何才能等到这个合适的窗口?当前通胀走高的主要来源是需求,而并非2022年之前的供给冲击。因此4月以来的利率上行由实际利率(增长预期)和利率预期(货币政策)主导,而非通胀预期和去年10月的期限溢价(债券供给),这也解释了为何股票和反应需求的资源品在近期利率走高时依然大幅上涨。具体拆解看,本轮美债从4.19%走高近40bp到4.6%,实际利率贡献30bp,通胀预期贡献9bp,与去年9-10月的情形基本类似,彼时88bp的上行中(从4.1%到5%),实际利率贡献了63bp,通胀预期贡献25bp,需求驱动的价格抬升可以靠金融条件紧缩压制需求解决。但与当时不同的是,本轮利率走高中,利率预期贡献22bp,期限溢价贡献10bp,与去年9-10月期限溢价贡献98bp有很大不同。因此如果没有发债激增的扰动,在同样的降息路径下,利率也不至于冲击前期高点(《本轮美债上行的几点不同特征》)。

图表:本轮底部4.19%以来的利率走高近40bp到4.6%,实际利率贡献30bp,通胀预期贡献9bp

图表:本轮利率预期贡献22bp,期限溢价贡献10bp,与去年9-10月期限溢价贡献了98bp有很大不同

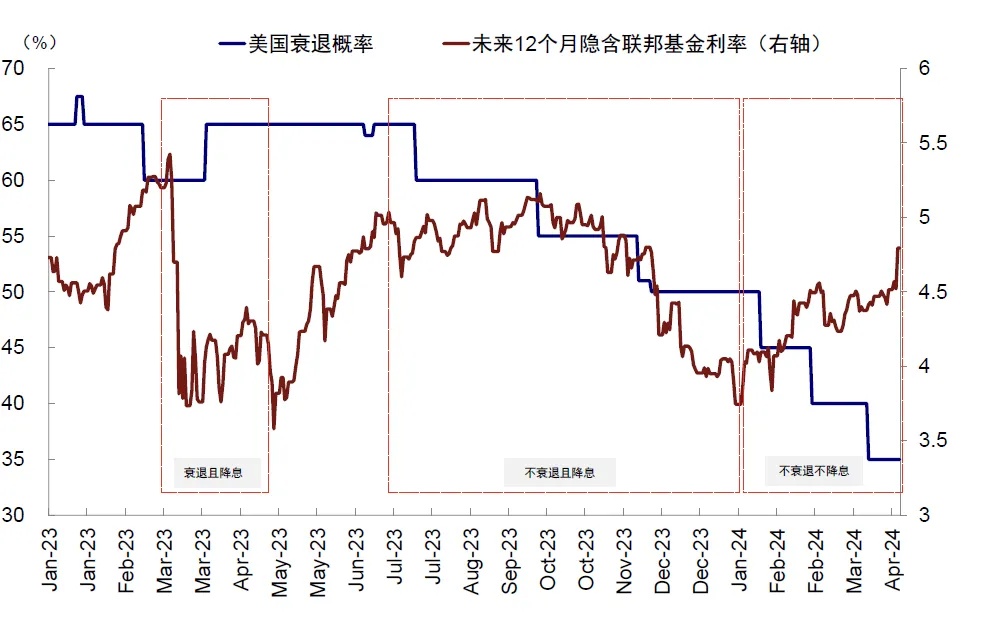

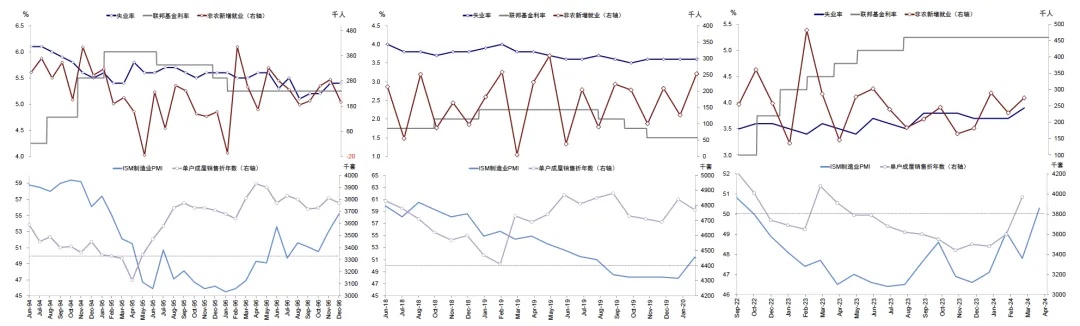

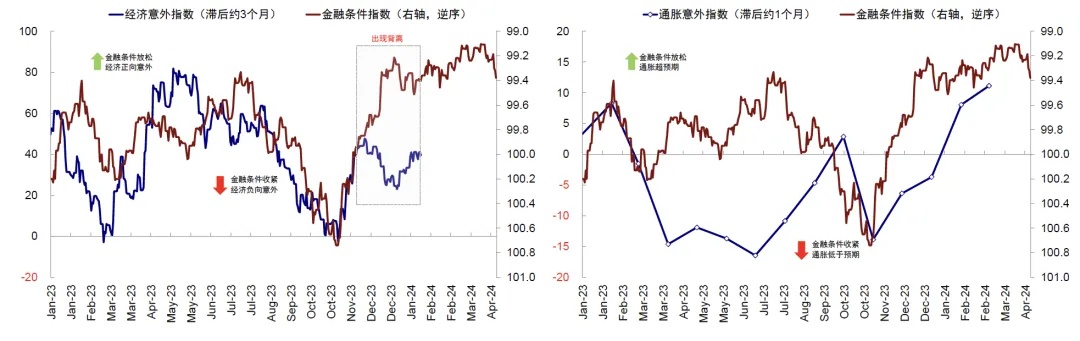

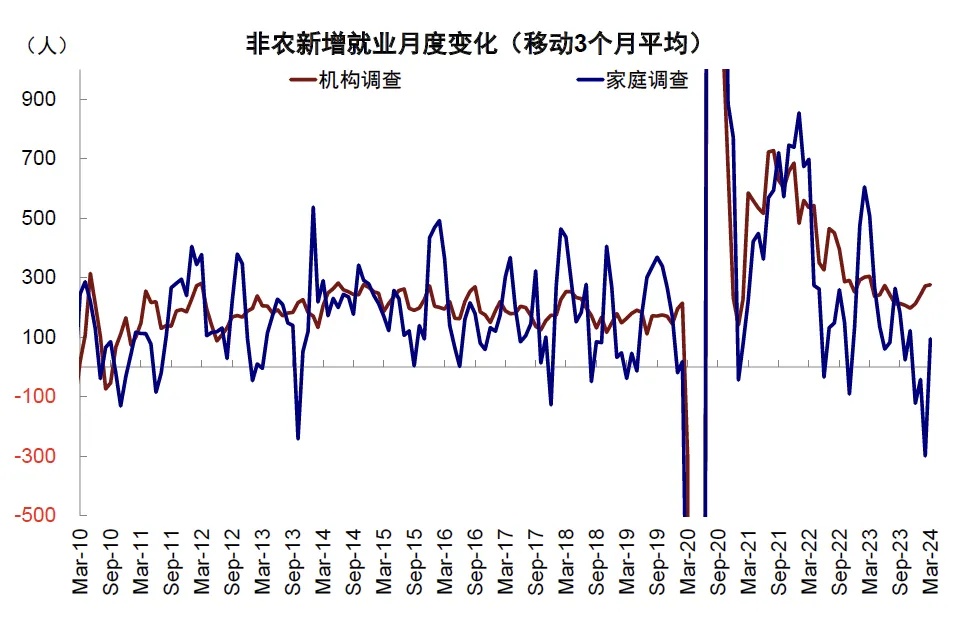

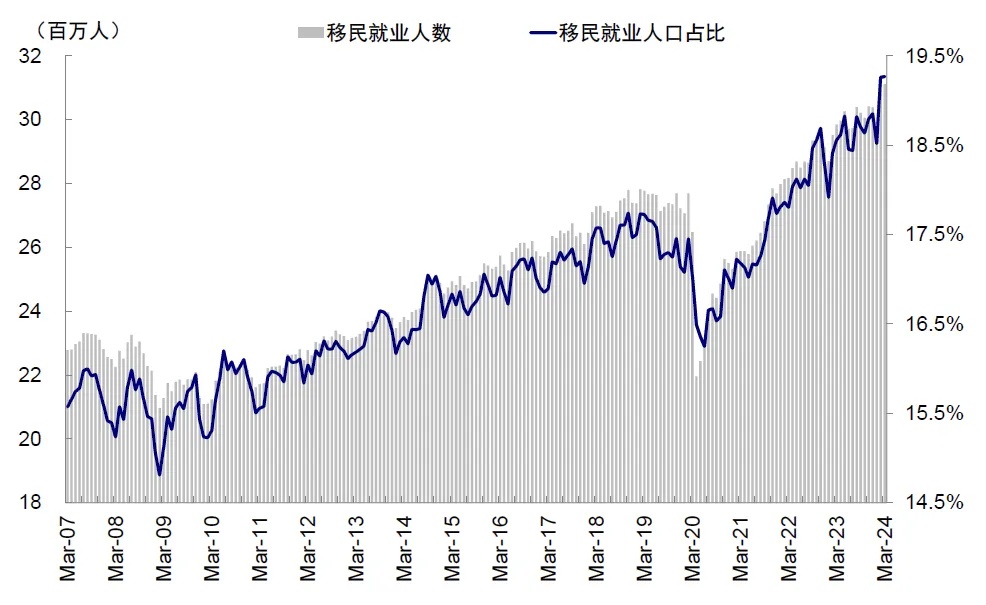

因此,降息窗口的到来需要需求降温推动价格再走弱配合,而要做到这一点则需要金融条件再度收紧。金融条件对于增长和通胀,尤其是超预期幅度有较强的解释力,美联储也是通过货币政策影响整体金融条件来实现对需求和价格的控制。从历史经验看,金融条件分别领先通胀和增长意外指数约1个月和3个月,例如去年10月金融条件大幅收紧后,11月的通胀意外指数随即转负,变成低于预期,而增长意外指数从今年初也开始明显改善。屡超预期的如ISM制造业PMI、非农和通胀都与去年四季度金融条件大幅转松有很大关系,因此利率再度走高仍可以继续压制需求和价格,并不存在无法压制的情况。更何况一些结构性因素可能放大了数据的强劲,如移民对如非农就业的巨大贡献。

图表:金融条件较增长和通胀有一定领先性,金融条件的收紧最终可以压制需求和通胀

图表:家庭调查新增就业抬升更为明显

图表:3月移民劳动力和就业人数继续抬升,移民就业人口占比升至19.3%的历史高点

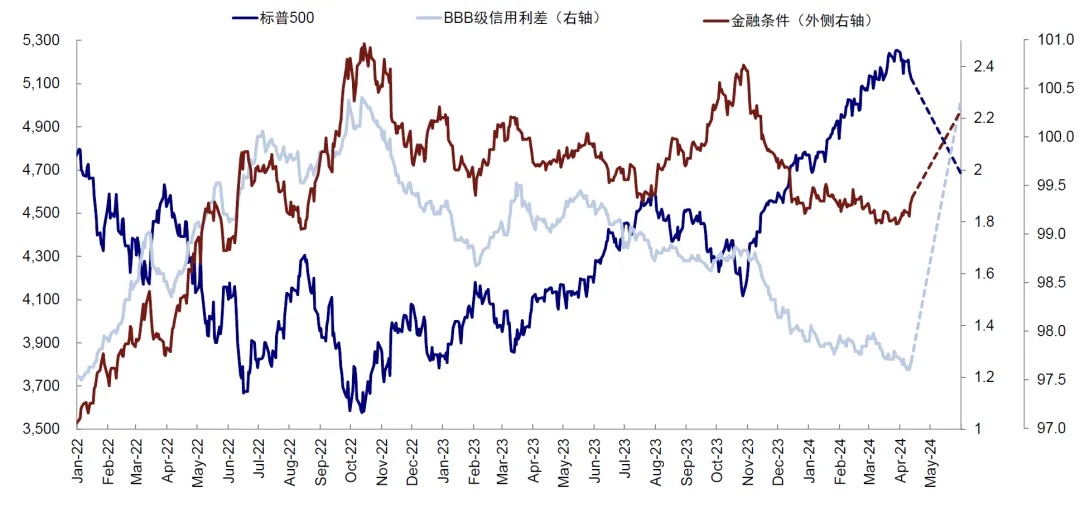

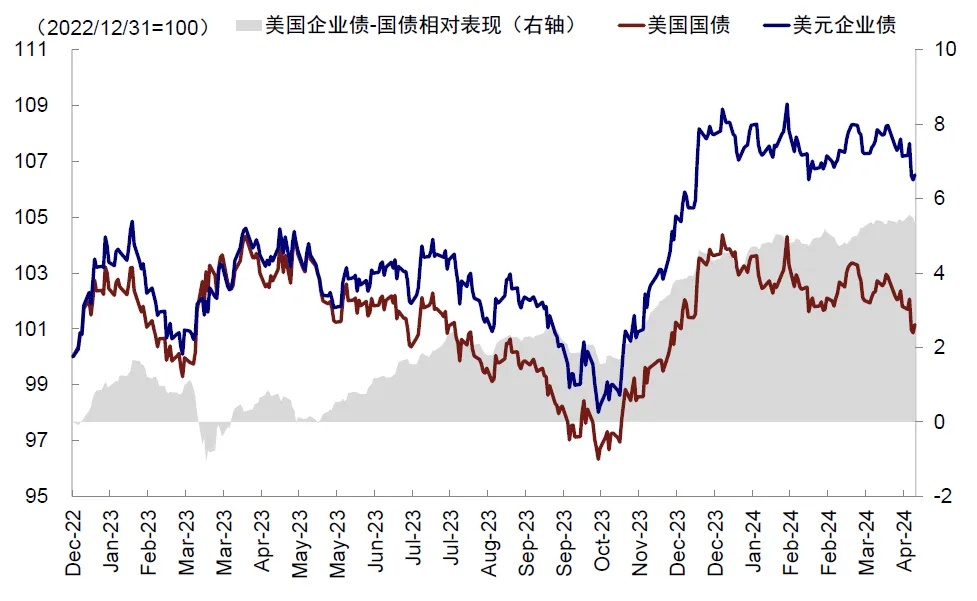

目前金融条件随着美债利率上行,已经抬升至99.38,但仍没有达到紧缩区间(100以上为紧缩),且明显低于去年10月100.74的高点。金融条件由短端利率、长端利率、信用利差、股市和汇率几项构成,其中长端利率(45.1%)和信用利差(39.6%)权重最大。对比去年10年的高点,名义美债利率已经回升过半、美元指数更是接近前期107的高点,而金融条件还维持低位的主要原因就是信用利差和美股市场,对基本面的乐观预期有效对冲了利率上行对金融条件带来的收紧效果。因此,我们认为如果没有信用利差的走阔和美股的适度下跌,金融条件很难转紧,也就无法提供美联储再降息的合适窗口,那么最终也会通过长端利率的被迫再度走高实现这一过程。根据权重静态测算,信用利差需走阔100bp(由当前的1.26ppt升至2.26ppt,基本接近去年10月利率高点时的水平)、同时美股下跌8%~9%可以使金融条件回到去年美债利率4.5%对应的金融条件水平(100.18)。

图表:金融条件已经抬升至99.38,但依然没有达到100以上的紧缩区间,且明显低于去年10月100.74的高点

图表:金融条件还维持低位的主要原因就是信用利差和美股市场

图表:信用利差需走阔100bp、美股需要下跌8%~9%可以使金融条件回到去年利率4.5%对应的金融条件水平

四、如何布局下一轮降息交易?短端国债优先,长端国债次之,美股和信用债暂时回避,大宗抢跑

为了实现下一轮降息交易和美联储降息的开启,恰恰需要以信用利差的走阔和美股的下跌为前提。一旦金融条件转紧后,需求回落也就会开始压制利率,并催生新一轮降息交易,例如去年10月高点后,11月公布的10月通胀、非农与零售数据接连低于预期,同时10月底财政部下调了四季度和一季度的发债计划,都成为美债利率快速回落的催化剂,最终在12月FOMC会后快速降至3.8%。中期看,我们依然认为降息可以开启,主要原因是因为政府和私人部门信用收缩的背景下,需求和价格的温和回落还是确定,只不过路径受利率的摇摆而折返。

图表:去年10月后利率快速回落的主要背景和催化剂为高利率对需求的压制,导致主要经济数据接连低于预期

图表:一旦金融条件转紧后,需求回落也就会开始压制利率,并催生新一轮降息交易

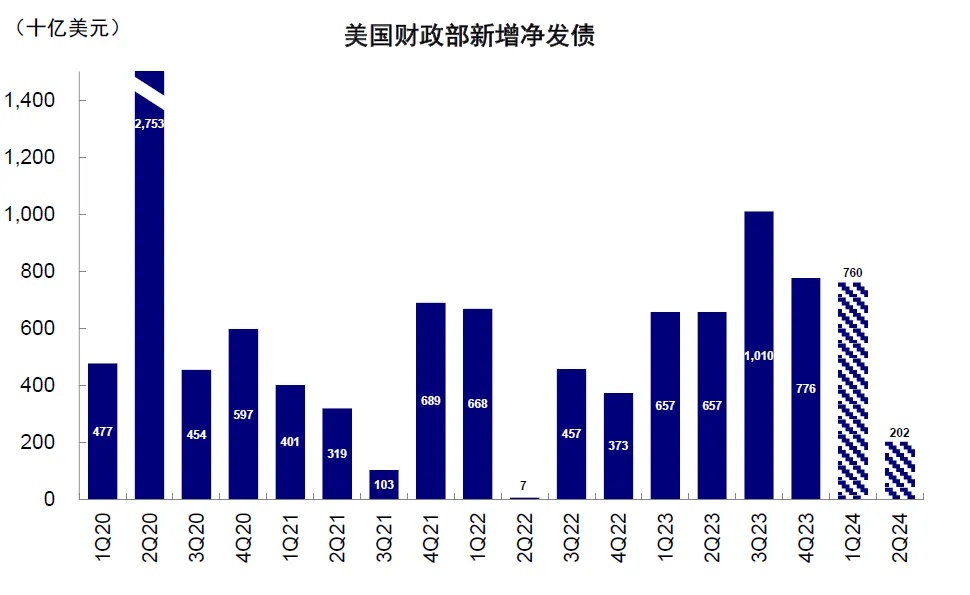

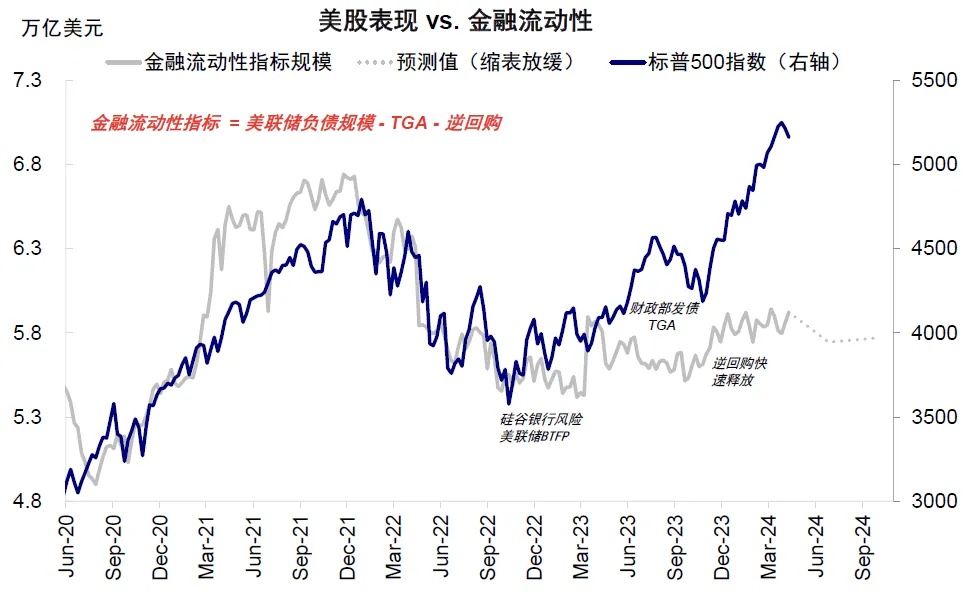

因此,如果布局下一轮降息交易的话,短端国债是更好的选择(再加息概率较小),长端国债次之(4.5-4.75%基本对应年内降息1-2次,较为充分,且财政发债增加推动供给增加的压力不大);美股和美国信用债短期建议回避,等回调后再介入,我们原本也提示二季度美国流动性拐点会带来市场大概8-10%的回调(《美国流动性或将迎来拐点》);大宗商品同样抢跑严重,虽然不直接反应在金融条件指数中,但其推动商品价格上涨和需求好转逻辑,与美股和美国信用债一样,都需要回撤才可以促成降息的最终兑现。

图表:短期有冲高压力,但是4.5%以上可以释放大部分压力,低点3.5-3.8%,然后再逐步抬升

图表:财政发债增加推动供给增加的压力不大,二季度预计新增净发债2020亿美元

图表:二季度美国流动性拐点会带来市场大概8-10%的回调

图表:信用债价格反应并不充分,近期显著跑赢国债,建议回调后介入

精彩评论