市场概览 (5月17日)

美股周三收高,三大指数均涨超1%,地区性银行股普涨。投资者期待白宫与美国国会就债务上限问题进行的谈判能取得进展,以避免出现灾难性的违约。拜登重申,美国不会出现债务违约。

周三美股期权市场总成交量41,591,813张合约。其中,看涨期权占比52%,看跌期权占比48%。

期权成交总量TOP10,债券引人注目

我们看到,债券指数ETF(HYG)的期权成交量排在了总成交榜的第十位,这显然与美国目前愈演愈烈的债务违约危机有关。

消息面上,美国总统拜登周三说,有信心就预算达成一致;而共和党众议院领袖麦卡锡则表示对拜登的谈判意愿感到鼓舞。也就是说,双方仍然没有找到答案。

所以,几乎可以肯定的是,债务上限的“X日”将在6月初到来。美国财长耶伦认为X日是6月1日,彭博分析师估计最早可能是6月5日,德银、巴克莱均认为债务上限将在6月初触发。

在当前背景下,美银认为,大多资产仍没表现出畏惧情绪,很可能在危机关头“跳崖式大跌”。

买期权可避险?

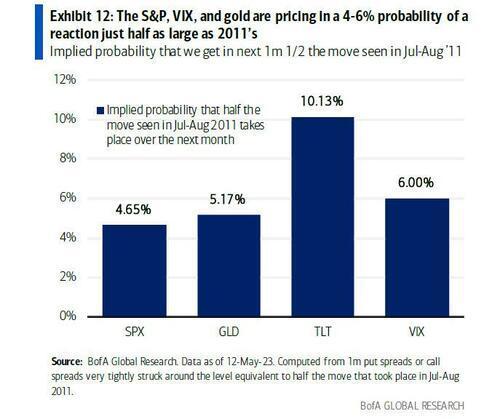

通过对比期权价格,美银发现,标普500指数、波动率指数(VIX)和黄金定价暗示发生类似2011年危机的概率为4-6%,仅为当年危机爆发前两个月的一半。

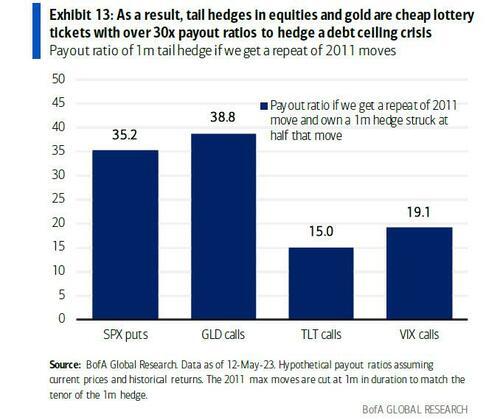

基于不同资产的反应,美银评估各种对冲策略在2011年危机重演时的表现,结果发现:

以当前价格购买的100万套期保值产品的支付比率为2011年的一半。例如,如果标普指数在下个月下跌17% ,就像2011年7月-8月那样,标普指数100万套期保值产品的支付比率为8.5%。因此,现在买进标普500指数期权的回报率仍为35倍。

买进黄金期权的回报率为39倍,波动率指数期权的回报率为19倍。另外,长期美债暗示发生这种冲击的概率比之前高出两倍,达到10%。因此买进iShares 20+年期国债ETF可能获得15倍的回报。

美银表示,对股票和黄金进行尾部对冲相当于购买“廉价彩票”,可以获得超过30倍的回报率,对冲债务上限危机。

(免责声明:以上内容不构成任何投资建议)

精彩评论