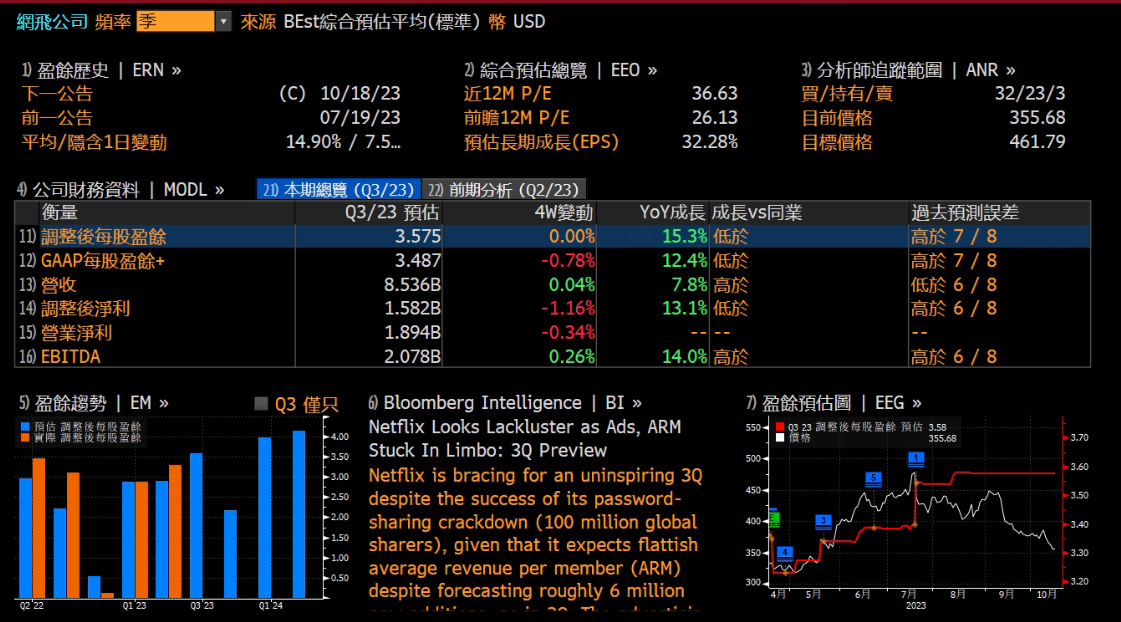

摘要:根据彭博社分析师预期,奈飞第三季度营收预计为85.36亿美元,调整后净利润为15.82亿美元,每股收益为3.487美元。

奈飞将于10月18日美国股市收盘后(北京时间10月19日)发布2023年第三季度财报。由于广告增长缓慢以及授权内容支出可能增加,华尔街大行纷纷下调其目标价。

自Q2财报以来,奈飞股票表现显著低于市场,下跌了23%,而标普500下跌了4%。

根据彭博社分析师预期,奈飞第三季度营收预计为85.36亿美元,调整后净利润为15.82亿美元,每股收益为3.487美元。

奈飞二季度营收和业绩指引逊于预期,用户增长大超预期

回顾二季度,奈飞第二季度营收81.9亿美元,同比增长2.7%,略低于分析师预期的83亿美元。这在一定程度上是由于外汇汇率和一些市场的降价。第二季度每股收益将为3.52美元,高于市场预计的3.23美元。

奈飞预计三季度营收将同比大幅增长7.5%至85.2亿美元,但受到汇率波动和部分地区订阅费用下调的拖累,这一指引仍然低于市场预期的86.7亿美元。

对于全年的经营利润率指引,奈飞维持18%至20%的预期。此外,该公司将今年全年自由现金流预测从之前的至少35亿美元上调至50亿美元,原因是好莱坞编剧和演员罢工,导致制作停止并削减支出。

打击密码共享行动、新的广告支持订阅服务初见成效,上季度新增付费用户数大幅高于预期。尽管财务数据并不完全尽如人意,但这难掩奈飞用户数的大幅增加。

Netflix 表示,密码打击和付费共享选项应该会导致 2023 年下半年收入加速增长。

第三季度我们将重点关注什么?

对于奈飞来说,这是一个重要的季度,因为这将是对其战略的第一次真正考验,该战略旨在通过打击密码共享、引入新的付费共享选项和更便宜的广告来防止世界各地的家庭免费使用其服务。

打击密码共享和付费共享如何影响收入

今年早些时候,奈飞开始收紧对那些利用朋友或家人账户的行为的控制。奈飞现在鼓励这些“借款人”建立自己的帐户,可以是独立帐户,也可以作为现有帐户的附加配置文件。不管怎样,奈飞都让这些借款人望而却步,有可能让大量已经喜欢其平台的消费者获利。这是一个巨大的数字 - 奈飞此前曾表示,全球有超过 1 亿家庭可以免费观看!

最终,这意味着许多人将被奈飞切断并有选择;付费或无法访问其内容。奈飞表示,其打击行动正在全面展开,不过需要几个季度才能解决。鼓励所有这些借款人进行转换需要时间,而且并非所有人都会这样做,但即使一小部分人建立了自己的账户,它也可以提供巨大的推动作用。

广告层可能需要更多时间才能产生真正影响

奈飞想要在竞争激烈的环境中吸引营销资金,并计划未来至少 10% 的总收入来自广告,就需要迅速扩大规模。

这意味着它有一个潜在的新催化剂,可以进一步提供新的动力。广告将成为 2024 年更大的主题,但今年不会做出实质性贡献。尽管如此,当它试图鼓励各种不同的借款人(从频繁的用户到经常借钱的人)还款时,能够提供更便宜的等级还是很方便的。

奈飞调整了其等级和定价,以确保其拥有适合每个人的套餐,价格范围从低至 6.99 美元到高达 19.99 美元(适用于美国每个家庭)。这可能会导致每个会员的平均收入在短期内出现波动,但管理层相信,从中长期来看,这最终将是有益的。

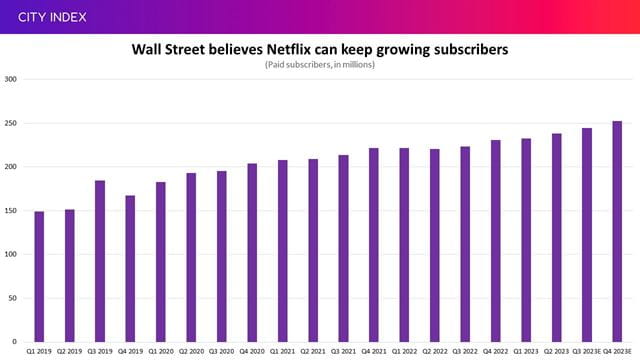

奈飞已停止提供订户数量指引,现在更加关注收入、利润率和利润。尽管如此,这仍是一项受到密切关注的指标,旨在根据其新战略衡量需求的表现。华尔街认为,打击行动将导致第三季度用户增长更快,并在第四季度再次加速。奈飞预计第三季度将增加 617.5 万付费用户,使其总数达到 2.445 亿的新纪录高点。

(资料来源:公司报告,以及彭博社的预估)

分析师意见

由于对奈飞未来增长感到担忧,Wolfe Research、摩根士丹利、高盛等大行纷纷下调其目标价;而摩根大通和花旗却持积极态度。

Wolfe Research将其评级由“跑赢大市”下调至“与大市同步”。

研究机构Wolfe Research称,对Netflix(NFLX)未来增长感到担忧,将其评级由“跑赢大市”下调至“与大市同步”,并取消500美元目标价。

Wolfe Research发表研究报告称,虽然Netflix应该会继续获得全球优质视讯收入份额,Netflix正建立大规模的长期广告业务,虽然含广告月费计划更便宜,但或令客户流失,但消除基本无广告则影响广告销售。

奈飞早在7月就取消新订阅者每月9.99美元的最低等级无广告订阅方案。美国订户可以选择包含广告的6.99美元计划、15.49美元的标准计划或包含更多串流媒体和改进视讯质量的19.99美元高级计划。

报告称,奈飞在2023年2月和2024年1月打击付费分享后,净增长看来更具挑战性,特别是奈飞计划于2024年加价。

摩根士丹利将目标价从450美元下调至430美元,维持“持有”评级。

摩根士丹利削减了对更高内容支出的预期,也许来自其媒体竞争对手的增量许可。作为全球规模的流媒体赢家,奈飞值得溢价。然而,共识估计和(股票)估值过快地反映了密码共享(支付)和广告的影响。”

TD Cowen将目标价从515美元下调至500美元。但表示在财报前,该公司将坚持其“跑赢大盘”的评级。

TD Cowen表示短期内,我们认为投资者将在第三季度寻找净增长,并在第四季度左右寻找净增长。联合报告第三季度业绩时的货币化努力(付费分享和广告层),以及中期利润率和FCF的颜色。

高盛将目标价从400美元下调至390美元,给与“中性”评级。

高盛将第三季度用户增长预测从600万上调至630万,其中包括将美国和加拿大用户增长预测从90万上调至110万。这使得他的订户期望高于华尔街的平均预期。因为持续的密码打击执行、平台内容的广度和深度(在罢工背景下)相对于竞争的相对优势以及不同的价格点刺激了需求。

摩根大通维持“买入”评级和455美元的目标价格。

摩根大通整体上仍对奈飞持积极态度,但认识到在3Q财报中存在越来越多的问题,投资者希望获得更多关于近期会议评论、广告业务领导层变更以及更软的利润轨迹是否来自竞争实力或较慢增长(或两者兼有)的清晰解释。

该公司预计,摩根大通预计到2023年底,NFLX借款人获利(通过新账户)将累计达到1800万,到2024年底为3000万,到2025年底为3700万。此外,摩根大通预计到2023年底,广告收入订阅者将达到1000万人,这意味着有2000万以上的月活跃用户/观众,这可能过于乐观。

花旗维持“买入”评级和500美元目标价。

花旗称原因有三个方面。首先,好消息是:奈飞继续占据视频观看份额,广告层仍有显著的上升潜力。其次,中性消息是:预计奈飞在所有关键指标上的业绩都将与华尔街一致。第三,坏消息是:人们普遍预计,2013年第四季度和2024年的收入和利润率可能需要下降。”

“对花旗来说,这表明看跌的战术定位可能是合理的。但是,一旦卖方的估计被重置,相信随着竞争对手提高定价和适度的内容支出,奈飞仍然是一个有吸引力的买家,这为奈飞与竞争对手拉开距离打开了一个窗口。”

精彩评论