第五课:ETF的交易策略

上节课,学习了ETF的定投策略,以及定投如何止盈。相信你一定可以减少“卖飞”的概率,增加止盈效率了。

这节课,我们来学习更重要的知识——ETF的交易策略。

一、ETF交易的两种主要形式

常见的两种交易形式:ETF定投和ETF单次交易。

在上节课讲了什么是ETF定投以及定投策略。那什么是ETF的单次交易呢?ETF单次交易是指像普通股票投资一样,单次买卖,单笔进出。相比于ETF定投,单次交易对于进场时机的要求,以及交易能力都会更高。特别提醒:这种投资方式更加适合精力充足,且对于股市有一定投资经验的小伙伴。

今天重点分享两种最常见的ETF单次交易策略:金字塔交易策略和网格交易策略。

二、金字塔交易策略

1、什么是金字塔交易策略

金字塔交易策略也称为金字塔买卖策略,是传奇投机客—利文摩尔(Jesse Livermore)最早提出的。

作为投机高手,利文摩尔从来不会奢望在最低点买入,在最高点卖出。他认为,如果一个人每次都能吃到中间这段最肥的利润,那么几年下来就是市场的大鳄了。金字塔交易策略主要包含“买”和“卖”两个交易方向。简单总结它的交易方法就是:正金字塔买进,倒金字塔卖出。

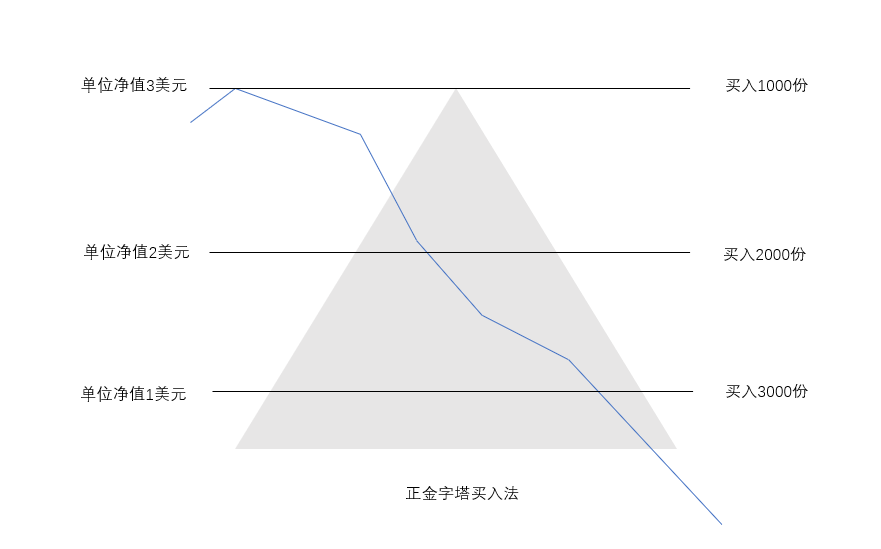

2、正金字塔买进

正金字塔买入法:在投资时应在低价位买进较大数量,下跌幅度越大, 投入的金额越多。

具体的操作方式是,对于某个ETF的下跌净值曲线,套入一个等边三角形。

具体来说:

假设该 ETF的单位净值此时为3美元,买入的基金份额为 1,000份。当市场继续下跌,该ETF的单位净值跌到了2美元每份,此时买入2,000份。单位净值跌到1美元每份时,继续买入3,000份。

当然,对于金字塔买进时的起点,以及买入次数具体是3次还是4次,以及每次买入的份数等等,都可以由你自己决定。

通过金字塔买入法,投资者可以将ETF下跌的净值和买入份额进行量化,防止在市场大跌时出现胡乱购买,失去投资纪律的情况出现。同时,金字塔买入法也能帮投资者把更多的资金汇聚在市场底部,大大降低购入ETF的整体成本。

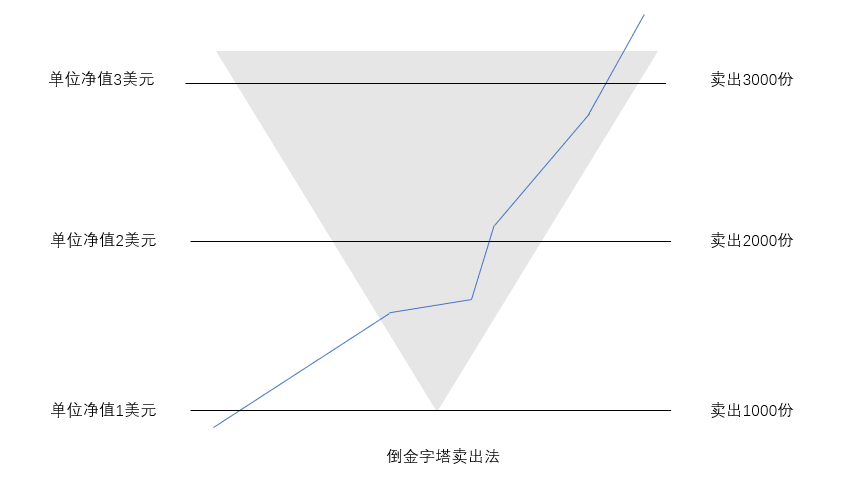

3、倒金字塔卖出

倒金字塔卖出法:与正金字塔的交易方式相反,随着ETF单位净值的上升,卖出份额逐渐增加,以赚取更多的差价收益。

具体的操作方式是:对于某个ETF的上涨净值曲线,套入一个倒三角形。把卖出的第一笔设置为倒三角形的顶点,假设该ETF的单位净值此时为1美元,卖出的基金份额为1,000份。当市场继续上涨,该ETF的单位净值涨到了2美元每份,此时卖出2,000份。单位净值涨到3美元每份时,继续卖出3,000份。

同样的,对于倒金字塔卖出的起点,卖出次数和每次的卖出份额,都可以根据自己的风险偏好和资金来决定。

通过倒金字塔卖出法,投资者可以较好的把控ETF的卖点,及时止盈,利用合理的投资方法将收益放大。

三、网格交易策略

金字塔交易策略更加适合牛市和熊市这类单边上涨和下跌的市场行情,那如果遇上ETF在某个区间波动,无论在左侧还是右侧交易都没有多少空间,这种情况应该怎么办?

是否能找到一种适合震荡市场的短线投资方式呢?接下来我们讲讲网格交易策略。

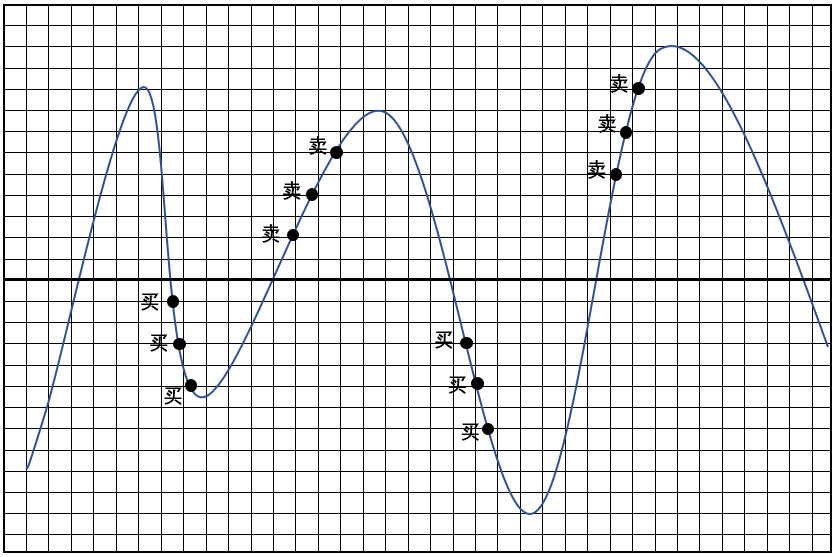

1、什么是网格交易策略?

网格交易策略起源于「信息论之父」劳克德·香农(Claud E. Shannon)。

在劳克德·香农的职业生涯中,他靠着网格交易策略实现了接近30%的年化收益率。他的投资理论其实很简单,就是先用50%的资金买入初始仓位,然后当价格上涨到一定幅度就卖出一部分仓位套现,当价格下跌到一定幅度就买入一部分仓位补仓。

简单来说,就是在一个“网格”区间内进行低买高卖,赚取交易差价(如图)。

2、网格交易策略的操作步骤

(1)第一步:制定网格计划

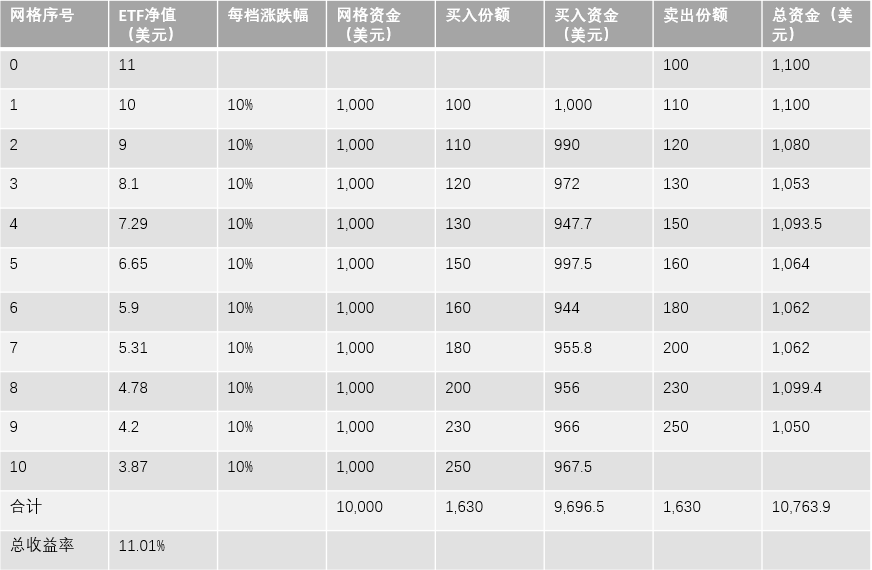

假设你有1万美元计划要投资到某ETF中,如果每格仓位为1,000美元,那么一共可以建立10个格子的网格交易系统。

设定目前要投资的ETF净值为10美元/份,每个格子按照涨跌幅10%计算,那么一共可以覆盖10美元到3.87美元的空间。

(2)第二步:按照网格买入股票

从起始价位10美元开始,价格每下降一格,就买入对应的资金量。

以下面的表格为例,在10美元时买入100份ETF,价格为1,000美元。ETF单位净值下降到9美元,则买入110份ETF,以此类推。由于ETF的单位净值格降得越多,相同资金可买的份额数就越多,直到ETF净值为3.87美元时可以买到250份基金。

*以上图片数据仅用于举例,分红、佣金和其他交易费用(换汇手续费)均排除。

(3)第三步:按照网格卖出股票

从买入价位开始,价格每上升一格,就卖掉买入的仓位。以上表为例,以3.87美元买入250份ETF,当ETF的净值回到4.2美元时,就卖掉250份ETF。以4.2美元买入230份ETF,当ETF净值回到4.78时,就卖掉230份,以此类推。

按照网格交易策略,我们可以测试下最终的收益情况。

ETF净值从10美元下降到3.87美元的过程中,总计买入了9,696.5美元。然后ETF从3.87美元上涨到10美元的过程中,总计卖出10,763.9美元。

最终获得的总收益为11%。

在一跌一涨的过程中,ETF没有创出新高,但通过网格交易策略,即便只回到了原位,你也可以或者接近11%的收益,远远超过了买入并持有的策略。

3、如何提高网格交易策略的效率

这里需要提醒你一句:并不是在所有的情况都适合网格交易策略。

在使用该策略时,需要注意以下三种情况:

(1)判断当前市场情况网格交易策略最适用的市场是震荡市场。

在牛市或者熊市中,构建网格会非常困难。单边上涨的市场会导致无法用网格买到低位的筹码;单边下跌的市场很容易击穿网格,让投资者过早的耗尽手上的所有现金。

因此,要使用网格交易策略,提高交易效率,一定要优先判断目前市场是否满足震荡市场行情。

(2)选择底仓+网格交易策略的组合形式

构建网格的难点在于,刚好用网格覆盖住一条完整的下跌、上涨曲线。

也就是说,在一条震荡曲线中,能用网格覆盖的点位越多,套取差价的频次就越高,兑现的利润就越多。但是,往往在现实中,波谲云诡的股市并不会给你最完美的震荡曲线。

在使用网格交易策略的时候,很多投资者经常会被ETF的波动曲线击穿,网格交易策效率很低。如果总是把握不好构建网格的间距,那你完全可以考虑采用“底仓+网格”的交易形式。

也就是在开始网格交易之前,先买入一部分底仓。底仓的比例可以根据你对市场的判断来决定,比如30%-50%,剩余的资金则采用网格交易策略。

(3)尽量选择波动率较高的ETF

网格交易的收益率取决于ETF的波动率,波动率越高,越容易触及买入和卖出线,获取买卖差价的频率也会增加。

所以,在使用网格交易策略的时候,尽量选择如股票ETF,另类资产ETF等高波动的品种。如果选择债券ETF或者货币ETF等低波动品种,交易的效率就会大大降低。

在老虎国际app上,点击“行情”,点击“股票”,往下拉动页面便可看到ETF榜单。以其中的纳指100ETF(QQQ)为例,点击“分析”,就可以看到来自老虎官方的诊断数据。在该数据中,波动较大,流动性高的ETF,网格交易策略的适用性更好。

4、网格交易策略的注意事项在使用网格交易策略时,应该注意以下情况:

(1)击穿网格

第一种是底部被击穿,账户中可用现金变少。一种是击穿顶部之后继续上涨。

如果是底部被击穿,账户已经没有太多现金,那投资者应该结合市场行情综合判断。这时候可以扩大每一格的间距,每一次补仓都应该更加谨慎,一定记住别打完最后一颗子弹。

如果是顶部被击穿,同样需要对市场进行判断。但是这个时候已经不宜追高,更好的方法是耐心等待市场回落,再次布局网格交易策略。

(2)适用人群

网格交易策略需要投资者对于市场有一定的主观判断能力,以及更多的精力去构建网格和执行网格操作,其实不太适合工作繁忙的上班族。

讲到这,这节课就要结束了。ETF 相对其他投资产品虽然风险偏低,但是还有些不为人知的坑,下节课我会告诉你。

🎁🎁🎁 当然,也欢迎@你的朋友,开始学习ETF投资全套知识,有机会获得虎币哦~

免责声明:

本素材仅供交流、学习、参考之用,本素材不包含以下内容:(1)购买任何金融产品或服务的要约;(2)对任何金融产品采取任何行为的建议;或(3)任何投资意见。不论本素材中所含信息如何,均应由您自主做出投资决策并独立承担投资风险。老虎力求素材所涉信息准确可靠,但不对其真实性、准确性、完整性和及时性等做出保证,亦不对因使用素材所涉信息所引发的损失承担任何责任。投资有风险,入市需谨慎。本素材知识产权归老虎所有,未经许可不可被复制或二次分发。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

金字塔交易策略主要包含“买”和“卖”两个交易方向。简单总结它的交易方法就是:正金字塔买进,倒金字塔卖出。

网格交易策略的操作步骤

第一步:制定网格计划

第二步:按照网格买入股票

第三步:按照网格卖出股票