若利率飙升,风险资产还能淡定?

本周市场是一个上下半场的赛事,上半场的市场以全球再通胀的交易交易逻辑开始,下半场(周四),股市受到重创,而非农就业数据后的股市表现则令人迷惑。

通常情况下,市场认为美联储偏鸽,通胀的回升和金融条件的放松,大宗商品的价格就会上涨(尤其在即使通胀反弹,加息概率也基本为零的现状下)。不过,不说读者们也知道,大宗商品价格如此的飙升,在未来某个时刻,可能会引发更强的通胀。市场认为全球制造业周期已经触底。本周的ISM制造业数据与市场的观点基本一致。也许,只是也许,虽然中国经济结构性方面没有改善,其周期性衰退已经开始有所改善。

而本周的风险资产,不仅仅是黄金和比特币在飞涨。。。无论是金、银、可可、咖啡、铜还是汽油......大宗商品世界一片沸腾。铜突破长期压制的阻力线,而黄金则从强势到非常强势,就连昏昏欲睡的白银也苏醒过来,本周上涨了近10%。笔者早在上个月黄金刚刚喷发的时候,就提醒过读者,黄金的突破很可能是一个大趋势的开始。因此,如果读者持有黄金,不要因为经不起现在的蝇头小利的诱惑而清仓。不错,没有一个标的的价格会是连续直线上升,部分取利后,逢低加仓,也是一个很好的策略。

3月份的非农就业数据强劲。

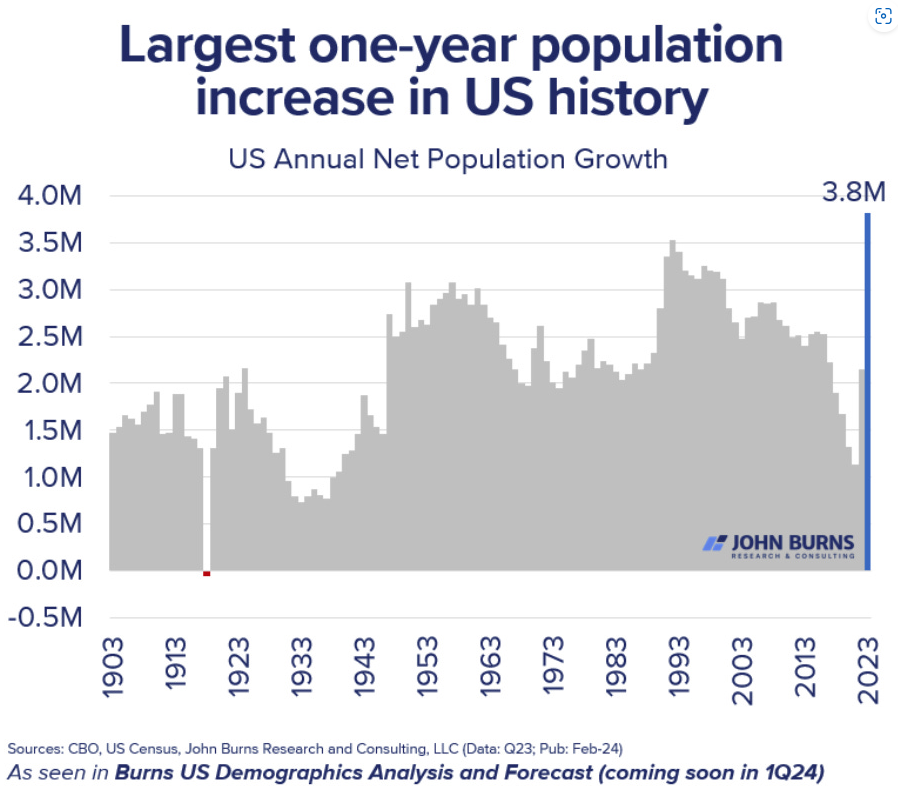

但是,稍微再多看一眼,绝对就能嗅到政府财政主导的气息。从近期的GDP数据来看,大约90%的名义GDP增长来自赤字支出;如果将这部分排除在外,私企的增长并不强劲。因此,政府以及受益于政府工业政策刺激的行业的就业继续保持强劲趋势,市场并不意外。大批涌入的移民(见下图),既增加了就业,又对低端行业的工资增长产生向下的压力。

本周就业数据的主要看点如下:

· 小非农和大非农都很强劲,劳动力增长超预期。就业率有所上升。

· 工作周的增加,加上平均时薪增长月环比0.3%,使得整体收入从5.6%提高到6.1%。今年1月和2月的总工时指数持平,但 3 月份增长 0.5%, 与23年第一季度相比,增长 3.8%。(这意味着 国民收入指标(GDI) 继 23 年第四季度增长 4.8% 之后,可能会再有一个非常强劲的季度。)

· 从年度平均时薪来看,则降至与美联储认为可持续的4%水平,但是,2023年第一季度的数据相对强劲,因此这个下降也不过是基数效应。

· 尽管教育和医疗保健(主要是医疗保健)就业年化增长率为4.3%,远高于私企部门1.7%的总增长率,但是,教育和医疗保健平均时薪从4.10%大幅降温至2.97%。医疗保健和专业与商业服务的低技能工作(例如保洁类工作)正在被移民代替,因此,薪酬增长自然受到压制。

· 与此同时,制造行业蓝领的平均时薪仍为5.83%,远高于整体服务业(从4.31%降至3.90%)。

· 劳动参与率从60.1%上升至60.3%,原因是16-24岁人群从51.0%急剧上升至51.8%,55+的人群从37.4%上升至37.7%。

下周将公布3月CPI报告,市场将极度关注。

笔者在2024年展望中就提出:23年下半年的核心CPI和PCED的逆通胀,其实就是主打一个核心商品价格通缩。在全球商品仍然一体化的今天,核心商品价格由全球决定的。是的,美国的需求对商品价格至关重要,但全球供应链和中国产能过剩导致的通货紧缩,在2023年却成了主导因素。核心商品通货紧缩水平接近中国在00年代初加入世贸组织时的水平,但是今年第一季度很明显是触底回升了。

而由美国国内经济影响的非住房服务通胀有重新加速的迹象。

滞后的住房通胀应该已经开始下降。过去七个月,住房通胀月度中位数达到0.75%增长,高于疫情前的趋势。美联储激进加息和被动QT的这种低效的货币政策,使得二手房供应减少,这是导致住房通胀顽固的一个因素。

宏观数据继续在拧巴状态里,前所未有的各种分歧和差异:

兼职就业:+3.4%;全职就业:-0.2%

新房销售:+5.9%;二手房销售:-3.3%

单户住宅开工:+5.9%;多户住宅开工:-35.9%

制造业建筑(工业政策):+31.9%;制造业产量:-0.7%

实际消费支出:+2.4%;实际零售销售:-1.6%

强劲的3月就业报告使美联储认为1、2月份的通胀强劲是由于季节性调整的论调,令人感到越来越不靠谱。下周4月10日将公布3月CPI报告,随后是10年期国债拍卖、3月美联储会议纪要和财政部3月预算声明。又将是一个开各种盲盒的一周。

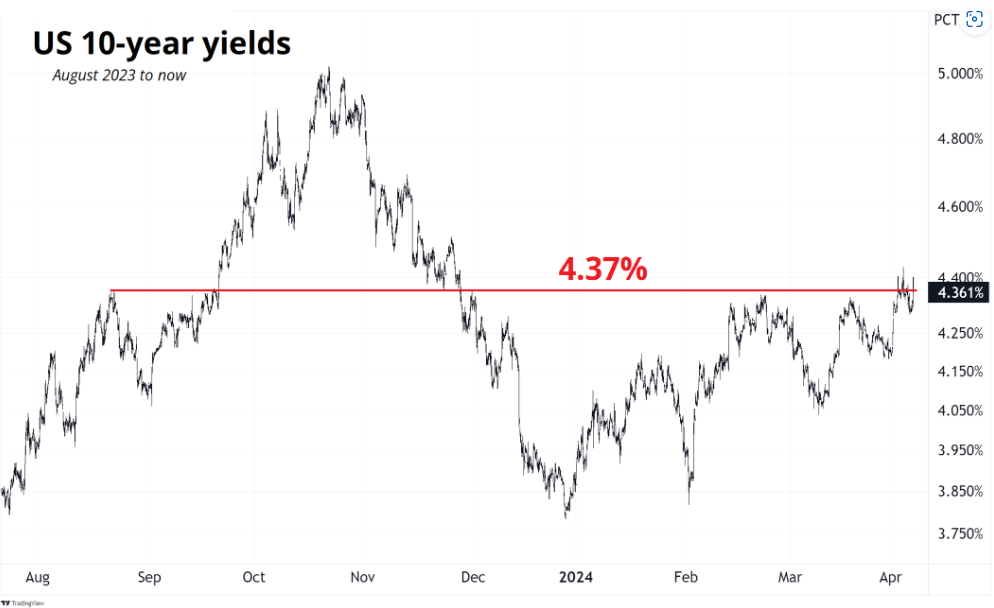

第一季度的波动率很低,第二季度很可能波动率会有一波反弹。十年期国债再次冲击4.37%,这个位置一直固若金汤,一旦确认突破,4.5%指日可待。利率上涨加速的话,不知风险资产还能淡定多久?

关注从第一季度末开始的板块轮动,是否将继续到第二季度(主要由能源、材料、工业和金融等周期性板块)。同时,密切关注科技板块,因为科技板块调整的力度对整体市场至关重要,如果深度回调,就会对整体市场牛市格局产生负面影响。

除非下周三的核心CPI为0.2%或更低(市场普遍认为0.3%),否则6月降息将是不可能的。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。