鼎足之势,主动出击,2023中国电商手机市场年度洞察

摘要:中国电商渗透率稳步提升,手机品类连续6个月正向增长;折叠屏形态手机三位数成长,鸿蒙系统手机势能持续上升,安卓手机增长回正,苹果量降价升;在厂商的主动策略下,中高端市场新品有效驱动增长,且打法更加聚焦有效;产品层面不仅极致配置需求增长,消费者对均衡型产品的需求也在提升。六大品牌阵营,竞争强度空前加强,高端市场竞争格局趋变,为关键之战。鼎足之势,均势相持,主动出击,勇者胜!

一, 中国电商手机市场连续6个月正增长 ,2023年全年同比增长2%

根据Sandalwood中国电商市场的监测数据显示,2023年中国电商市场智能手机销量达9479万台,同比增长2%,销售额达3674亿元,同比增长15%。

从月度数据来看,自7月起,电商手机市场销量连续六个月保持正增长,手机电商市场从下半年步入正向周期。

一方面得益于宏观消费环境的恢复与线上渗透率的持续提升;另一方面,中国厂商如一加、华为等在产品供给上主动出击,新品的推出有效促进了市场活力。同时,市场节奏加快,产品发布提前,为年末销量提供了强劲助力。

二, 宏观消费环境恢复常态 ,线上购物渗透率稳步上升

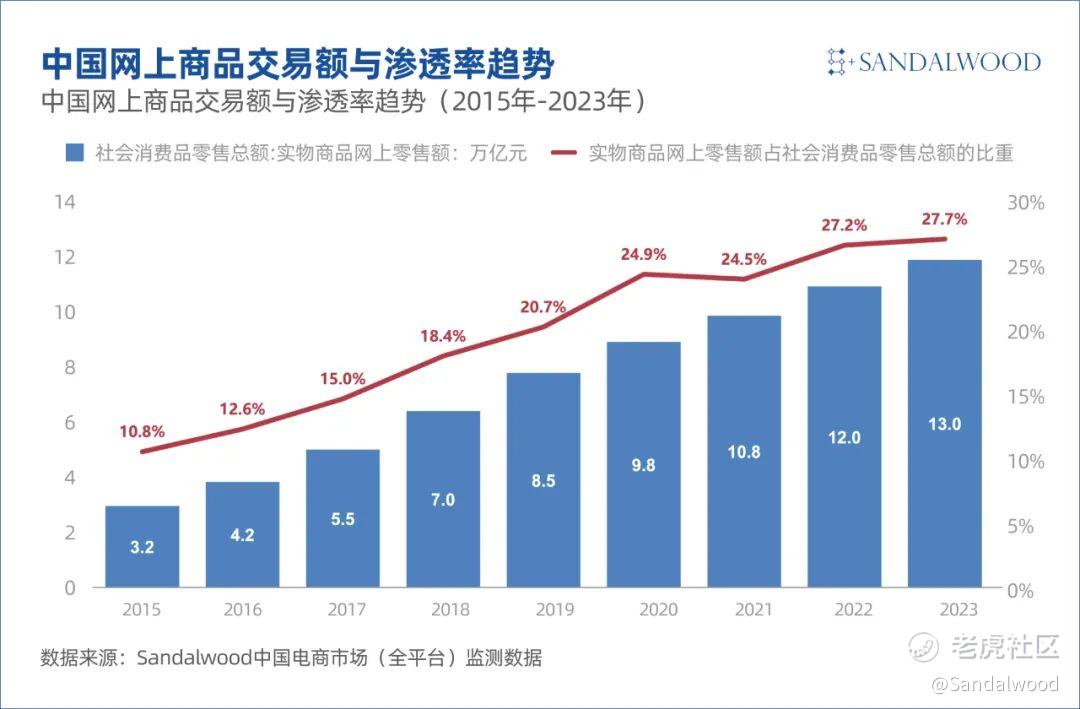

国家统计局数据显示,2023年中国社会消费品零售总额达471495亿元,同比增长7.2%。其中,网上零售额为154264亿元,同比增长11.0%。特别是实物商品网上零售额达130174亿元,增长8.4%,占社会消费品零售总额的27.7%。

这一趋势表明,线上购物渗透率在稳步提升,电商市场的潜力正日渐显现。

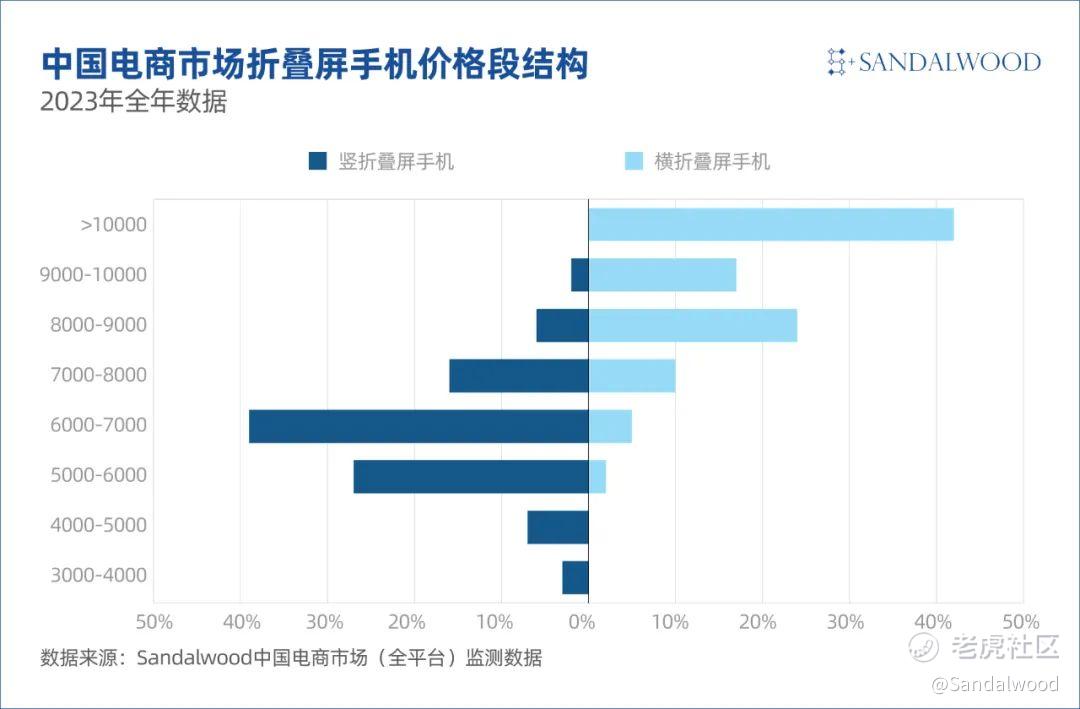

三,折叠屏手机市场保持高成长,横竖折产品各有潜力,竖折产品仍有成长空间

在2023年,电商市场中直板手机销量同比增长1%,而折叠屏手机销量则增长了104%。其中,竖折产品同比增长115%,横折产品同比增长97%。

折叠屏手机市场规模持续扩大,11月份横折产品电商销量首次突破10万台,达到新高。然而,竖折产品月销量约5万台,显示出市场存在一定瓶颈。竖折市场竞争尚不充分,供给需进一步加强。同时,竖折手机的价格还有进一步下降的空间。

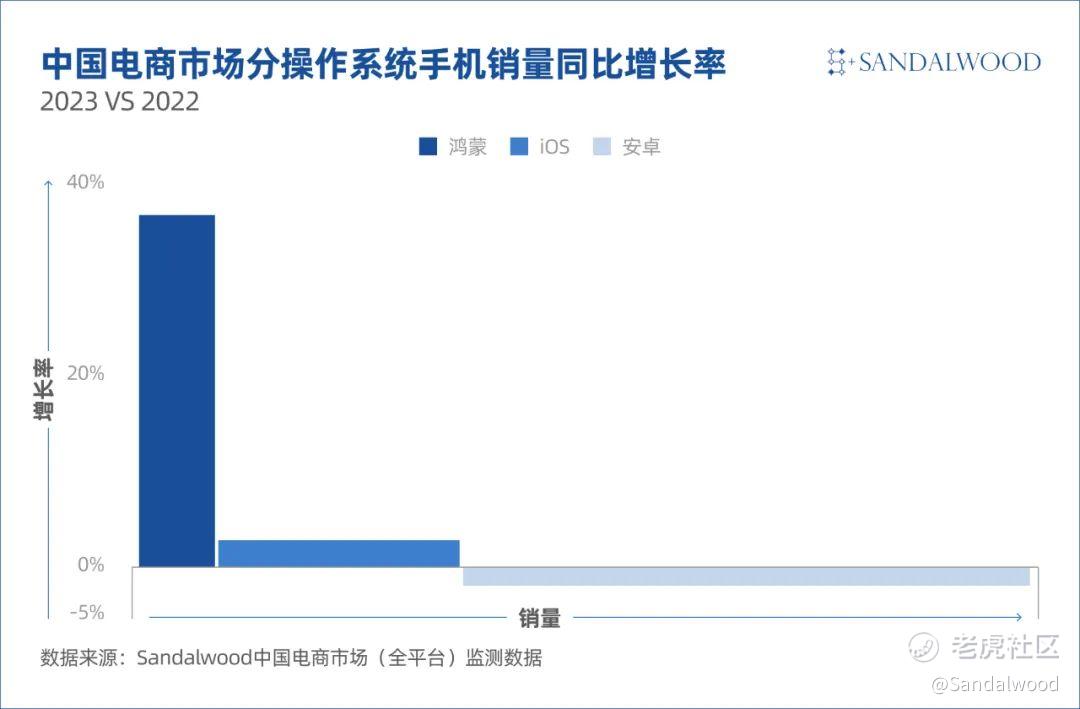

四, 鸿蒙手机持续正向增长,安卓手机增长回正,iOS量降价升

2023年,鸿蒙系统手机销量同比增长37%,呈现出持续上升的趋势;iOS产品销量整体保持稳定,但下半年由于鸿蒙和安卓产品的竞争,表现略有下滑;安卓手机全年来看小幅下降,下半年已经恢复正增长。

值得注意的是,iOS产品在价格和产品档位上均有所提升,有效应对了销量需求下降的挑战。

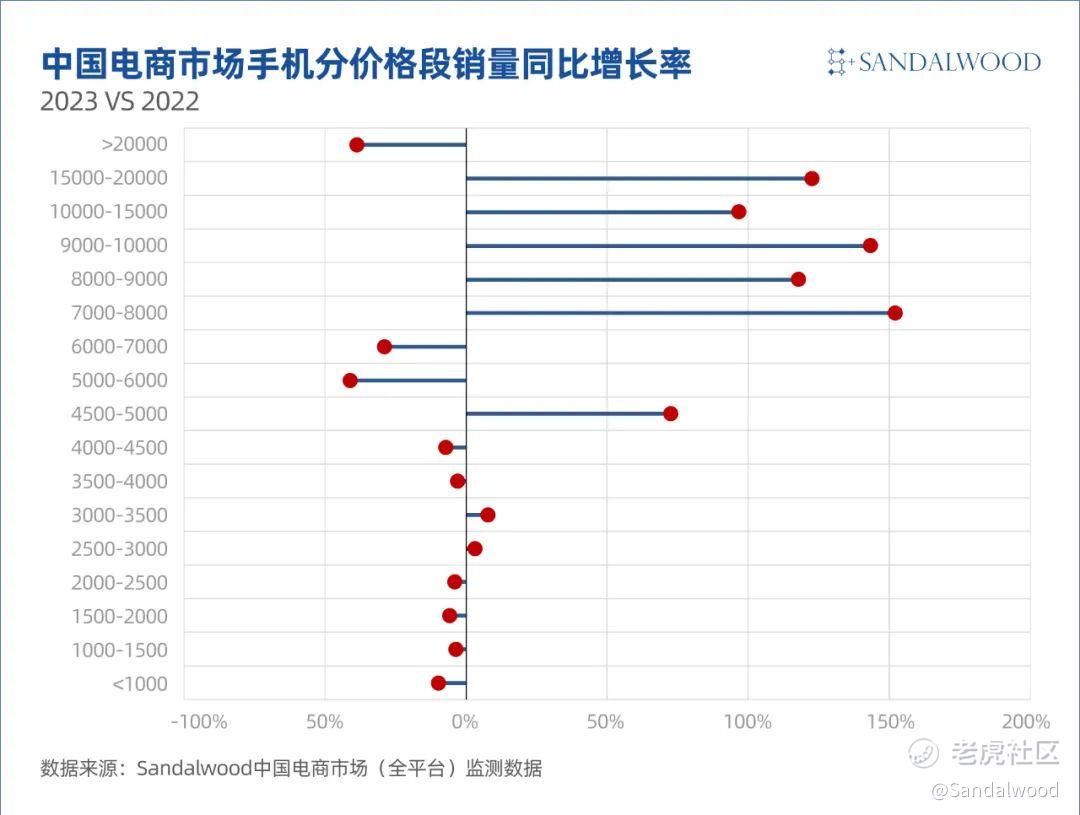

五,厂商主动出击,电商中高端市场成长显著

在2023年的电商市场中,一加品牌成功切入中端市场,而华为新品则进一步重返高端市场,这两大品牌显著推动了市场增长和竞争。

全年来看,2500-3500元、4000-5000元、7000-20000元价格段的市场均保持增长。

苹果(iPhone 15 Pro系列)、华为(Mate60系列)推动了超高端市场的成长,小米(小米13/14系列)显著推动了4000元价位高端市场的成长,一加(Ace系列)、荣耀(数字系列)等产品显著推动了中端市场的显著提升。

六,各大品牌集中突破关键区间 驱动整体成长

2023年小米的腰部力量、高端力量明显加强,苹果在超高端市场显著增长;荣耀在3000-4000元价位有所突破;华为在高低两端市场显著加强,中端市场待进一步突破;Realme在3000-4000元价位有所突破;一加在2000-4000元价位全面扩展;IQOO整体保持均衡;vivo、OPPO在4000元以上价位明显提升;三星在6000-8000元价位占比显著上升。

七,市场竞争节奏加快,新品供给有效驱动市场成长

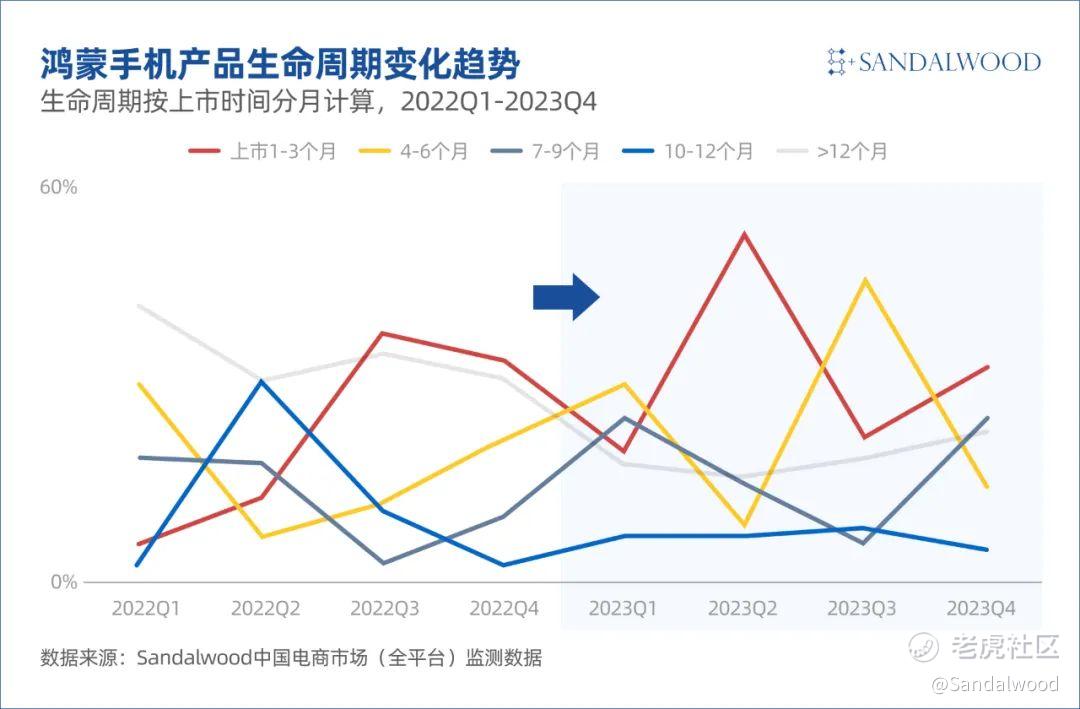

2023年安卓厂商市场节奏持续加快,从产品上市生命周期来看,新上市1-3个月的产品,销量占比在 2023 年显著提升,显示出新品对市场的带动。新品推出的频率和市场对新品的反应速度都在加快。

特别值得一提的是,鸿蒙系统手机已从长周期产品迭代转变为多产品同时发力的节奏,进入一个更加成熟的成长阶段。具体来看,鸿蒙系统手机在1-3个月、4-6个月、7-9个月的产品占比均相继回升,显示了市场对鸿蒙手机系统的需求正在有效落地。

折叠屏手机和安卓中高端手机依然处在新品驱动的阶段。在折叠屏手机领域,上市1-3个月的产品销量占比高达50%以上,高峰时甚至接近70%,表明市场仍非常依赖新品驱动。

同时,安卓4000元以上价位的手机已基本形成了6个月的稳定迭代节奏,上市1-3个月产品的占比达到50%,4-6个月的新品占比则为30%。

在2000至4000元价位段,一加的带动下,多家厂商加大了新品推出和价格政策的力度,使这一市场段重新回到了新品驱动的发展阶段。这些趋势共同成为了推动市场持续成长的有效动力。

八,极致配置需求与均衡产品需求双重增长

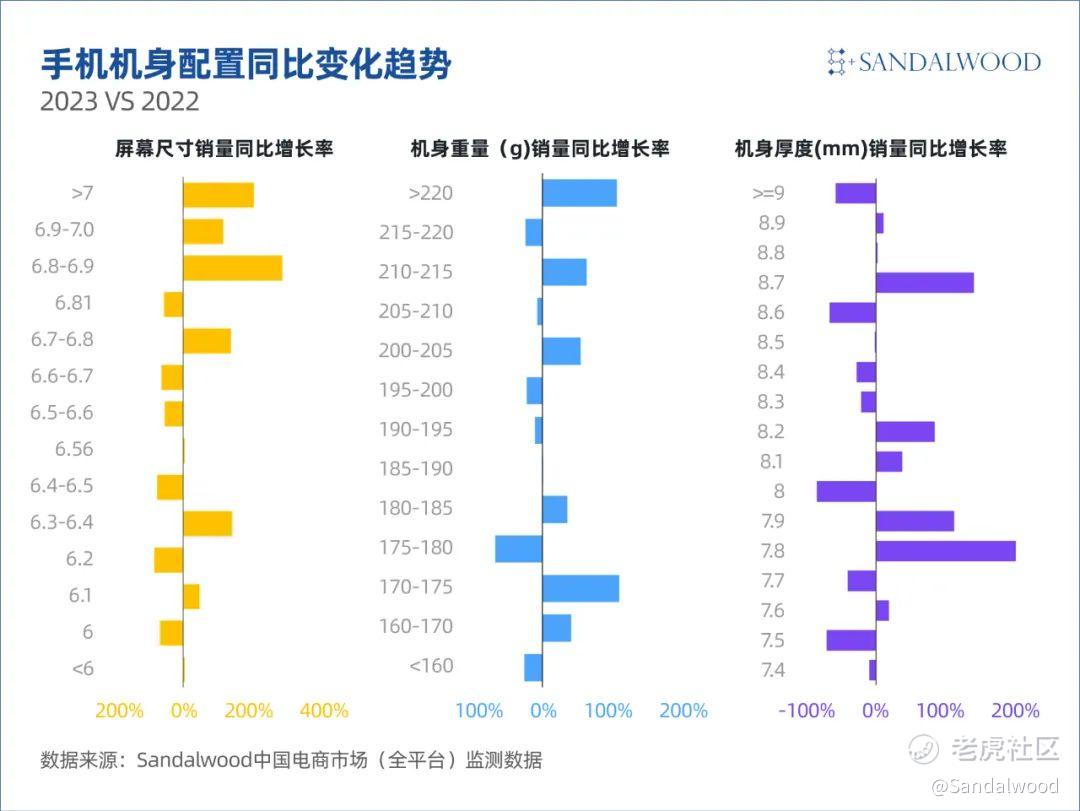

2023年极限配置的产品呈现出显著的增长势头。具体来看,拥有120Hz以上屏幕刷新率、5000万像素以上摄像头、16GB以上内存、512GB以上存储容量、以及5500mAh以上电池容量的手机,其增长率保持在高位。

这反映出消费者对于更高性能、更强功能的追求持续增强。在极限配置与移动生产力需求下,6.7"+屏幕尺寸,220g+机身重量,8.7mm+厚度等方面机身配置保持高速增长;

另一方面,有限配置下,均衡型产品配置也保持较高增速,从屏幕尺寸来看,6.3-6.4"屏幕尺寸,170g机身,7.8-7.9mm机身厚度也保持高速成长。这种均衡配置产品的快速增长,揭示了市场上存在一批更加重视便携性和舒适握感的消费者群体。

产品日新月异,配置持续提升,消费者对产品根本需求不会变。成功地把握这些不变的需求,是厂商在激烈竞争中获得优势的关键所在。

九, 六大品牌阵营 ,竞争强度空前加强 ,拉升势能,应对竞争

六大手机品牌的竞争强度达到了前所未有的水平。

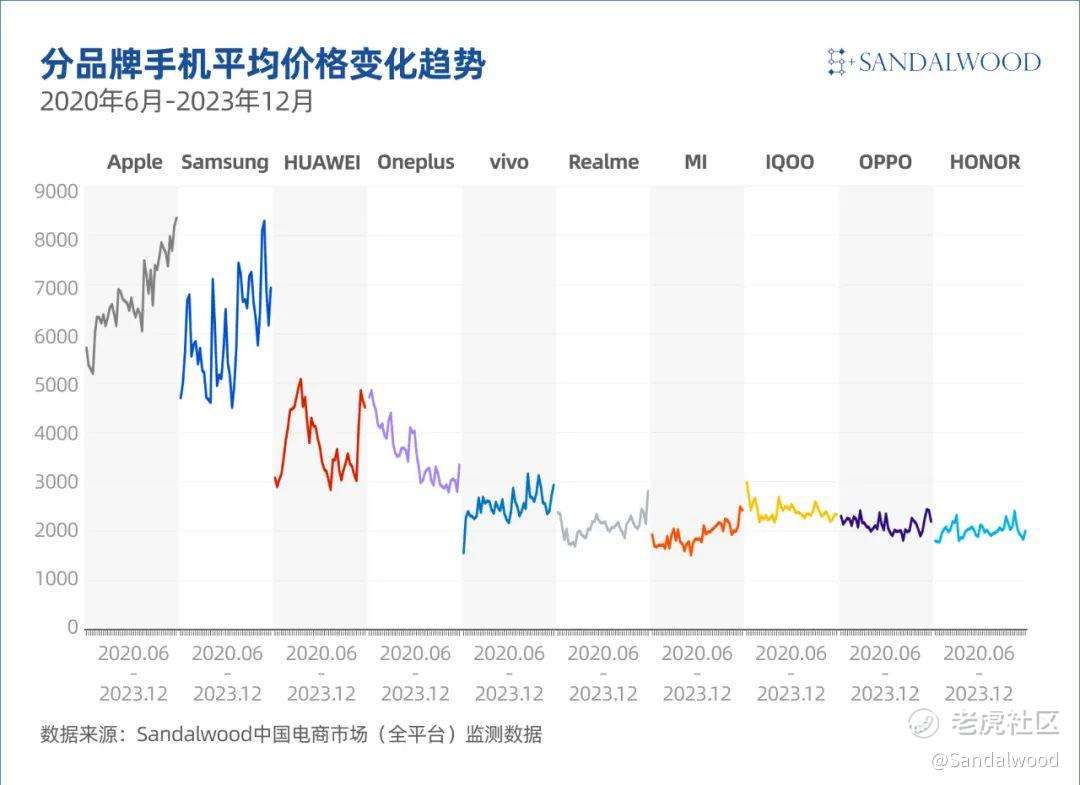

电商品牌格局与整体市场结构相比,品牌之间的竞争仍具有较大的平衡空间。在这一竞争激烈的环境中,价格策略成为了竞争的直接体现。

从最近的市场趋势来看,苹果、三星、华为等品牌的平均售价正在显著提升,显示出品牌在高端市场的强势地位。

同时,vivo、小米、Realme和OPPO品牌的平均售价也在稳步上升,表明这些品牌在维持市场份额的同时,也在逐步提升产品的价值定位。

另一方面,一加在执行产品线下沉策略的过程中,其平均售价有所下降。IQOO和荣耀品牌的平均售价稳中略降,在竞争激烈的市场中保持稳定的竞争力。

从长远角度来看,提升品牌价值是参与价格竞争并有效应对市场波动的关键。只有通过持续地提高品牌价值,厂商才能在短期价格竞争中保持竞争优势,并确保在市场中长期稳定发展。

十,高端市场竞争格局趋变 ,为未来整体市场格局的决定之战

2023年第四季度,高端智能手机市场的竞争格局发生转变,为未来市场走向奠定了一定基调。

当前不同价格区间的竞争表现出相应的格局。

在4000至5000元的价格区间,安卓手机品牌取得了领先地位,这一价位主要是标准版本的产品;在5000至6000元的区间,安卓主力产品线Pro系列取得了显著的市场成效。

更高价位段中,6000至8000元区间,苹果依然领先,鸿蒙系统的手机占据了相对市场优势,反映出消费者对于鸿蒙系统特有功能和生态的不断认可。

而在8000至10000元的高端市场,苹果品牌依然占据主导地位,其品牌影响力和主力产品线仍是消费者选择的主要原因。在10000元以上的价格区间,鸿蒙系统手机的相对优势更为明显。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。