第一课:初步认识美债

虎友,你好!

欢迎来到《美国国债投资课》,债券作为一种投资选择,与股票相比,通常风险较低并提供相对稳定的派息。对于追求长期稳健投资,希望获得 “睡后收入”的投资者而言,债券可能是一个不错的选择。

本课程将重点介绍美国国债,也会扩展到其他类型的债券投资,探讨不同类型债券的特点、风险和回报之间的关系。

债券投资不仅能提供相对低风险的投资选择,而且还能为投资组合的多样性和市场波动中的避险提供可能。所以,在接下来的四堂课中我将详细为你介绍。

一、什么是债券?

债券是一种金融工具,通常由国家、政府、公司或其他实体发行,目的是筹集资金用于各种项目或日常运营。

简单来说,债券发行者向投资者借钱,承诺在到期前支付固定的利息,到期时偿还全部本金。为了让投资者安心,发行者会提供一张“白条”,这张“白条”实际上就是债券。

以生活中的例子来说明:

想象一下,有个朋友向我借 1000 美元,答应在 5 年后还给我。在这 5 年期内,每年都会支付我 50 美元的利息,并提供一份借据,这份借据相当于我购买了一张 5 年期债券。

一旦理解了债券的基础,接下来就需要了解债券的五大要素:

1、面值(票面价值): 债券的面值即到期时发行者返还给投资者的金额。无论你以高于或低于面值购买,到期时都只能收回面值金额。举例来说,一张100美元面值的债券,不论购买价为105或95美元,到期时仍只能获得100美元。

(债券的面值决定了到期后的回报。)

2、债券价格: 购买债券时的价格决定了最终收益。比如,以95美元购买一张100美元面值的债券,在无利息情况下,到期时可获得100美元,这意味着投资收益为5美元(100-95=5)。

3、到期日

到期日是债券到期的日期。债券到期后,发行者会按面值偿还债务,当然,投资者也可以在到期前将债券转手。

4、票息率: 票息是指在债券到期前,发行者每半年或每年向投资者支付的利息。票息除以债券面值即为债券的票息率,也叫票面利率。

简而言之,票息就是按规定时间支付给投资者的利息。通常情况下,债券的票息每半年支付一次,每次支付金额相同。

例如,一张面值 100 美元的债券,票息率为 5 %,那么发行者每年会支付投资者 5 美元的利息,每半年支付一次。这意味着债券持有人每半年可以收到 2.5 美元的利息。

5、债券到期收益率:这是投资者持有债券到期时的收益率,将其年化平均计算即为我们常说的债券年化平均收益率。

举个例子来解释一下:假设你以95美元购买了一张3年期、面值100美元的无票息债券。那你的到期总收益率和年化到期收益率分别为:

(1) 到期总收益率:(100-95)/95 = 5.26%

(2)年化到期收益率:(1+5.26%)^(1/3)-1 = 1.72%。

从计算公式你可以发现:债券价格越低,到期收益率便越高。也就是说,债券价格与到期收益率呈现相反走势。

二、债券的三大分类

接下来,我们继续讲讲债券的分类。一般来说,按照发行单位区分,债券可以分为国债、市政债券和公司债券。

1、国债

国债是由主权国家发行的债券,通常以国家信誉作为担保,也被称为主权债券,违约风险很低。

其中,美国国债被广泛视为极为安全的投资选择,政府、机构投资子和个人投资者都会将美国国债视为避风港。特别是在经济不稳定或危机时,投资者倾向将资金投入美国国债市场,这被视为避险选择。

国债的特点通常有以下几点:

(1)极低的信用风险:美国国债通常被认为是最低风险的投资,因为美国政府发行的债券信用良好,几乎没有违约风险。 (2)固定利率:美国国债通常具有固定利率,投资者在购买时就知道未来的利息支付。 (3)高流动性:美国国债市场非常活跃,容易买卖,因此具有很高的流动性。

2、市政债券

市政债券的发行主体是地方政府或地方政府的融资平台,这些债券以地方政府的信用作为主要还款来源,为投资者提供一定的回报。市政债券通常用于基础设施建设、公共设施建设和其他公益性项目的融资,是地方政府筹集资金的主要方式之一。

市政债券的特点通常有以下两点::

(1)利息通常免税:美国市政债券通常享受联邦所得税免税待遇,以吸引投资者,尤其是居住在相应地方政府辖区的投资者。 (2)利率因地区而异:不同地区的市政债券利率和信用评级可能会有所不同,因此风险和回报也会有所不同。

3、公司债券

公司债券,也叫公司债,是由公司发行的债券。持有这种债券的投资者实际上是向公司借出了钱,得到了借款凭证。公司发行债券的主要目的是为了筹集资金。这些资金可以用于多种目的,比如扩大生产规模、研发新产品或偿还其他债务。

公司债券的特点通常有以下两点:

(1)多样性:公司债券市场包括各种不同类型的债券,具有不同的信用评级和利率,以满足不同投资者的需求。

(2)风险因公司而异:不同公司的信用风险各不相同,因此投资者需要根据公司的信用评级来评估风险。

在这里多次提到一个词:信用评级。这是什么意思呢?

实际上,信用评级用于评估债券发行实体是否有能力按时支付本金和利息。毕竟,没有人愿意碰上“老赖”。因此,信用评级是我们判断是否购买某张债券的重要指标。

在美国,主要的评级机构包括标准普尔(S&P)、穆迪(Moody's)和惠誉(Fitch Ratings)等。

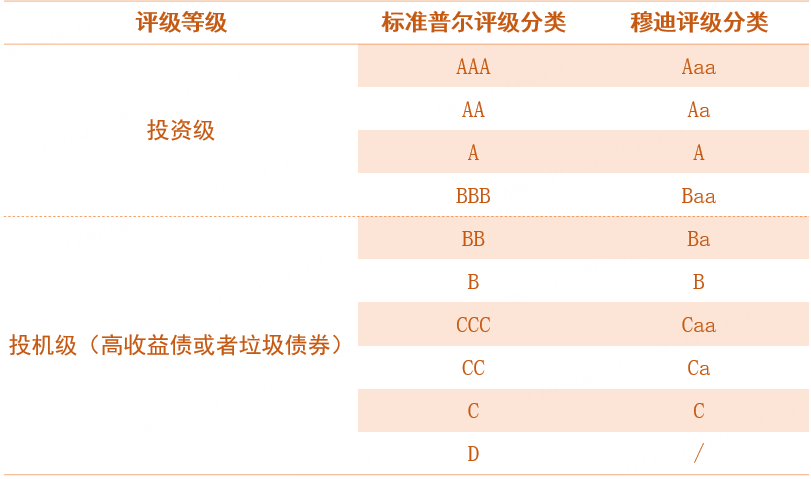

从评级类别来区分,信用评级主要区分为投资级(Investment Grade)和投机级(Non-Investment Grade)两类。

投资级的评级通常从"AAA"(或等效)开始,一直到"Baa"(或等效)。投资级债券一般信用风险较低,因此利率也相对较低。由于它们的低风险特性,吸引了众多投资者,包括养老金基金和保险公司。

投机级的评级通常从"Ba"(或等效)到"D"(违约)等级。投机级债券通常被称为高收益债券(或垃圾债券),因为它们通常提供更高的利率,但也伴随较高的信用风险。这些债券更容易面临违约风险,但同样也吸引寻求更高回报的投资者。

至此,相信你对美债已经有了初步了解。下一节,我将为你详细讲解投资美债的优势和风险。我们下节课再见!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

j